Tài chính xanh – vấn đề đặt ra đối với Việt Nam hiện nay

Bài viết tập trung vào tìm hiểu thực trạng tài chính xanh, bao gồm các thị trường chính dành cho trái phiếu xanh, cổ phiếu xanh và tín dụng xanh. Từ đó, phân tích thuận lợi, khó khăn, hạn chế cho từng thị trường để đưa ra gợi ý giải pháp, có tham khảo kinh nghiệm từ Thổ Nhĩ Kỳ, Trung Quốc và Malaysia.

Ảnh minh hoạ: Reuters

Tại Hội nghị COP26 (tháng 12/2021), Việt Nam lần đầu tiên cam kết sẽ xây dựng và triển khai các biện pháp giảm phát thải khí nhà kính để đạt mức phát thải ròng bằng “0” (gọi tắt là Net Zero) vào năm 2050 và định hướng này tiếp tục được tái khẳng định tại COP28 cuối năm 2023. Đồng thời, tháng 9/2012, Việt Nam đã ban hành Chiến lược quốc gia về tăng trưởng xanh giai đoạn 2011-2020, sau đó được ban hành lần 2 ngày 1/10/2021 cho giai đoạn 2021-2030, tầm nhìn 2050; trong đó, đề ra nhiều kế hoạch, chỉ tiêu cần đạt về bảo vệ môi trường, ứng phó biến đổi khí hậu và phát triển bao trùm, bền vững của Việt Nam trong giai đoạn tới và những chuyển dịch này đòi hỏi nỗ lực lớn từ nhiều bên, đặc biệt là đòi hỏi nguồn lực tài chính rất lớn.

Theo ước tính của WB tại Báo cáo quốc gia về khí hậu và phát triển (CCDR) năm 2022, giá trị của nhu cầu đầu tư thêm vào các giải pháp thích ứng và giảm tác động của biến đổi khí hậu tại Việt Nam từ nay đến năm 2040 là khoảng 368 tỷ USD (tương đương 20 tỷ USD/năm), tương tự như nhiều quốc gia đang phát triển có điều kiện tự nhiên tương đồng. Chính vì vậy, phát triển tài chính xanh sẽ là xu hướng tất yếu của thế giới, của các quốc gia đang phát triển, trong đó có Việt Nam trong giai đoạn tới.

Bài viết tập trung vào tìm hiểu thực trạng tài chính xanh, bao gồm các thị trường chính dành cho trái phiếu xanh, cổ phiếu xanh và tín dụng xanh. Từ đó, phân tích thuận lợi, khó khăn, hạn chế cho từng thị trường để đưa ra gợi ý giải pháp cho giai đoạn tới, có tham khảo kinh nghiệm từ Thổ Nhĩ Kỳ, Trung Quốc và đặc biệt là mô hình 5i đã khá thành công tại Malaysia.

Hiện nay chưa có một định nghĩa thống nhất về tài chính xanh. Theo ADB (2018), tài chính xanh là một loại hình tài chính hướng tới tương lai, đồng thời theo đuổi sự phát triển của ngành tài chính, cải thiện môi trường và tăng trưởng kinh tế. Còn theo Rakić và Mitić (2012), tài chính xanh là sự kết hợp các công nghệ mới, sản phẩm tài chính, ngành công nghiệp và dịch vụ có tính đến môi trường, hiệu quả sử dụng năng lượng và giảm lượng khí thải gây ô nhiễm để hỗ trợ tăng trưởng xanh carbon thấp. Ngân hàng Nhân dân Trung Quốc (PBoC) định nghĩa tài chính xanh là “các dịch vụ tài chính được cung cấp cho các hoạt động kinh tế hỗ trợ cải thiện môi trường, giảm thiểu biến đổi khí hậu và sử dụng tài nguyên hiệu quả hơn”.

Theo Nhóm Nghiên cứu, Tài chính xanh có thể được hiểu là các chính sách, công cụ và giải pháp về tài chính – tiền tệ giúp quốc gia đạt được các định hướng, mục tiêu và chỉ tiêu về phát triển kinh tế - xã hội xanh, tăng trưởng xanh (phạm vi hẹp hơn kinh tế xanh), kinh tế tuần hoàn, chuyển đổi năng lượng, tăng năng lực ứng phó biến đổi khí hậu và phát triển bao trùm, bền vững.

1. Thị trường trái phiếu xanh

Từ năm 2021, huy động nguồn vốn thông qua phát hành trái phiếu xanh, trái phiếu xã hội và trái phiếu bền vững đã và đang nhận được sự quan tâm lớn của cơ quan chức năng cũng như doanh nghiệp, thị trường. Tháng 1/2016, Bộ Tài chính đã phê duyệt Đề án phát hành thí điểm trái phiếu xanh của DN, chính quyền địa phương. Tháng 4/2021, Việt Nam đã ban hành Sổ tay hướng dẫn phát hành Trái phiếu Xanh, Trái phiếu Xã hội và Trái phiếu Bền vững (theo các tiêu chuẩn của ASEAN) và của Hiệp hội Thị trường vốn Quốc tế (ICMA)...v.v.

Theo ADB (2024), thị trường trái phiếu bền vững ở ASEAN+3 đạt quy mô gần 800 tỷ USD vào cuối năm 2023, gấp hơn 7 lần từ 109,7 tỷ USD vào năm 2017, với mức tăng trưởng bình quân 43%/năm trong 7 năm qua. Trong đó, một số doanh nghiệp Việt Nam đã tiếp cận nguồn vốn thị trường tài chính xanh quốc tế với việc tiên phong tham gia của các DN, tổ chức tín dụng (TCTD) lớn, tập trung ở các lĩnh vực thủy lợi, nông nghiệp, bảo vệ môi trường, năng lượng tái tạo, tài chính – ngân hàng, nhưng còn khá khiêm tốn.

Trong giai đoạn 2016-2020, mới có tổng cộng 4 đợt phát hành trái phiếu xanh, với giá trị khoảng 284 triệu USD. Trong năm 2021, Công ty cổ phần Vinpearl – thuộc tập đoàn Vingroup - đã phát hành trái phiếu bền vững bằng USD, có quyền chọn nhận cổ phiếu, kỳ hạn 5 năm, đáo hạn năm 2026, lãi suất 3,25%/năm. Trái phiếu được niêm yết tại Sở giao dịch chứng khoán Singapore và điều chỉnh theo pháp luật của nước Anh (Laws of England). Kế đến là trái phiếu của Công ty cổ phần Bất động sản BIM (BIM Land) với giá trị phát hành là 200 triệu USD. Đây là trái phiếu có thời hạn 5 năm, được niêm yết tại Sở giao dịch chứng khoán Singapore và được điều chỉnh theo luật của tiểu bang New York, Hoa Kỳ.

Sang năm 2022, Công ty Tài chính Cổ phần Điện lực (EVNFinance) – công ty con của Tập đoàn Điện lực Việt Nam (EVN) lần đầu tiên đã phát hành thành công trái phiếu xanh tại thị trường trong nước với giá trị 1.725 tỷ đồng, kỳ hạn 10 năm, đáo hạn năm 2032. Trong đó, Công ty GuarantCo (thuộc Tập đoàn đa quốc gia PIDG) đã thực hiện bảo lãnh thanh toán một phần cho trái phiếu của EVNFC với giá trị 1.150 tỷ đồng. Trái phiếu này là trái phiếu thường theo quy định của pháp luật Việt Nam và được xác nhận là trái phiếu xanh theo nguyên tắc Trái Phiếu xanh của Hiệp hội Thị trường Vốn Quốc tế (ICMA) và tự nguyện tuân thủ theo tiêu chuẩn Trái Phiếu Xanh Đông Nam Á (AGBS). Năm 2023, BIDV đã trở thành TCTD đầu tiên phát hành thành công 2.500 tỷ đồng trái phiếu xanh, kỳ hạn 5 năm theo Nguyên tắc Trái phiếu Xanh của Hiệp hội Thị trường vốn quốc tế (ICMA), được xếp hạng bởi Moody’s. Tổng hợp lại, theo Bộ Tài chính, trong giai đoạn 2019-2023, Việt Nam đã phát hành khoảng 1,16 tỷ USD trái phiếu xanh.

Có thể thấy, thị trường trái phiếu tại Việt Nam đang đứng trước nhiều cơ hội phát triển với sự quan tâm ngày càng tăng của các nhà đầu tư trong và ngoài nước. Các công ty bảo hiểm, công ty quản lý quỹ đang tích cực đầu tư trên thị trường trái phiếu doanh nghiệp (TPDN) xanh, TP bền vững tại Việt Nam. Trong giai đoạn 2020–2023, tổng khối lượng trái phiếu IFC đầu tư đạt gần 5.000 tỷ đồng với những giao dịch tiêu biểu như trái phiếu của CTCP Nông nghiệp BAF Việt Nam, CTCP Đầu tư Nam Long, HDBank…v.v. Các công ty bảo hiểm quốc tế như AIA, Prudencial, Manulife, và các tổ chức quốc tế như WB, ADB, IFC…đều có định hướng ưu tiên phát triển các dự án có ích lợi cho môi trường như năng lượng tái tạo, vận tải xanh, BĐS xanh…v.v.

Tuy nhiên, thị trường còn gặp 5 hạn chế, khó khăn chính. Một là, còn thiếu các hướng dẫn chi tiết của các cơ quan chức năng, đặc biệt là thiếu thông tin, tiêu chí về dự án xanh, về xã hội và môi trường tại Việt Nam; cơ chế quản lý, giám sát việc sử dụng nguồn vốn xanh huy động từ trái phiếu, quyền lợi và nghĩa vụ của các bên liên quan…v.v. Hai là, nhận thức, hiểu biết và hành động cụ thể của các bên liên quan (cơ quan quản lý, chủ thể phát hành, nhà đầu tư, tổ chức trung gian…) về ưu tiên phát triển trái phiếu xanh còn hạn chế. Ba là, khung pháp lý, hạ tầng CNTT, nền tảng nhà đầu tư…trên thị trường TPDN còn chưa hoàn thiện, chưa theo kịp, trong khi niềm tin bị suy giảm bởi các vụ việc sai phạm trên thị trường TTCK và bất động sản (BĐS). Bốn là, Việt Nam chưa có các chính sách khuyến khích doanh nghiệp phát hành và đầu tư trái phiếu xanh. Năm là, kinh tế khó khăn (nhất là những năm dịch bệnh và suy giảm) khiến ưu tiên đầu tư phát triển bền vững, chủ động thích ứng BĐKH bị thay đổi, có chỗ bị giảm đi.

2. Thị trường cổ phiếu xanh

Việt Nam đang từng bước thực hiện theo Sáng kiến Sở giao dịch chứng khoán (SGDCK) bền vững (Sustainable Stock Exchanges Initiative – SSE) được thành lập vào năm 2009. Theo khung hoạt động của SSE, UBCKNN đã thực hiện một số nội dung: (i) Thực hiện đào tạo về các yếu tố xã hội, môi trường và quản trị (ESG) trong quản trị công ty. Từ năm 2012, UBCKNN phối hợp với IFC, Tổ chức Sáng kiến báo cáo toàn cầu (GRI), HNX và HOSE triển khai nhiều chương trình đào tạo nâng cao năng lực cho các công ty niêm yết về công bố các thông tin liên quan đến ESG; (ii) Hướng dẫn doanh nghiệp thực hiện báo cáo ESG (Sổ tay hướng dẫn thực hiện báo cáo ESG cho các doanh nghiệp niêm yết đã được ban hành năm 2016); (iii) Các công ty niêm yết phải công bố phát triển bền vững từ năm 2016, có thể lập riêng báo cáo phát triển bền vững hoặc trình bày tích hợp trong báo cáo thường niên.

Hiện nay, một số công ty bắt đầu có cam kết mục tiêu Net Zero với các mốc thời gian cụ thể như Vinamilk, Gemadept hay được được xếp hạng ESG (như năm 2022, VinFast được ESG của Morningstar Sustainalytics đánh giá 23,3 điểm, lọt top 10 hãng xe có xếp hạng ESG cao nhất toàn cầu) hay thực hiện báo cáo phát triển bền vững. Tuy nhiên, số lượng công ty lập báo cáo phát triển bền vững riêng biệt còn ít, và các mục tiêu ESG được đưa ra còn khá chung chung.

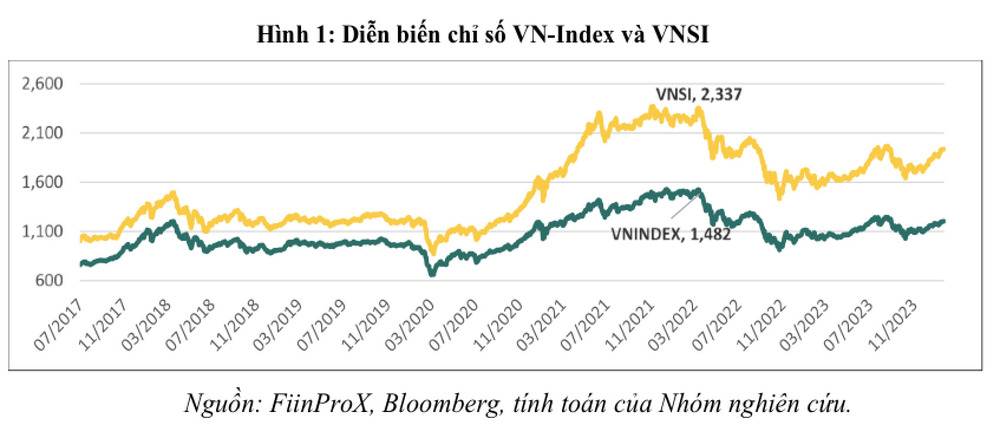

Chỉ số phát triển bền vững (VNSI)[1] đã được vận hành từ năm 2017 nhưng chưa mang nhiều ý nghĩa. VNSI bao gồm 20 công ty niêm yết có điểm bền vững cao nhất trên HOSE, được chọn từ 100 doanh nghiệp niêm yết lớn nhất và được đánh giá toàn diện trên 3 khía cạnh của ESG. Đến nay, tăng trưởng về lợi nhuận của các doanh nghiệp trong bộ chỉ số VNSI cho thấy hiệu quả cao hơn so với bình quân của VN-Index.

Tuy nhiên, VNSI chưa thực sự phổ biến với thị trường, chưa trở thành thước đo giúp nhà đầu tư lựa chọn chứng khoán nên cũng chưa mang nhiều ý nghĩa với doanh nghiệp, nhà đầu tư.

Trên bình diện chung, các công ty niêm yết chưa có sự chủ động trong việc đưa ESG vào định hướng kinh doanh và quản trị doanh nghiệp. Đồng thời, có thể sẽ tiềm ẩn nguy cơ xuất hiện hiện tượng lợi dụng nhãn mác xanh nhưng không thực sự vì môi trường (Green washing). Việc phát hành cổ phiếu xanh hầu như chưa có, một phần là lượng vốn huy động qua kênh thị trường cổ phiếu nói chung bị suy giảm trong 3 năm qua (bình quân mỗi năm khoảng 80.000-100.000 tỷ đồng), chỉ chiếm khoảng 2,5-3% tổng lượng vốn cung ứng cho nền kinh tế.

3. Tín dụng xanh

Nhằm thúc đẩy sự phát triển tín dụng xanh tại Việt Nam, nhiều cơ chế, chính sách, đã được ban hành trong thời gian qua, tiêu biểu như: Chỉ thị số 03/CT-NHNN ngày 24/03/2015 của Thống đốc NHNN về thúc đẩy tăng trưởng tín dụng xanh và quản lý rủi ro môi trường và xã hội trong hoạt động cấp tín dụng; Quyết định 1604/QĐ-NHNN ngày 07/08/2018 của Thống đốc NHNN về phê duyệt đề án phát triển ngân hàng xanh tại Việt Nam; Quyết định 986/QĐ-TTg ngày 8/8/2018 phê duyệt Chiến lược phát triển ngành Ngân hàng Việt Nam đến năm 2025, định hướng đến năm 2030 đặt ra mục tiêu thúc đẩy, phát triển tín dụng xanh, ngân hàng xanh; Thông tư 17/2022/TT-NHNN hướng dẫn tổ chức tín dụng thực hiện QLRR môi trường trong hoạt động cấp tín dụng (hiệu lực từ ngày 1/6/2023); Quyết định 1408/QĐ-NHNN ngày 26/7/2023 về Kế hoạch hành động của ngành Ngân hàng thực hiện chiến lược quốc gia về tăng trưởng xanh giai đoạn 2021-2030…v..v

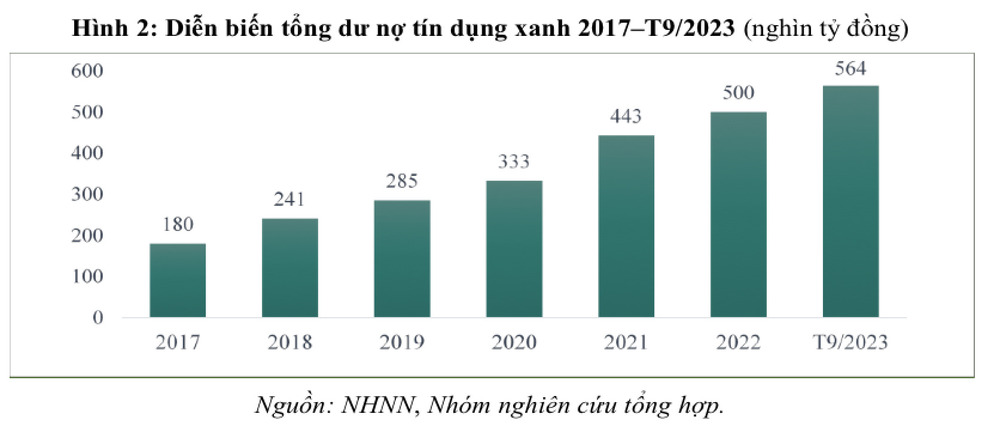

Nhờ đó, tín dụng xanh đã tăng trưởng tích cực trong giai đoạn từ năm 2017 đến nay với tốc độ hơn 20%/năm. Theo công bố của NHNN[1], đến ngày 30/9/2023, tín dụng xanh của hệ thống ngân hàng đạt hơn 564 nghìn tỷ đồng, chiếm tỷ trọng khoảng 4,4% tổng dư nợ toàn nền kinh tế với 43 TCTD tham gia hoạt động cấp tín dụng xanh (Hình 2). Trong đó, dư nợ tập trung chủ yếu vào các ngành năng lượng tái tạo, năng lượng sạch (chiếm gần 45%) và nông nghiệp xanh (hơn 30%). Dư nợ được đánh giá rủi ro môi trường và xã hội đạt gần hơn 2,67 triệu tỷ đồng, chiếm hơn 21% tổng dư nợ hệ thống TCTD. Bên cạnh đó, theo thống kê về xây dựng hệ thống quản lý rủi ro (QLRR) môi trường tại các NHTM: có đến 47,4% NHTM đã xây dựng quy định nội bộ về QLRR môi trường và xã hội; đến cuối năm 2022, có 90% các TCTD đánh giá rủi ro môi trường với một phần hoặc toàn bộ khoản vay.

Các sản phẩm tín dụng xanh của các NHTM ngày càng phong phú. Đơn cử như BIDV đã nghiên cứu triển khai nhiều sản phẩm tín dụng xanh, bền vững nhằm đóng góp vào quá trình chuyển đổi xanh, bền vững của nền kinh tế như gói tín dụng 10.000 tỷ đồng dành cho KHCN phục vụ SXKD lĩnh vực xanh, gói tín dụng 3.500 tỷ đồng để cho vay mua ô tô điện và gần đây là gói tín dụng xanh 4.200 tỷ đồng dành cho doanh nghiệp dệt may với chính sách ưu đãi về lãi suất, tài sản đảm bảo…v.v. Agribank đang có 7 chương trình tín dụng chính sách và cho vay theo 2 chương trình mục tiêu quốc gia trong lĩnh vực nông nghiệp, nông thôn…v.v.

Ngoài ra, các TCTD khác cũng đã có những bước chuyển mình đáng kể khi tích cực trao đổi và chủ động tìm kiếm cơ hội hợp tác với các tổ chức quốc tế nhằm đa dạng nguồn vốn vay ưu đãi cho các dự án xanh, và chia sẻ kinh nghiệm về quản trị và tổ chức triển khai ESG, chuẩn hóa quy trình, chính sách và hệ thống để phát triển và triển khai các sản phẩm tài chính xanh, tài chính bền vững. Điển hình như Dự án chuyển hóa carbon thấp sang lĩnh vực tiết kiệm năng lượng theo Chương trình hỗ trợ đầu tư xanh (GIF); sản phẩm tín dụng xanh của BIDV từ nguồn của AFD (Pháp) – khoản vay ưu đãi đầu tiên của AFD triển khai tại Việt Nam không cần bảo lãnh Chính phủ; sản phẩm cho vay dự án phát triển năng lượng tái tạo từ nguồn vốn của WB; sản phẩm tín dụng xanh từ nguồn vốn của IFC cùng các nhà đồng tài trợ quốc tế; sản phẩm cho vay lại nhằm triển khai các dự án năng lượng tái tạo từ nguồn vốn của JBIC…v.v.

Tuy nhiên, hoạt động tín dụng xanh còn của các TCTD còn nhiều khó khăn, thách thức. Thứ nhất, về khung pháp lý, Việt Nam hiện chưa có khung pháp lý, chính sách tổng thể, thống nhất liên quan đến việc triển khai tín dụng xanh như: tiêu chí môi trường và tiêu chí xác nhận khoản vay xanh, dự án xanh. Thứ hai, về nhân sự, việc thẩm định, đánh giá và quản lý rủi ro môi trường, xã hội còn gặp nhiều khó khăn do các TCTD chưa có đội ngũ nhân sự có chuyên môn sâu về đánh giá tác động môi trường, xã hội. Thứ ba, nhận thức của cá nhân, doanh nghiệp, cơ quan quản lý về tăng trưởng xanh, về ESG và tín dụng xanh còn hạn chế, thường đòi hỏi lãi suất ưu đãi trong khi chi phí vốn cao, hầu như không có ưu đãi của Nhà nước. Thứ tư, về cân đối nguồn vốn. Các dự án xanh thường có kỳ hạn dài (có thể lên đến 20 năm), chi phí đầu tư lớn,…v.v. trong khi các nguồn vốn cho vay của các TCTD thường là vốn huy động ngắn, trung hạn; gây khó khăn cho các TCTD trong việc cân đối nguồn vốn cho vay các dự án xanh, chương trình xanh…v.v.

4. Kinh nghiệm quốc tế về phát triển tài chính xanh

Phát triển tài chính xanh hiện nay là một trong những ưu tiên của nhiều quốc gia với nhiều cách làm, kinh nghiệm hay để Việt Nam có thể tham khảo, học hỏi.

Tại Thổ Nhĩ Kỳ - là một nền kinh tế tương tự Việt Nam, vẫn sử dụng nhiều tài nguyên và tài chính xanh là một lĩnh vực đang phát triển. Các sáng kiến tài chính xanh ban đầu chủ yếu tập trung vào đầu tư vào năng lượng tái tạo và chủ yếu được tài trợ bằng các khoản vay ngân hàng. Đặc biệt là nhờ tăng nhanh sản xuất năng lượng tái tạo và mở rộng cơ sở hạ tầng xử lý chất thải, hàng nghìn tòa nhà, khu dân cư và doanh nghiệp đã thực hiện các chương trình tái chế và hơn 57.000 tấn chất thải đã được loại bỏ khỏi các vùng biển của đất nước. Theo WB, quốc gia này – tương tự như Việt Nam, cần xây dựng được chiến lược tổng thể về tài chính xanh hoặc bền vững, cũng như định hướng thực hành ESG, thiết lập khung pháp lý quốc gia về tài chính bền vững, xây dựng hệ thống phân loại để dán nhãn sản phẩm tài chính xanh hoặc xây dựng tiêu chuẩn phù hợp với thông lệ quốc tế và EU, nâng cao nhận thức cộng đồng về tài chính xanh và các sản phẩm xanh có thể buộc cả ngân hàng và doanh nghiệp phải hành động và đẩy nhanh quá trình chuyển đổi xanh, tăng cường hỗ trợ của chính phủ cho đổi mới KHCN, đầu tư và tiêu dùng xanh.

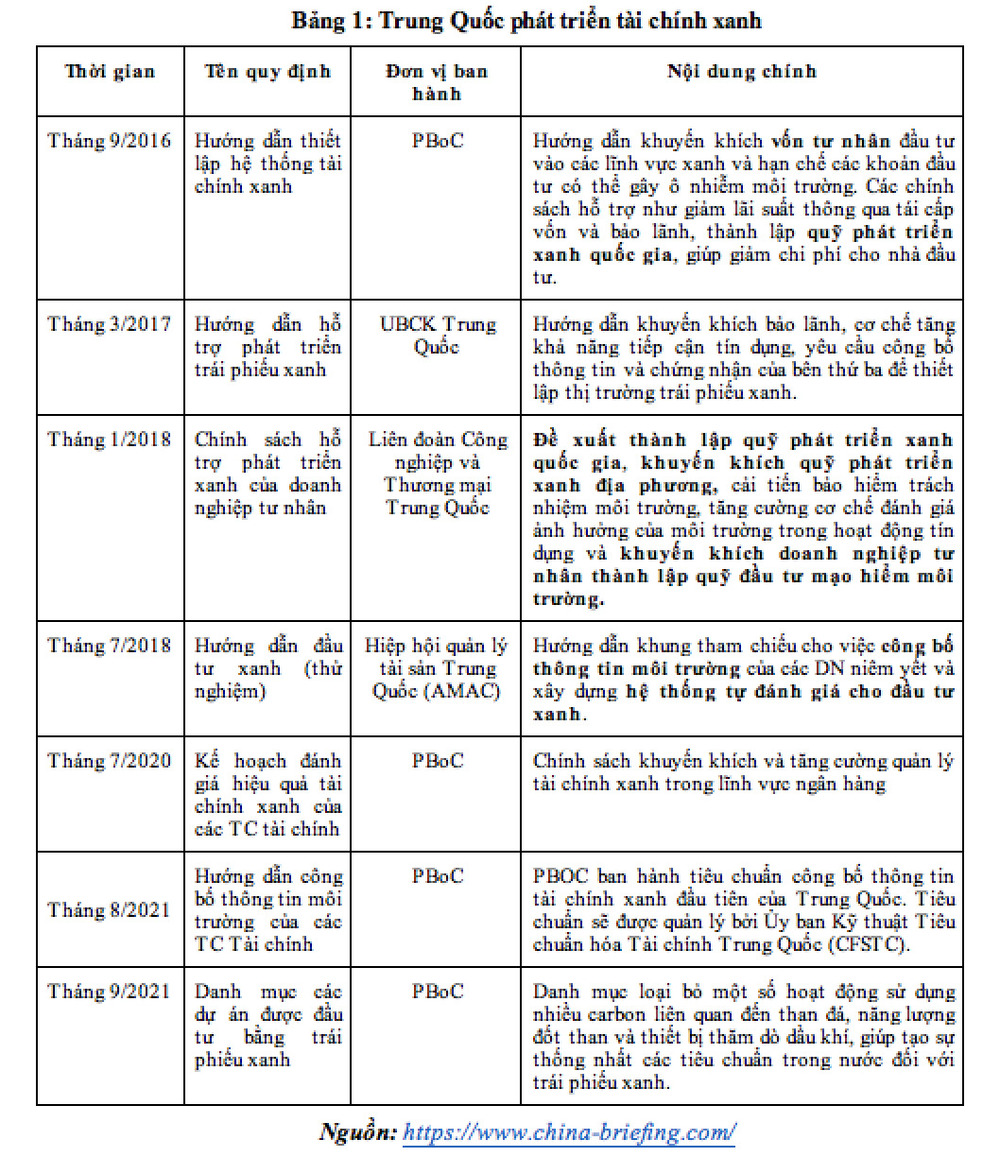

Tại Trung Quốc, chính sách tài chính xanh bắt đầu được triển khai từ năm 2015. Trung Quốc đang nỗ lực phát triển và tiêu chuẩn hóa thị trường tài chính xanh nhằm tạo điều kiện thuận lợi cho quá trình chuyển đổi sang phát triển bền vững và chất lượng cao. Cụ thể như tại Bảng 1 dưới đây.

Theo đó, sự phát triển tài chính xanh đã đạt được nhiều thành tựu khả quan; trong đó, nhiều loại tài sản, bao gồm các dự án năng lượng tái tạo, nhà máy xử lý nước, cơ sở tái chế và vận tải công cộng được tập trung đầu tư. Theo Ủy ban Điều tiết Ngân hàng và Bảo hiểm Trung Quốc (CBIRC), các lĩnh vực chính của tín dụng xanh bao gồm: vận tải xanh (37%), các ngành công nghiệp mới (khoảng 21%), năng lượng tái tạo (khoảng 20%) và tiết kiệm năng lượng công nghiệp (khoảng 5%). Trong số trái phiếu xanh được phát hành từ năm 2016, 59% phục vụ nhiều mục đích (như vận tải, sản xuất năng lượng và tiết kiệm năng lượng), trong khi 13% được phát hành riêng cho các dự án năng lượng sạch và 11% dành cho giao thông sạch.

Tại Malaysia - một quốc gia điển hình thành công với việc phát triển hệ sinh thái tài chính xanh (mà quốc gia này gọi là mô hình 5i được đưa ra từ năm 2014 với các cấu phần về: (i) mở rộng các công cụ thị trường vốn (Instruments); (ii) gia tăng nền tảng nhà đầu tư (Investors); (iii) xây dựng hệ sinh thái các tổ chức phát hành (Issuers); (iv) xây dựng văn hóa quản trị nội bộ rủi ro môi trường trong tổ chức (Internal governance culture); và (v) xây dựng hạ tầng thông tin hỗ trợ (Information). Cụ thể:

- Malaysia tập trung vào việc áp dụng các tiêu chuẩn và nguyên tắc quốc tế cho việc phát hành các trái phiếu xanh và bền vững như Hướng dẫn về Trái phiếu Bền vững của Hiệp hội Thị trường vốn Quốc tế (ICMA), cùng với việc ban hành các chỉ số trái phiếu/cổ phiếu xanh và bền vững như BPAM ESG Bond Index, FTSE4GOOD Bursa Malaysia Index…để hỗ trợ việc phát triển các công cụ tài chính xanh. Malaysia cũng xây dựng hệ thống các tiêu chuẩn bền vững, xanh cho các sản phẩm trên thị trường tài chính. Quốc gia này sử dụng hệ thống phân loại của EU, bao gồm các tiêu chí sàng lọc kỹ thuật cho các hoạt động và lĩnh vực có thể đóng góp đáng kể vào việc giảm nhẹ biến đổi khí hậu, phương pháp và hướng dẫn để áp dụng trong nước.

Đồng thời, với những chứng nhận đó, các sản phẩm này có thể được gắn mác tách biệt khỏi các sản phẩm tài chính thông thường, giúp định hướng các nhà đầu tư gia tăng tỷ trọng vào các khoản mục này. Bên cạnh đó, Chính phủ nước này cũng trực tiếp đứng ra phát hành các loại trái phiếu xanh và trái phiếu bền vững, hoặc thực hiện việc bảo lãnh, khuyến khích việc phát hành của các doanh nghiệp lớn trong nước.

- Gia tăng nền tảng nhà đầu tư, hệ thống các công ty đầu tư có nguồn gốc Chính phủ (Government-linked investment companies - GLICs) và các nhà đầu tư có tổ chức đã giúp thúc đẩy phát triển tài chính xanh thông qua việc tham gia mạnh mẽ vào việc đầu tư các công cụ tài chính xanh tại thị trường trong nước. Bên cạnh đó, các Quỹ tiết kiệm nhân viên, Quỹ hưu trí và Quỹ đầu tư quốc gia cũng rất tích cực trong đầu tư vào các khoản mục tài chính xanh. Nền tảng các nhà đầu tư quốc tế cũng được khuyến khích thông qua việc cho phép các nhà đầu tư quốc tế ủy quyền cho các Quỹ đầu tư trong nước đầu tư vào các công cụ tài chính xanh.

Bên cạnh đó, vai trò của các định chế tài chính cũng rất quan trọng khi đầu tư một khối lượng lớn tài sản tài chính xanh trong danh mục, đại lý cho hoạt động phát hành trái phiếu bền vững và trái phiếu xanh, thực hiện các dịch vụ bảo lãnh và tư vấn chính cho IPO…v.v. Ngoài ra, các tổ chức tài chính phát triển (DFI) cũng là các tổ chức phát hành trái phiếu xã hội và bền vững tự nhiên với mục tiêu gây quỹ cho các dự án góp phần phát triển kinh tế xã hội.

- Xây dựng hệ sinh thái các tổ chức phát hành rộng rãi thông qua việc ứng dụng các công nghệ trong việc phát triển thị trường tài chính xanh. Sự xuất hiện của công nghệ tài chính (Fintech) đã thúc đẩy việc sử dụng các nền tảng tài chính ECF và P2P để tăng khả năng tiếp cận vốn cho các DNNVV, bao gồm các công ty và dự án góp phần tạo ra tác động tích cực cho môi trường và cộng đồng xã hội. Những nền tảng này cho phép các nhà tài trợ tham gia vào các khoản đầu tư bền vững, tạo cơ hội cho các nhà phát triển dự án khai thác sự giàu có của nhóm nhà đầu tư bán lẻ mới.

Đồng thời, khuyến khích các công ty hoạt động trong lĩnh vực xanh và có tác động tích cực đến môi trường tham gia tích cực hơn vào thị trường tài chính xanh. Các công ty hoặc dự án xanh cũng như doanh nghiệp xã hội ở Malaysia tiếp tục được hưởng các khoản trợ cấp của Chính phủ và tài trợ của ngân hàng để phát triển. Các nền tảng tài trợ thị trường vốn thay thế như vốn mạo hiểm (VC), vốn cổ phần tư nhân (PE), huy động vốn từ cộng đồng (ECF) và các nền tảng cho vay ngang hàng (P2P) được khuyến khích chuyển hướng tài trợ cho các doanh nghiệp nhỏ và vừa và cung cấp vốn có rủi ro cho nhiều công ty startup.

- Xây dựng văn hóa quản trị nội bộ rủi ro môi trường trong tổ chức: Cơ quan quản lý khuyến khích các doanh nghiệp công bố các thông tin về phát triển bền vững, thực hành ESG cũng như các thông tin về trái phiếu xanh và bền vững do công ty phát hành một cách rộng rãi để gia tăng cơ hội tiếp cận với nhà đầu tư. Đồng thời, Malaysia cũng nâng cao Khung báo cáo bền vững bằng cách xác định các chỉ số quan trọng về kinh tế, môi trường và xã hội (EES) để vận động các công ty niêm yết đưa vào báo cáo thường niên.

- Để xây dựng hạ tầng thông tin, dữ liệu hỗ trợ, Chính phủ Malaysia cũng đã thực hiện các chương trình giáo dục tài chính nhằm tăng sự hiểu biết của nhà đầu tư cá nhân, doanh nghiệp vào thị trường, cũng như trang bị kiến thức liên quan đến đầu tư bền vững, có thể đưa các giá trị xã hội và môi trường cơ bản vào trong quyết định đầu tư của họ, từ đó thúc đẩy họ xem xét các yếu tố ngoài lợi nhuận tài chính khi xây dựng chiến lược đầu tư của mình.

5. Định hướng và giải pháp phát triển tài chính xanh tại Việt Nam

5.1. Định hướng, chiến lược và chính sách phát triển bền vững và tăng trưởng xanh của Việt Nam

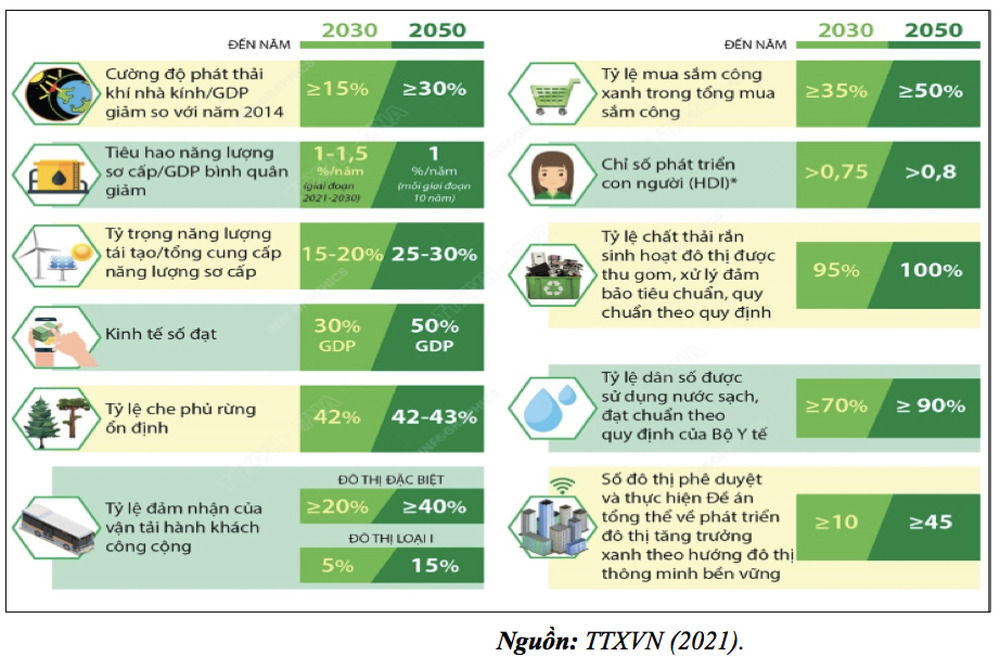

Định hướng tăng trưởng xanh của Việt Nam đã được đề ra từ sớm với những chính sách liên tục được cập nhật và hoàn thiện. Cụ thể như Chương trình mục tiêu quốc gia chống biến đổi khí hậu (2008); Chiến lược quốc gia về tăng trưởng xanh giai đoạn 2011–2020 và tầm nhìn đến năm 2050 (2012); Kế hoạch hành động của ngành tài chính, ngân hàng thực hiện Chiến lược quốc gia về tăng trưởng xanh đến năm 2020 (2015); Đề án phát triển ngân hàng xanh tại Việt Nam (2018); Sổ tay “Hướng dẫn trái phiếu xanh, trái phiếu xã hội và trái phiếu bền vững” (2021); Đề án phát triển kinh tế tuần hoàn (2022); Quy hoạch điện VIII (2023). Trong đó, Chiến lược quốc gia về tăng trưởng xanh giai đoạn 2021-2030, tầm nhìn 2050 được ban hành tháng 10/2021 đã đề ra các chỉ tiêu, kế hoạch về môi trường tại Việt Nam trong dài hạn (Hình 3).

Để đạt được định hướng trên, theo ADB (2022), Việt Nam cần tập trung đầu tư vào 5 lĩnh vực ưu tiên, bao gồm: Nông nghiệp xanh, sạch và ứng dụng công nghệ cao; Phát triển đô thị và phương thức vận tải bền vững (đô thị chiếm 78% tiêu thụ năng lượng và 60 khí thải GHG toàn cầu, theo UB Habitat); Chuyển đổi năng lượng sạch; Áp dụng các mô hình kinh tế tuần hoàn (hiện tại, 62% khí thải nhà kính (GHG) là từ sản xuất, 38% từ phân phối và tiêu dùng; nhưng cấu trúc này đang thay đổi); Gìn giữ đại dương sạch và hiệu quả (Việt Nam có 28 tỉnh, TP có kinh tế biển...). Vì vậy, nhu cầu cho phát triển tài chính xanh hiện rất lớn. Theo ước tính của WB tại Báo cáo quốc gia về khí hậu và phát triển (CCDR) năm 2022, ước tính giá trị của nhu cầu đầu tư thêm vào các giải pháp thích ứng và giảm tác động của biến đổi khí hậu tại Việt Nam từ nay đến năm 2040 là khoảng 368 tỷ USD (20 tỷ USD/năm).

Để tiếp tục định hướng phát triển bền vững, Đề án phát triển kinh tế tuần hoàn (KTTH) ở Việt Nam đã được phê duyệt theo Quyết định 687/QĐ-TTg ngày 7/6/2022. Mục tiêu cụ thể nhằm hiện thực hóa các cam kết tại COP26 với tiêu chí giảm cường độ phát thải khí nhà kính trên GDP ít nhất 15% vào năm 2030 so với năm 2014, hướng tới mục tiêu phát thải ròng về “0” vào năm 2050. Đồng thời, đẩy mạnh ứng dụng KTTH thúc đẩy xanh hóa các ngành kinh tế: (i) Đến năm 2025: các dự án KTTH bước đầu đi vào thực hiện và phát huy hiệu quả kinh tế - xã hội, công nghệ và môi trường; góp phần phục hồi tài nguyên tái tạo được, giảm tiêu hao năng lượng, tăng tỷ trọng năng lượng tái tạo trên tổng cung cấp năng lượng sơ cấp, tỷ lệ che phủ rừng, tỷ lệ tái chế rác thải, tỷ lệ nội địa hóa của nông sản và công nghiệp xuất khẩu; (ii) Đến năm 2030, các dự án KTTH trở thành động lực chủ yếu trong giảm tiêu hao năng lượng sơ cấp, có năng lực tự chủ phần lớn hoặc toàn bộ nhu cầu năng lượng dựa trên năng lượng tái tạo, và trong tăng cường tỷ lệ che phủ rừng.

Mô hình KTTH hỗ trợ xây dựng lối sống xanh. Đến năm 2025, tái sử dụng, tái chế, xử lý 85% lượng chất thải nhựa phát sinh; giảm thiểu 50% rác thải nhựa trên biển và đại dương; giảm dần mức sản xuất và sử dụng túi ni lông khó phân hủy và sản phẩm nhựa dùng một lần. Đến năm 2030, tỷ lệ chất thải rắn sinh hoạt đô thị được thu gom, xử lý đảm bảo tiêu chuẩn, quy chuẩn thông qua các mô hình KTTH đạt 50%; 100% rác thải hữu cơ ở đô thị và 70% rác thải hữu cơ ở nông thôn được tái chế; tối đa hóa tỷ lệ nước thải đô thị được thu gom và xử lý đảm bảo tiêu chuẩn, quy chuẩn theo quy định ở các khu đô thị.

5.2. Giải pháp phát triển tài chính xanh tại Việt Nam

Để phát triển tài chính xanh tốt hơn, Việt Nam cần có một chiến lược tổng thể để phát triển thị trường tài chính xanh một cách hài hòa, hiệu quả giữa các kênh dẫn vốn, gắn với các định hướng, mục tiêu phát triển KTXH. Theo kinh nghiệm của Malaysia và Nhóm Nghiên cứu, nên có những nhóm giải pháp sau đây.

Một là, hoàn thiện khung chính sách cho phát triển thị trường tài chính xanh. Các chính sách liên quan đến thị trường tài chính xanh cần sớm được ban hành cụ thể song song hoặc lồng ghép với những chính sách về tăng trưởng xanh, kinh tế tuần hoàn, chuyển đổi năng lượng và ứng phó BĐKH...v.v. Trong đó, cần xác định các lĩnh vực ưu tiên trước (như năng lượng, giao thông -–vận tải, sản xuất công nghiệp - nông nghiệp, du lịch...). Theo đó, có thể tham khảo Chiến lược/Mô hình 5Is của Malaysia như nêu trên; đồng thời lưu ý có các quy định, điều kiện khi niêm yết cổ phiếu xanh, báo cáo bền vững và giám sát doanh nghiệp theo các tiêu chí tài chính xanh…v.v. Khi đó, các bộ ngành liên quan cần ban hành sổ tay, quy trình triển khai phù hợp.

Hai là, có cơ chế, chính sách để thu hút nguồn vốn (cả Nhà nước và tư nhân) cho đầu tư xanh bằng cách ban hành các chính sách miễn giảm thuế, phí, lệ phí, lãi suất và hỗ trợ các chi phí liên quan đến phát hành trái phiếu xanh, cung cấp tín dụng xanh; đơn giản hóa các thủ tục hành chính trong quá trình phát hành trái phiếu xanh, tín dụng xanh như nêu trên. Nghiên cứu thành lập Quỹ phát triển xanh (tham khảo kinh nghiệm của Trung Quốc); nâng cao hiệu quả hoạt động của Quỹ Bảo vệ môi trường, Quỹ KHCN…v.v.

Ba là, Chính phủ sớm ban hành bộ tiêu chí về dự án xanh, công trình xanh, công sở xanh…; cập nhật các tiêu chí trái phiếu xanh, tín dụng xanh cho phù hợp với mục tiêu mới, bối cảnh mới và theo thông lệ quốc tế (ít nhất là tiêu chuẩn ASEAN). Đồng thời, cần có thêm hướng dẫn trong trường hợp nếu dự án hoặc hạng mục dự án không đảm bảo được tính xanh sau mỗi kỳ đánh giá như cách thức xử lý, khắc phục vi phạm, công bố thông tin về vi phạm, xét duyệt lại sau khi hoàn thiện khắc phục…v.v.

Bốn là, cần hoàn thiện chính sách, đơn giản hóa thủ tục và khuyến khích các tổ chức trong nước tham gia vào quá trình xác nhận, chứng nhận khung dự án xanh, trái phiếu xanh và dán nhãn dự án xanh, trái phiếu xanh theo các tiêu chuẩn quốc tế. Đồng thời, xây dựng bộ tài liệu mẫu (công bố thông tin trước phát hành, công bố thông tin định kỳ, báo cáo…v.v.) về việc hướng dẫn hoạt động phát hành trái phiếu xanh trong nước và quốc tế làm cơ sở để các đơn vị tham gia thống nhất thực hiện.

Năm là, quan tâm phát triển thị trường tài chính, nhất là thị trường TPDN, thị trường cổ phiếu, thị trường quỹ và thị trường phái sinh nhằm: (i) giảm tải phụ thuộc vốn trung dài hạn vào hệ thống ngân hàng, (ii) tạo lập hệ sinh thái về huy động vốn và phân bổ vốn của nền kinh tế, của doanh nghiệp và nhà đầu tư; (iii) góp phần nâng hạng TTCK; (iv) kiểm soát rủi ro liên thông giữa ngân hàng – chứng khoán – BĐS….v.v., trong đó cần tham khảo mô hình 5Is của Malaysia như nêu trên, nâng cấp hạ tầng CNTT, dữ liệu, an ninh mạng, bảo vệ người tiêu dùng tài chính, giáo dục tài chính….v.v.

Sáu là, Chính phủ, các bộ ngành có chính sách, giải pháp để trực tiếp hoặc hỗ trợ các doanh nghiệp và các tổ chức tài chính tiếp cận các nguồn tài chính xanh quốc tế, các chương trình đào tạo, trao đổi kinh nghiệm quốc tế về tăng trưởng xanh và tài chính xanh (thông qua tiết giảm qui trình, thủ tục hành chính trong khâu lập, phê duyệt và giải ngân đề án, chương trình; ban hành bộ tiêu chí dự án xanh, công trình xanh và qui trình liên quan một cách kịp thời, dễ hiểu, dễ áp dụng…v.v.) Đồng thời, đẩy mạnh công tác truyền thông, giáo dục - đào tạo, tập huấn, chương trình phổ biến nhằm nâng cao nhận thức, năng lực chuyên môn về tăng trưởng xanh, kinh tế tuần hoàn, tài chính xanh, đầu tư và kể cả tiêu dùng xanh cho các bên liên quan.

Cuối cùng, bản thân doanh nghiệp, tổ chức tài chính cần có kế hoạch, chiến lược phát triển xanh, phát triển bền vững, xây dựng văn hóa xanh, chủ động lập báo cáo ESG, báo cáo phát triển bền vững; đào tạo, nâng cao năng lực đội ngũ nhân lực liên quan, nhất là các bộ phận liên quan đến tài chính xanh, tín dụng xanh, quản lý rủi ro môi trường – xã hội và ESG…v.v.

[1] Chỉ số này được thành lập nhờ sự hợp tác giữa nhiều đối tác: (1) Đơn vị xây dựng và vận hành: Sở Giao dịch Chứng khoán TP.HCM; (2) Tư vấn kỹ thuật: Tổ chức Hợp tác Phát triển Đức (GIZ); (3) Đơn vị hỗ trợ soát xét độc lập: IFC & PwC Việt Nam.

(*) TS. Cấn Văn Lực và Nhóm tác giả Viện ĐT&NC BIDV

Nhằm góp phần khơi thông, tháo gỡ điểm nghẽn về cơ chế chính sách, thúc đẩy phát triển thị trường tín dụng xanh, trái phiếu xanh, Tạp chí Nhà đầu tư với sự phối hợp của Viện Chiến lược, Chính sách tài nguyên môi trường - Bộ Tài nguyên & Môi trường tổ chức Hội thảo "Hoàn thiện khuôn khổ pháp lý phát triển tín dụng xanh, trái phiếu xanh: Vấn đề cấp bách".

Hội thảo có sự tham gia của lãnh đạo Bộ Tài nguyên & Môi trường, Ngân hàng Nhà nước, Bộ Tài chính, Bộ Kế hoạch đầu tư, các chuyên gia tài chính kinh tế, đại diện ngân hàng, công ty chứng khoán, công ty niêm yết, đại diện các tổ chức quốc tế, tổ chức xếp hạng tín nhiệm và cơ quan truyền thông, báo chí.

Sự kiện được tổ chức vào thứ Tư ngày 3/4/2024 tại Hội trường tầng 1, Bộ Kế hoạch và Đầu tư, 65 Văn Miếu, Đống Đa, Hà Nội. Mọi sự quan tâm, đóng góp ý kiến xin liên hệ hòm thư toasoan@nhadautu.vn, hoặc Ms. Nguyễn Hồng (Tel: 098.966.8400).

- Cùng chuyên mục

Niềm tin vào chu kỳ mới của thị trường chứng khoán Việt Nam

Chuyên gia tài chính Huỳnh Hoàng Phương nhận định cột mốc nâng hạng là cơ sở quan trọng để thị trường chứng khoán Việt Nam hướng tới chu kỳ phát triển mới với nhiều triển vọng và thách thức.

Tài chính - 18/11/2025 08:14

Lực đẩy nào cho cổ phiếu FPT?

Việc được khối ngoại mạnh tay mua ròng từ nửa sau tháng 10/2025 là yếu tố quan trọng hỗ trợ cho đà tăng của cổ phiếu FPT trong 1 tháng qua.

Tài chính - 18/11/2025 08:11

ACBS Research: Vốn ngoại ước tính mua vào 435 triệu USD ngay sau khi chứng khoán Việt Nam được nâng hạng

Theo tính toán của ACBS Research, ước tính dòng vốn từ các quỹ ETF đầu tư vào thị trường Việt Nam sẽ ghi nhận thêm khoảng hơn 435 triệu USD.

Tài chính - 18/11/2025 07:00

Chung kết cuộc thi 'Quản trị công ty hướng tới phát triển bền vững - Vietnam ESG Challenge 2025' tại Hà Nội

Ngày 17/11/2025, tại Hà Nội, UBCKNN phối hợp cùng Viện Kế toán Công chứng Anh và xứ Wales (ICAEW) tổ chức Vòng Chung kết cuộc thi “Quản trị công ty hướng tới phát triển bền vững – Vietnam ESG Challenge 2025”. Cuộc thi nhằm truyền cảm hứng về tư duy phát triển bền vững, quản trị hiện đại và trách nhiệm xã hội cho thế hệ sinh viên Việt Nam.

Tài chính - 17/11/2025 20:00

UBCKNN tổ chức 'Hội nghị phổ biến nội dung sửa đổi, bổ sung Luật Chứng khoán và các văn bản quy định chi tiết thi hành' tại khu vực miền Trung

Hội nghị có sự tham dự và chủ trì của Phó Chủ tịch UBCKNN Hoàng Văn Thu, cùng đại diện lãnh đạo các đơn vị thuộc Bộ Tài chính, UBCKNN, đại diện Sở Tài chính Đà Nẵng, và hơn 100 đại biểu từ các công ty đại chúng, công ty niêm yết, công ty kiểm toán và các cơ quan báo chí địa phương… khu vực miền Trung.

Tài chính - 17/11/2025 20:00

'Vững vàng' như cổ phiếu VIC

Suốt nhịp điều chỉnh của VN-Index từ tháng 9, cổ phiếu VIC của Tập đoàn Vingroup – CTCP gây ấn tượng khi vẫn giữ được mức tăng trưởng 2 chữ số.

Tài chính - 17/11/2025 16:37

Cổ phiếu địa ốc nổi sóng, NVL tăng trần 2 phiên liền

Cổ phiếu bất động sản nhất loạt tăng giá phiên 17/11. Mã chứng khoán NVL tăng gần 24% sau 5 phiên, riêng 2 phiên gần nhất tăng trần.

Tài chính - 17/11/2025 15:51

Khối ngoại mua ròng mạnh cổ phiếu Vinamilk

Cổ phiếu VNM ghi nhận lực mua ròng lớn từ khối ngoại giúp giá phục hồi. Kết quả kinh doanh được dự báo khả quan sau giai đoạn tái cấu trúc.

Tài chính - 17/11/2025 15:04

Những khoản lãi lỗ lớn nhất trong mùa BCTC quý III/2025

Top 20 đơn vị lãi lớn nhất mùa BCTC quý III/2025 trên toàn thị trường ghi nhận có đến 11 ngân hàng.

Tài chính - 17/11/2025 11:43

Chứng khoán Việt Nam còn nhiều dư địa tăng trưởng

Thị trường chứng khoán Việt Nam còn nhiều dư địa tăng trưởng, nhờ sự hỗ trợ từ nội tại lẫn những yếu tố ngoại lực thuận lợi.

Tài chính - 17/11/2025 07:48

Novaland hoàn thành chặng đầu tái cấu trúc

Novaland đặt mục tiêu hoàn thành tái cấu trúc vào cuối 2026 để trở lại quỹ đạo tăng trưởng từ 2027. Tính đến nay, tập đoàn đã xong giai đoạn 1 của tiến trình.

Tài chính - 16/11/2025 16:51

VCBS: Lãi suất cho vay có thể nhích tăng nhẹ

Đà tăng của lãi suất huy động có thể kéo theo lãi suất cho vay nhích tăng nhẹ trở lại trong thời gian tới, tuy nhiên, mặt bằng lãi suất nhìn chung vẫn được kì vọng duy trì ở mặt bằng thấp.

Tài chính - 16/11/2025 09:28

Nhiều đại gia chi hàng trăm tỷ mua cổ phiếu VCI giá 31.000 đồng

Vietcap chào bán 127,5 triệu cổ phiếu VCI cho 69 nhà đầu tư với giá 31.000 đồng/cp. Công ty dự thu về gần 4.000 tỷ để bổ sung hoạt động cho vay và tự doanh.

Tài chính - 16/11/2025 06:45

Cổ phiếu dầu khí thượng nguồn nổi sóng nhờ đâu?

Doanh nghiệp dầu khí thượng nguồn đang có nguồn việc dồn dào nhờ nhu cầu thăm dò, khai thác mỏ dầu lên cao. Còn nhóm trung và hạ nguồn bị ảnh hưởng bởi giá dầu giảm.

Tài chính - 14/11/2025 16:54

Giá trị kinh tế của bất động sản xanh

Bên cạnh giá trị về môi trường, các bất động sản xanh còn mang lại giá trị kinh tế như định giá, giá thuê cao hơn và chi phí vận hành thấp hơn.

Tài chính - 14/11/2025 10:13

Thủ tướng yêu cầu xây dựng nghị định hỗ trợ lãi suất 2% cho dự án xanh

Thủ tướng Chính phủ yêu cầu xây dựng các Nghị định hướng dẫn chính sách hỗ trợ lãi suất 2% cho doanh nghiệp vay vốn thực hiện dự án xanh, tuần hoàn, áp dụng khung tiêu chuẩn môi trường, xã hội, quản trị (ESG).

Tài chính - 13/11/2025 14:59

- Đọc nhiều

-

1

Chủ tịch Hiệp hội chăn nuôi Đồng Nai: Giá heo hơi có thể phục hồi quanh 60.000 đồng/kg vào dịp Tết

-

2

Tổng Bí thư: Sân bay Long Thành không thể chậm trễ

-

3

Đấu thầu rộng rãi quốc tế dự án điện khí 2 tỷ USD ở Nghệ An

-

4

Mỹ sắp giảm mạnh thuế quan với cà phê, Việt Nam sẽ hưởng lợi?

-

5

Năm 2026 dùng hơn 23.800 tỷ đồng để trả tiền lương cơ sở

Đáng đọc

- Đáng đọc

Gần 1 tỷ USD trái phiếu 'chảy về' một Group

Tài chính - Update 3 week ago

Nhóm vật liệu xây dựng nào sẽ phục hồi rõ nét hơn dịp cuối năm?

Thị trường - Update 4 week ago

![[Gặp gỡ thứ Tư] PGS-TS. Nguyễn Đình Thọ: Hoàn thiện danh mục phân loại xanh là vấn đề cấp bách](https://t.ex-cdn.com/nhadautu.vn/resize/174x104/files/content/2024/03/26/pgs-nguyen-dinh-tho-2040.jpg)