'Mổ xẻ' thị trường trái phiếu doanh nghiệp Việt Nam

Đa phần trái phiếu doanh nghiệp có kì hạn dưới 5 năm, do các doanh nghiệp bất động sản hoặc ngân hàng phát hành. Tỉ trọng trái phiếu chuyển đổi còn khá khiêm tốn.

'Mổ xẻ' thị trường trái phiếu doanh nghiệp Việt Nam

Số lượng doanh nghiệp phát hành trái phiếu không nhiều

Để có thể phát hành trái phiếu doanh nghiệp thành công, các tổ chức phát hành thường phải là các công ty có quy mô lớn, có năng lực tài chính, có uy tín trên thị trường và phải chứng minh được dòng tiền trả nợ, do đó số lượng doanh nghiệp phát hành thành công trái phiếu là không nhiều.

Theo nghiên cứu của Ngân hàng Phát triển Châu Á (ADB) dựa trên số liệu của Bloomberg và Hiệp hội Thị trường trái phiếu Việt Nam (VBMA), tính đến quý III/2018, Việt Nam có 41 tổ chức phát hành trái phiếu doanh nghiệp, chiếm tỉ lệ không đáng kể nếu so với 561.064 doanh nghiệp đang hoạt động (số liệu 31/12/2017) và 1.692 doanh nghiệp đang niêm yết/đăng ký giao dịch trên sàn chứng khoán. Đây là một phần lí do khiến cho qui mô thị trường trái phiếu doanh nghiệp hiện còn quá nhỏ bé so với kênh tín dụng ngân hàng.

Tuy nhiên, số liệu này có thể chưa chính xác do 90% các đợt phát hành trái phiếu doanh nghiệp là phát hành riêng lẻ nên hạn chế tiếp cận về thông tin (theo ADB).

Trong 41 doanh nghiệp được ADB nghiên cứu, thì 30 doanh nghiệp có giá trị trái phiếu đang lưu hành lớn nhất chiếm 97,49%, đạt 77.552 tỉ đồng trong tổng 79.515 tỉ đồng.

Cấu trúc ngành nghề: Ngân hàng và bất động sản dẫn đầu

Theo danh mục trái phiếu doanh nghiệp phát hành được CTCP Chứng Khoán Sài Gòn (SSI) theo dõi, trong 60 doanh nghiệp thuộc danh mục thì có 46 doanh nghiệp thuộc các ngành nghề có nhu cầu vốn dài hạn như: sản xuất (14), bất động sản (12), xây dựng (8), ngân hàng (7), tài chính/chứng khoán (5), ngoài ra còn có ngành nông nghiệp, dược phẩm và một số ngành khác.

Xét về quy mô phát hành, ngành ngân hàng chiếm tỉ trọng cao nhất với 26,7%, tiếp theo đó là bất động sản (21,6%), sản xuất (13,8%), nông nghiệp (12,9%) và xây dựng (12,7%).

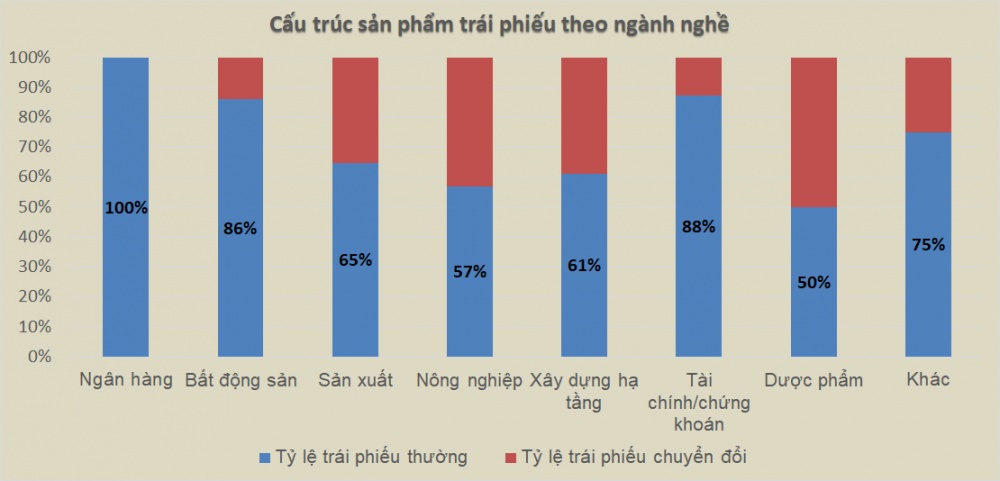

Loại hình trái phiếu: Chủ yếu là trái phiếu thường

Trong tổng số 95 đợt phát hành trái phiếu được SSI theo dõi, có 74,7% là trái phiếu thông thường, tức là trái phiếu không chuyển đổi, không kèm chứng quyền, còn lại 25,3% là trái phiếu chuyển đổi. Xét về mặt giá trị phát hành, trong 71.757 tỉ đồng trái phiếu theo dõi, có 80,3% là trái phiếu thông thường, 19,7% trái phiếu chuyển đổi.

Như vậy có thể thấy trái phiếu thường vẫn được các doanh nghiệp ưu tiên sử dụng nhằm hạn chế rủi ro pha loãng quyền biểu quyết so với trái phiếu chuyển đổi, tuy nhiên trên thực tế các quỹ đầu tư thường yêu cầu cấu trúc sản phẩm theo hướng trái phiếu chuyển đổi trong các thương vụ phát hành trái phiếu riêng lẻ.

Trái phiếu thông thường thường được các tổ chức tín dụng đầu tư vì bản chất không quá khác biệt so với một khoản tín dụng.

Phân theo ngành nghề và tính trên các đợt phát hành, ngành ngân hàng có 100% các sản phẩm trái phiếu là trái phiếu thường, tỉ lệ này tại các ngành bất động sản, tài chính/chứng khoán, sản xuất lần lượt là 86,4%, 87,5%, 64,7%.

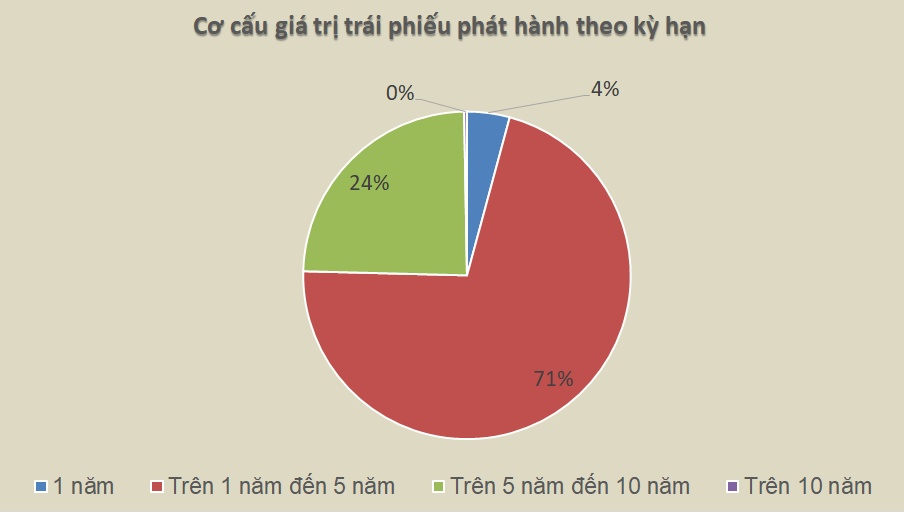

Cấu trúc kỳ hạn: Chủ yếu dưới 5 năm

Trong 95 trái phiếu theo dõi, có tới 78 trái phiếu có kỳ hạn từ trên 1 năm đến 5 năm, giá trị phát hành là 51.085 tỉ đồng, chiếm 71,2% tổng giá trị trái phiếu phát hành. Kỳ hạn trung hạn thường được các doanh nghiệp cũng như các tổ chức tư vấn lựa chọn do có một số đặc điểm hội tụ như:

- Kỳ hạn đủ dài để đáp ứng vốn cho giai đoạn đầu tư – giai đoạn đầu của chu kì kinh doanh như đầu tư nhà xưởng, máy móc thiết bị (đối với ngành sản xuất), đầu tư giải phóng mặt bằng, xây dựng công trình (đối với ngành bất động sản)… và kéo dài sang giai đoạn vận hành, bán hàng, đủ để doanh nghiệp có dòng tiền trả lãi và gốc trái phiếu.

- Người mua trái phiếu dễ chấp nhận kì hạn này hơn so với các kì hạn dài hơn.

- Để phát hành được trái phiếu có kì hạn dài đòi hỏi doanh nghiệp phải có uy tín và gặp được nhà đầu tư chiến lược.

Hiện nay, hầu hết các trái phiếu khi phát hành đều có điều khoản mua/bán lại. Để tạo tính thanh khoản cho một trái phiếu phát hành ra công chúng, tổ chức phát hành thường quy định về việc trái chủ có quyền bán lại trái phiếu sau một khoảng thời gian nắm giữ nhất định.

Đối với phát hành trái phiếu riêng lẻ, điều khoản này phụ thuộc vào đàm phán giữa tổ chức phát hành và nhà đầu tư, đó có thể là quy định về quyền mua lại trái phiếu trước hạn, quyền bán lại trái phiếu trước hạn và mua lại bắt buộc, việc mua lại trái phiếu trước hạn thường đi kèm một khoản phạt từ 0,5% - 2% tổng giá trị trái phiếu mua lại.

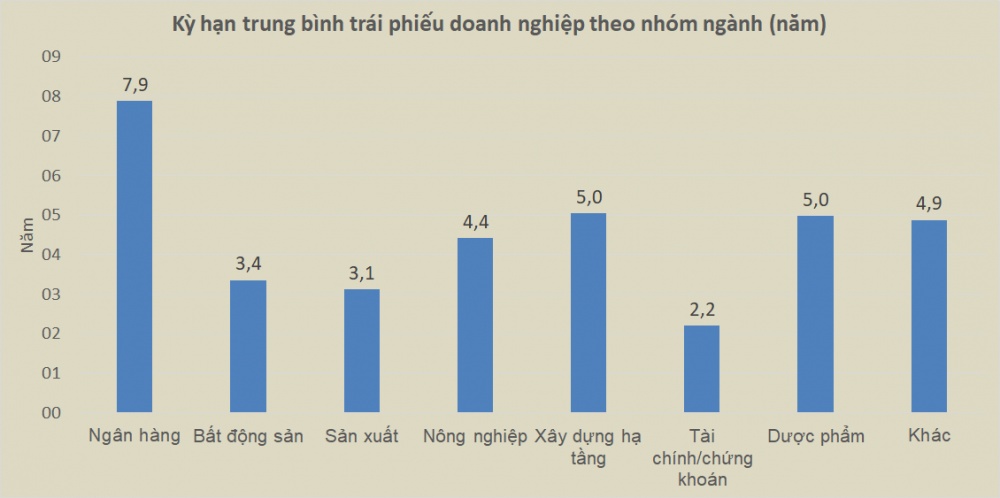

Ngân hàng là ngành có cấu trúc kỳ hạn dài nhất, trung bình 7,9 năm, tiếp đó là xây dựng hạ tầng và dược phẩm với kỳ hạn trung bình 5 năm. Kỳ hạn trái phiếu của các doanh nghiệp bất động sản thường là 3 -5 năm và thường được phát hành với mục đích sử dụng vốn cho một dự án cụ thể.

Niêm yết trái phiếu: Sân chơi của các ông lớn

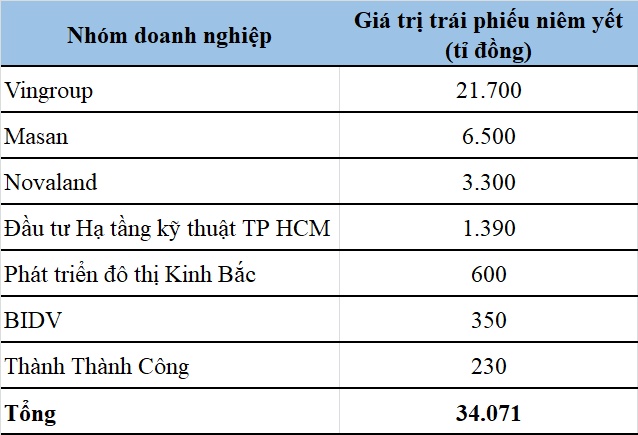

Theo tìm hiều, hiện tại chỉ có 28 trái phiếu doanh nghiệp được niêm yết tại Sở Giao dịch chứng khoán TP Hồ Chí Minh (HOSE). Đây đều là trái phiếu phát hành ra công chúng của các tập đoàn hoặc doanh nghiệp trong hệ thống của tập đoàn lớn như Vingroup, Masan, Thành Thành Công, Novaland, TCT Phát triển đô thị Kinh Bắc, CTCP Đầu tư Hạ tầng kỹ thuật TP HCM, tổng giá trị trái phiếu niêm yết là 34.071 tỉ đồng, trong đó các công ty liên quan đến Vingroup chiếm 21.700 tỉ đồng.

Qua tìm hiểu thực tế thị trường, có thể thấy trái phiếu là hình thức huy động đang được các doanh nghiệp khai thác nhiều trong thời gian gần đây do những đặc tính tốt hơn tín dụng như thủ tục phát hành không quá phức tạp, các điều kiện phát hành linh hoạt hơn, có thể được giải ngân một lần với giá trị lớn, không phải chuẩn bị các hồ sơ rườm rà mỗi lần giải ngân, có thể cấu trúc sản phẩm theo nhu cầu và nhất là có thể đa dạng hóa nhà đầu tư, hạn chế phụ thuộc vào tổ chức tín dụng.

Tuy nhiên, thực tế nhà đầu tư chủ yếu vào trái phiếu doanh nghiệp vẫn là các tổ chức tín dụng, nguồn vốn đầu tư trái phiếu doanh nghiệp vẫn được tính vào room tín dụng của các ngân hàng như các khoản tín dụng thông thường.

Với những dữ liệu đã thu thập và phân tích ở trên chúng tôi tin rằng đã phản ánh được phần nào đó cấu trúc thị trường trái phiếu doanh nghiệp Việt Nam. Tuy nhiên do đặc thù phần lớn trái phiếu doanh nghiệp phát hành là trái phiếu phát hành riêng lẻ nên rất khó để có thể có những số liệu chính xác về toàn thị trường.

Ở các bài viết tiếp theo, chúng tôi sẽ đề cập đến Nghị định 163/2018/NĐ-CP về phát hành trái phiếu doanh nghiệp, phân tích những tác động đến thị trường trái phiếu doanh nghiệp.

(Theo VietnamBiz)

- Cùng chuyên mục

Bóng dáng ông lớn sau loạt cổ phiếu penny tăng ‘sốc’

Các cổ phiếu VEC, HID, POM tăng tính bằng lần trong vòng 1 đến 2 tháng qua. Động lực đến từ câu chuyện đổi chủ, sự hỗ trợ hợp tác của các tập đoàn tư nhân lớn.

Tài chính - 02/12/2025 10:47

Chứng khoán VPS được HoSE chấp thuận niêm yết

Niêm yết VPS (mã dự kiến là VCK) lên HoSE là dấu mốc quan trọng mở ra giai đoạn phát triển mới "VPS 2.0" của công ty, hướng đến mở rộng quy mô hoạt động và đẩy mạnh chuyển đổi số toàn diện.

Tài chính - 02/12/2025 06:45

Nông nghiệp Hòa Phát sẽ duy trì trả cổ tức tiền mặt hàng năm khi lên sàn

Nhu cầu đầu tư đến 2030 của Nông nghiệp Hòa Phát chỉ 1.500 tỷ đến từ nguồn IPO và vốn khấu hao. Lợi nhuận tạo ra hằng năm có thể trả cổ tức tiền mặt.

Tài chính - 02/12/2025 06:45

VN-Index vượt thành công 1.700 điểm

Trong phiên giao dịch đầu tháng 12, chỉ số VN-Index đã vượt thành công mốc 1.700 điểm. 3 mã cổ phiếu ảnh hưởng tích cực nhất tới chỉ số là VIC, VPL và VHM.

Tài chính - 01/12/2025 16:20

Nâng 'chất' người hành nghề chứng khoán

Theo Dự thảo Thông tư sửa đổi, các cá nhân và tổ chức có thể tra cứu thông tin chứng chỉ hành nghề điện tử của người hành nghề với mục tiêu tránh các trường hợp người không đủ điều kiện hành nghề, không đảm bảo kiến thức chuyên môn trong lĩnh vực chứng khoán lại đưa ra các tư vấn, khuyến nghị có thể gây ảnh hưởng tới quyền lợi của cá nhân, tổ chức.

Tài chính - 01/12/2025 12:27

Cổ phiếu Vingroup tiếp tục phá đỉnh

Nếu tính từ đầu năm 2025, VIC là tác nhân tích cực nhất và đóng góp 205,01 điểm vào chỉ số VN-Index, bỏ xa các cổ phiếu xếp sau là VHM (61,02 điểm), VPB (20 điểm), TCB (16,55 điểm)...

Tài chính - 01/12/2025 12:24

VNG - Kỳ lân sắp tỉnh giấc?

Năm 2025, VNG dự báo sẽ tiếp tục lỗ lên đến 620 tỷ đồng nhưng qua 9 tháng mới lỗ 7,5 tỷ đồng. Điều này hoàn toàn có thể khiến cổ đông kỳ vọng vào một năm có lãi trở lại sau chuỗi lỗ nghìn tỷ 3 năm trước đó.

Tài chính - 01/12/2025 07:00

Hơn 13.000 tỷ đồng trái phiếu chảy về một Group

Tính từ đầu năm nay, một nhóm 5 pháp nhân đã huy động thành công 13.138 tỷ đồng trái phiếu riêng lẻ. Trong đó 3/5 doanh nghiệp hiện là cổ đông lớn tại Chứng khoán Stanley Brothers.

Tài chính - 01/12/2025 07:00

Người dân và tổ chức tăng gửi tiền vào ngân hàng

TS. Cấn Văn Lực cho rằng, trong bối cảnh tín dụng tăng mạnh hơn mọi năm, các ngân hàng cũng phải tìm mọi cách để huy động nguồn tiền gửi từ dân chúng.

Tài chính - 30/11/2025 15:26

‘Biến động mạnh của tỷ giá chủ yếu do các áp lực ngắn hạn’

TS. Lê Hà Thu, giảng viên khoa Ngân hàng, Học viện Ngân hàng cho rằng, biến động tỷ giá chủ yếu do các áp lực ngắn hạn nên không quá đáng lo ngại.

Tài chính - 29/11/2025 08:57

CEO VIX: Lợi nhuận quý IV hiện còn cao hơn cả quý III

Tổng Giám đốc Nguyễn Chí Lân tiết lộ lợi nhuận quý IV/2025 của VIX đã cao hơn quý III. Như đã biết, công ty trong quý III/2025 đạt mức lãi sau thuế 2.449 tỷ đồng, cao gấp 9,2 lần so với quý III/2024, và cũng là khoản lợi nhuận quý cao kỷ lục trong lịch sử hoạt động của công ty.

Tài chính - 28/11/2025 16:16

Sự hấp dẫn của GELEX Infra trước thềm IPO

Bên cạnh mảng kinh doanh hiện hữu, GELEX Infra có thêm động lực tăng mới ở mảng bất động sản nhà ở. Doanh nghiệp đã M&A 2 dự án, dự kiến năm sau triển khai.

Tài chính - 28/11/2025 13:06

Tầm quan trọng của đối xử công bằng giữa các cổ đông

Nhà đầu tư nước ngoài khi đầu tư vào doanh nghiệp đa phần là cổ đông thiểu số. Do vậy, đảm bảo quyền và đối xử công bằng với cổ đông được họ đặc biệt quan tâm.

Tài chính - 28/11/2025 09:11

'Tay to' PYN Elite dự báo VN-Index lên 3.200 điểm

Đây không phải lần đầu tiên trong vòng 1 năm qua Quỹ PYN Elite có những dự báo lạc quan hẳn so với diễn biến của thị trường.

Tài chính - 28/11/2025 09:08

Cổ phiếu HID tăng gấp đôi chỉ trong 1 tháng

Trong bối cảnh thị trường chứng khoán rơi vào nhịp lình xình thanh khoản thấp, cổ phiếu HID của CTCP Halcom Việt Nam gây ấn tượng với mức tăng gần 117% chỉ trong 1 tháng.

Tài chính - 28/11/2025 09:07

Ngân hàng và Fintech: Từ ‘cát cứ’ sang ‘chia sẻ’

Ông Đinh Tiến Dũng – đại diện Cục Công nghệ thông tin (NHNN) khẳng định, với Open API, vai trò của ngân hàng có sự dịch chuyển từ “cát cứ” sang “chia sẻ" dữ liệu để phát triển sản phẩm, dịch vụ, thúc đẩy mở rộng hệ sinh thái.

Tài chính - 28/11/2025 07:00

- Đọc nhiều

Đáng đọc

- Đáng đọc

Lập 'Quỹ tái thiết miền Trung', tại sao không?

Sự kiện - Update 2 day ago

Gần 1 tỷ USD trái phiếu 'chảy về' một Group

Tài chính - Update 1 month ago

'Cơn sốt' vàng bao giờ chấm dứt?

Thị trường - 1 month