[Gặp gỡ thứ Tư] 'Thiết kế thị trường trái phiếu cần đẩy lên đẳng cấp mới'

Bộ Tài chính đã trình Thủ tướng Chính phủ dự thảo sửa đổi Nghị định 153 về phát hành trái phiếu doanh nghiệp riêng lẻ. TS. Lê Xuân Nghĩa cho rằng, phát triển thị trường trái phiếu cần một tư duy làm sao để nâng tầm thị trường, kéo dài kỳ hạn trái phiếu, sau đó là giảm dần lãi suất.

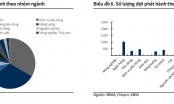

Báo cáo mới nhất của Hiệp hội Thị trường Trái phiếu Việt Nam (VBMA) cho thấy, thị trường trái phiếu doanh nghiệp (TPDN) vừa nối dài thêm một tháng trầm lắng ở hoạt động phát hành mới.

Cụ thể, trong tháng 8/2022, có 26 đợt phát hành TPDN riêng lẻ với giá trị 13.930 tỷ đồng và 1 đợt phát hành trái phiếu ra công chúng trị giá 300 tỷ đồng, chủ yếu là trái phiếu của các ngân hàng thương mại, trong khi trước đó, thời kỳ sôi động, có hàng chục nghìn tỷ trái phiếu doanh nghiệp phát hành thành công trong 1 tháng.

Sau giai đoạn bùng nổ, hoạt động phát hành TPDN rơi vào trầm lắng khi những rủi ro đầu tư và rủi ro pháp lý bộc lộ ở một số trường hợp, cùng hướng siết chặt lại cơ chế pháp lý (đặc biệt ở việc sửa đổi Nghị định 153 về phát hành TPDN riêng lẻ).

Tại buổi hội thảo về phát triển thị trường ngày 13/9, một số chuyên gia cho biết, Nghị định sửa đổi Nghị định 153 đã được đặt lên bàn Thủ tướng Chính phủ và sẽ sớm ban hành trong một vài ngày tới. Đây là tín hiệu đáng mừng cho thị trường vì theo quan điểm cá nhân của một số nhà làm luật, Nghị định sửa đổi, bổ sung này sẽ theo hướng hỗ trợ dòng tiền trước mắt cho thị trường, giảm thiểu rủi ro mới phát sinh bên cạnh nỗ lực từng bước tiến tới tạo nền tảng tốt hơn trong dài hạn.

Cùng với đó, thay vì quy định khá cứng nhắc về "yêu cầu xếp hạng tín nhiệm với doanh nghiệp phát hành TP và TP phát hành không có tài sản bảo đảm, không có bảo lãnh thanh toán, doanh nghiệp có kết quả kinh doanh lỗ" thì trong dự thảo Nghị định sửa đổi mới nhất sẽ có lộ trình áp dụng với xếp hạng tín nhiệm.

Nhadautu.vn đã có trao đổi với TS. Lê Xuân Nghĩa, Thành viên Hội đồng chính sách tiền tệ Quốc gia để làm rõ hơn về một số điểm đang được bàn tới khi sửa Nghị định 153 và chiến lược phát triển thị trường trong dài hạn

TS. Lê Xuân Nghĩa, Thành viên Hội đồng tư vấn chính sách tiền tệ Quốc gia. Ảnh: Trọng Hiếu.

Một trong những quy được được cho là mới và có sự cải thiện rõ nét trong dự thảo sửa đổi Nghị định 153 là quy định về xếp hạng tín nhiệm với doanh nghiệp. Ông đánh giá như thế nào về quy định này, liệu nó sẽ khơi thông hay lại thêm khó khăn cho sự phát triển của thị trường?

TS. Lê Xuân Nghĩa: Tiềm năng của TPDN là rất lớn. Theo thống kê tổng dư nợ TPDN hiện nay vào khoảng 1,5 triệu tỷ đồng, trong khi tổng số vốn trung dài hạn của hệ thống ngân hàng đạt khoảng 5 triệu tỷ đồng. Những năm qua, TPDN tăng trưởng với tốc độ 40-45%/năm, có nghĩa cứ sau 2 năm khối lượng trái phiếu tăng lên gấp đôi và sau khoảng 6 năm dư nợ TPDN có thể lên tới 11,2 triệu tỷ đồng - gần như gánh được nhu cầu vốn trung dài hạn của cả hệ thống ngân hàng. Tuy nhiên, hiện tại quan điểm khi xây dựng chính sách lại coi trái phiếu doanh nghiệp như trò cờ bạc của các nhà phát hành mà chưa có tâm thế của người làm chủ thị trường và đây là kênh dẫn vốn trung dài hạn chủ đạo.

Lẽ ra ngay từ đầu khi phát triển thị trường TPDN đã phải có quy định về xếp hạng tín nhiệm. Ở Mỹ và nhiều nước trên thế giới, ngay cả khu vực châu Á thì doanh nghiệp đã phát hành trái phiếu là phải được xếp hạng tín nhiệm. Xếp hạng là khám sức khoẻ từng công ty, khám một cách chi tiết. Kết quả xếp hạng tín nhiệm độc lập còn an toàn hơn so với việc Ủy ban Chứng khoán kiểm soát, giám sát hoạt động của nhà phát hành. Vì cơ quan quản lý không đủ sức để kiểm soát tất cả các doanh nghiệp đang hoạt động.

Tuy nhiên, cần nhìn nhận thực tế rằng, yêu cầu bắt buộc tất cả các doanh nghiệp khi phát hành TP phải có xếp hạng tín nhiệm cho từng đợt phát hành ở thời điểm hiện tại là khó, vì nền tảng thị trường chưa thể đủ năng lực ngay, đặc biệt khi trái phiếu doanh nghiệp Việt Nam phát hành chủ yếu là riêng lẻ, trong khi xếp hạng chủ yếu có ý nghĩa với phát hành ra công chúng. Ở Mỹ, phát hành riêng lẻ rất ít và không cần xếp hạng vì đây là đầu tư mạo hiểm, còn phát hành ra công chúng, đối tượng chủ yếu người dân không đủ năng lực đọc báo cáo tài chính thì quy định này là cần thiết.

Cũng có rất nhiều ý kiến trái chiều xung quanh quy định yêu cầu xếp hạng tín nhiệm cho hoạt động phát hành TPDN tại Việt Nam hiện nay. Tuy nhiên, theo ông đây có phải "nút thắt" của hoạt động phát hành TPDN để khi gỡ được sẽ giải được bài toán?

TS. Lê Xuân Nghĩa: Dường như chúng ta cũng đang loay hoay để tìm lời giải cho bài toán huy động vốn qua kênh TPDN. Nếu đọc các quy định của Dự thảo sửa đổi Nghị định 153/2020 sẽ có cảm giác, cơ quan quản lý muốn siết lại hoạt động TPDN phát hành riêng lẻ để mở cửa cho hoạt động phát hành ra công chúng. Về hướng đi thì đúng và là thiết kế dài hạn. Tuy nhiên, điều này mang tới lo ngại về hàng trăm nghìn tỷ đồng TP sắp đáo hạn (khoảng 85.000 tỷ trong năm 2022 và 150.000 tỷ năm 2023).

Thậm chí Bộ Tài chính, Ủy ban Chứng khoán Nhà nước vẫn còn "lăn tăn" quy định về kiểm soát mục đích sử dụng vốn. Điều này là bất khả thi. Ở Mỹ, đến vay ngân hàng thì họ cũng không kiểm soát mục đích sử dụng vốn. Quan trọng là ngân hàng xem hồ sơ, đánh giá một doanh nghiệp được vay bao nhiêu thì trong giới hạn rủi ro, sau đó cấp một hạn mức tín dụng cho doanh nghiệp đó. Từ đó, doanh nghiệp cần lấy bao nhiêu trong hạn mức đó đều có thể dễ dàng rút ra, không cần thêm hồ sơ, cũng không cần cho biết sẽ dùng tiền đó để làm gì.

Về thị trường TPDN Việt Nam, hiện có đặc thù là lãi suất cao, kỳ hạn ngắn. Doanh nghiệp vay tiền về chưa kịp làm gì đã chuẩn bị đáo hạn, DN lại chạy đôn chạy đáo lo phát hành mới, đảo nợ. Có những doanh nghiệp phát hành TP ngắn hạn như đi vay nóng, đòn bảy tài chính cao gấp 30-40 lần vốn chủ sở hữu. Vì vậy, Nghị định sửa đổi Nghị định 153 nên bổ sung quy định tạm thời về giới hạn đòn bẩy tài chính, không để phát hành TP ngắn hạn (dưới 1 năm).

Để tăng tính dài hạn của TPDN có thể học cách tăng kỳ hạn của trái phiều Chính phủ (TPCP) trước đây. Hồi năm 2011-2012, kỳ hạn TPCP của ta cũng chỉ 1-2 năm, cao nhất 3 năm, tiền đầu tư công vừa nhận chưa kịp giải ngân đã đến hạn đáo hạn. Sau đó, Chính phủ quyết định cần tăng thời hạn của TPCP, giảm lãi suất dần. Trước hết là phát hành dài hạn và lãi suất cao, tương đương lãi suất ngân hàng, nhiều quỹ đầu tư, ngâng hàng thương mại (NHTM) đã nhanh chóng mua. Sau khi thị trường quen với kỳ hạn TPCP 10-20 năm thì giảm dần lãi suất. Và các quỹ, NHTM vẫn mua vì an toàn, thanh khoản tốt, lại vẫn có lãi.

Với TPDN cũng vậy, cần một số doanh nghiệp phát hành với lãi suất cao, kỳ hạn dài, rủi ro không quá lớn, các quỹ đầu tư, NHTM sẽ mua. Khi thị trường được nâng cấp, quen dần với kỳ hạn dài thì giảm dần lãi suất. Muốn làm được như vậy, cơ quan quản lý phải tính được cho doanh nghiệp, khi phát hành lãi suất cao, kỳ hạn 10-20 năm vẫn lợi hơn phát hành lãi suất như hiện nay và kỳ hạn ngắn.

Vậy còn bài toán của cơ quan quản lý muốn chuyển từ TP phát hành riêng lẻ sang kênh phát hành ra công chúng, cần làm gì để khả thi, thưa ông?

TS. Lê Xuân Nghĩa: Quan trọng là phải xếp hạng tín nhiệm được doanh nghiệp. Hiện nay còn nhiều vấn đề phải làm để giảm các thủ tục, hồ sơ, giấy tờ khi phát hành TP ra công chúng. Quy trình quá phức tạp, kéo dài làm doanh nghiệp cũng ngại phát hành ra công chúng. Hàng trăm, hàng nghìn doanh nghiệp có nhu cầu huy động vốn qua kênh TP nên cơ quan quản lý cũng nên đẩy trách nhiệm đó cho các công ty xếp hạng tín nhiệm.

Hiện nay 3 công ty xếp hạng tín nhiệm lớn nhất của Mỹ đã chiếm tới 95% thị phần xếp hạng tín nhiệm toàn cầu, còn lại là hơn trăm công ty xếp hạng tín nhiệm khác. Vì vậy, có thể nói uy tín của công ty xếp hạng tín nhiệm là vô cùng quan trọng. Khi thị trường TPDN Việt Nam, đặc biệt hoạt động phát hành ra công chúng phát triển, các hãng xếp hạng tín nhiệm lớn của nước ngoài sẽ nhảy vào.

Để đẩy mạnh phát hành ra công chúng cần chia ra làm 2 bước. Bước đầu tiên là đảm bảo cho thị trường không sụp đổ. Ở bước này chỉ chấn chỉnh một vài nhà phát hành xấu nhất, ví dụ như đòn bẩy tài chính gấp 40 lần, phát hành TP quá ngắn hạn, chỉ 6 tháng, còn lại phải khuyến khích phát hành được càng nhiều càng tốt. Trong quá trình đó Bộ Tài chính, NHNN nên họp với một số ông trùm phát hành TP và yêu cầu phát hành dài hạn, lãi suất có thể cao (11-12%), khuyến khích các NHTM mua vì tài sản đảm bảo của các DN này nhiều, không lo về rủi ro. Từ đó sẽ hình thành đẳng cấp mới của TPDN. Sau đó vài 3 năm, khi xếp hạng tín nhiệm đã phát triển, bước thứ 2, lúc đó mới siết dần TPDN riêng lẻ đẩy mạnh phát hành ra công chúng.

Xin trân trọng cảm ơn ông!

- Cùng chuyên mục

VN-Index đảo chiều tăng 50 điểm từ đáy

VN-Index đảo chiều từ giảm 35 điểm sang tăng 15 điểm kết phiên giữa tuần ở 1.678,5 điểm. Thanh khoản giảm mạnh so với 2 phiên liền trước.

Tài chính - 22/10/2025 15:48

VCBF đặt niềm tin vào FPT, kỳ vọng BWE

Công ty TNHH Quản Lý Quỹ Đầu Tư Chứng Khoán Vietcombank (VCBF) cho rằng, dù liên tục rớt giá, cổ phiếu FPT vẫn hấp dẫn và có tiềm năng tăng trưởng dài hạn 18 - 20%/năm, nhờ định giá P/E khoảng 16 - 17 lần. Trong khi đó, cổ phiếu BWE được xem có tiềm năng tăng trưởng trong khoảng 5 năm tới.

Tài chính - 22/10/2025 13:45

‘Giữa lúc nước sôi lửa bỏng’, vợ ông Bùi Thành Nhơn đăng ký bán hàng triệu cổ phiếu NVL

Sau 3 tháng tạm ngưng, nhóm ông Bùi Thành Nhơn tiếp tục bán cổ phiếu NVL. CTCP Diamond Properties và bà Cao Thị Ngọc Sương muốn bán hơn 19 triệu đơn vị.

Tài chính - 22/10/2025 11:23

Giá vàng giảm mạnh, nên mua hay bán?

Giá vàng trong nước giảm mạnh, vàng miếng SJC ở mức 146,5 – 148,5 triệu đồng/lượng.

Tài chính - 22/10/2025 10:05

Nhà đầu tư cá nhân cần trưởng thành cùng thị trường

Thị trường chứng khoán nâng hạng, song bản thân nhà đầu tư cá nhân cũng cần trưởng thành khi cần hiểu rõ về khoản đầu tư mình nắm giữ, sự biến động của kinh tế vĩ mô, thay vì FOMO đua mua đua bán.

Tài chính - 22/10/2025 08:27

Antesco ký hợp đồng cung ứng 20.000 tấn nông sản trị giá hàng chục triệu USD

Antesco đang bước vào giai đoạn tăng tốc mới với hàng loạt hoạt động mở rộng thị trường và tái cấu trúc tài chính. Mới đây, doanh nghiệp ký kết bốn thỏa thuận nguyên tắc xuất khẩu với đối tác từ Hàn Quốc, Anh và Ba Lan với doanh số hàng chục triệu USD mỗi năm.

Tài chính - 22/10/2025 07:00

Nhờ đâu sắc tím trở lại với cổ phiếu FPT?

Cổ phiếu FPT tăng trần trở lại sau chuỗi giảm giá sâu và thủng đáy tháng 4. Doanh nghiệp công bố lãi ròng 9 tháng tăng hơn 19%.

Tài chính - 21/10/2025 15:42

Chuyên gia ACBS đưa ra lời khuyên đầu tư với 'phái đẹp'

Bà Đỗ Minh Trang, Giám đốc Trung tâm Phân tích ACBS nhìn nhận chiến lược đầu tư phù hợp đối với phụ nữ nói chung nên là mua cổ phiếu theo hướng tích sản, lựa chọn các cổ phiếu tốt, tăng trưởng dài hạn ổn định, đi cùng với sự tăng trưởng của nền kinh tế, và mua đều đặn, thường xuyên trong thời gian dài.

Tài chính - 21/10/2025 13:00

Chứng khoán TPS: Lợi nhuận cải thiện nhưng khoản phải thu càng phình to

Khoản phải thu của Chứng khoán TPS ngày càng phình to lên 6.800 tỷ, chiếm tỷ trọng rất lớn trong cơ cấu tài sản. Doanh nghiệp đang quyết liệt cắt giảm nhân sự, và triển khai huy động hơn 4.500 tỷ từ trái phiếu và cổ phần.

Tài chính - 21/10/2025 12:13

Soán ngôi SSI, TCBS thành công ty chứng khoán có vốn hóa lớn nhất

Hơn 2,3 tỷ cổ phiếu Chứng khoán TCBS chính thức giao dịch tại HoSE. Hiện, cổ phiếu TCX là cổ phiếu có giá và vốn hóa cao nhất ngành chứng khoán.

Tài chính - 21/10/2025 12:09

Margin lập kỷ lục, nhưng chưa 'căng'

Dư nợ margin trên thị trường tăng mạnh trong bối cảnh VN-Index lẫn thanh khoản thiết lập các kỷ lục mới. Tuy nhiên bộ đệm vốn của các công ty chứng khoán hàng đầu đã và đang được tăng cường đáng kể. Giới chuyên gia đánh giá áp lực margin ở thời điểm hiện tại chưa đáng lo ngại.

Tài chính - 21/10/2025 12:05

Tận dụng nhịp giảm sâu để mua các cổ phiếu 'Top' đầu

Với phiên 20/10 giảm điểm mạnh, các chuyên gia đều nhìn nhận VN-Index sẽ cần thêm một vài phiên để tìm điểm cân bằng, nhà đầu tư có thể tận dụng các nhịp điều chỉnh để mua vào các cổ phiếu “Top” đầu.

Tài chính - 21/10/2025 07:00

Vào hàng thế nào khi VN-Index ‘bay’ gần 100 điểm?

Thị trường giảm là cơ hội do xu hướng tăng trung, dài hạn không thay đổi. Tuy nhiên, xuống tiền khi nào và giải ngân ra sao thì nhà đầu tư cần quan sát kỹ.

Tài chính - 20/10/2025 15:59

Thanh tra Chính phủ kết luận gì về trái phiếu Signo Land?

Thanh tra Chính phủ kết luận Signo Land có dấu hiệu vi phạm về tính chính xác, trung thực, đầy đủ của hồ sơ chào bán trái phiếu doanh nghiệp và thông tin công bố theo quy định tại Nghị định số 153 với nội dung tài sản bảo đảm.

Tài chính - 20/10/2025 09:59

Chiến lược thận trọng của Vietinbank Securities

Sau khi "thắng lớn" với các khoản đầu tư tại VSC, VIX, VPB, BCTC quý III/2025 của Vietinbank Securities cho thấy chiến lược an toàn khi đẩy mạnh nắm giữ chứng chỉ tiền gửi, tiền gửi có kỳ hạn, và giảm tỷ trọng cổ phiếu. Tuy vậy, danh mục tự doanh của công ty vẫn rất hứa hẹn khi sở hữu những mã đã có mức tăng hàng chục phần trăm trong tháng 10.

Tài chính - 20/10/2025 07:00

Từ kết luận Thanh tra Chính phủ, nhìn lại lô trái phiếu nghìn tỷ của Phúc Long Vân

Phúc Long Vân trước đây là thành viên Phúc Khang Group. Tập đoàn của vợ chồng doanh nhân Trần Tam - Lưu Thị Thanh Mẫu từng hoạt động tích cực trên thị trường trái phiếu doanh nghiệp giai đoạn 2019-2020.

Tài chính - 20/10/2025 07:00

- Đọc nhiều

-

1

Khi cổ tức là 'thước đo' chất lượng cổ phiếu

-

2

Nhà đầu tư cần thay đổi tư duy khi đầu tư cổ phiếu

-

3

MST muốn làm bệnh viện đa khoa hơn 1.500 tỷ tại Nghệ An

-

4

Thấy gì từ cam kết đầu tư 100 triệu USD vào công nghệ của Chứng khoán VPS?

-

5

'Cần có quy định cấm chủ đầu tư thu tiền trước của người mua nhà'

Đáng đọc

- Đáng đọc

Nhóm vật liệu xây dựng nào sẽ phục hồi rõ nét hơn dịp cuối năm?

Thị trường - Update 2 day ago

Tổng Bí thư Tô Lâm: ‘Nói ít - làm nhiều -quyết liệt - hiệu quả’

Sự kiện - Update 2 week ago

Thủ tướng: Cần truyền cảm hứng cho doanh nhân cống hiến vì đất nước

Sự kiện - Update 5 month ago

![[Gặp gỡ thứ Tư] Sửa Nghị định về phát hành trái phiếu doanh nghiệp riêng lẻ: 'Đừng tự mua dây buộc mình'](https://t.ex-cdn.com/nhadautu.vn/resize/174x104/files/news/2022/08/31/gap-go-thu-tu-ts-nguyen-duc-kien-sua-nghi-dinh-153--dung-tu-mua-day-buoc-minh-083253.jpg)