NHNN lại “lỏng tay” với giới hạn cho vay trung, dài hạn

Cuối tháng 12-2017, Ngân hàng Nhà nước (NHNN) đã ban hành Thông tư số 19/2017/TT-NHNN sửa đổi, bổ sung một số điều của Thông tư số 36/2014, quy định về các giới hạn, tỷ lệ bảo đảm an toàn trong hoạt động của các tổ chức tín dụng (TCTD).

Một trong những đối tượng dễ tiếp cận nguồn vốn trung và dài hạn hiện nay là các doanh nghiệp bất động sản

Tại sao phải sửa quy định về cho vay trung, dài hạn?

Có khá nhiều điểm được NHNN sửa đổi trong Thông tư số 19, tuy nhiên, đáng chú ý nhất là việc NHNN nới tỷ lệ nguồn vốn ngắn hạn cho vay trung, dài hạn tối đa áp dụng cho các ngân hàng thương mại (NHTM) từ 40% lên 45% kể từ ngày 1-1-2018. Tại sao NHNN lại phải nới lỏng chỉ số này? Phải chăng nhiều ngân hàng đã chạm tới giới hạn tối đa được phép?

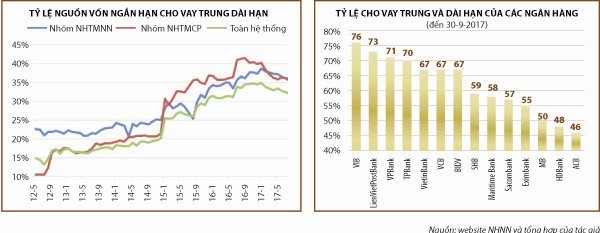

Theo giải thích của NHNN trong bản thuyết minh thì việc sửa đổi này nhằm phù hợp với thực tế hoạt động của các TCTD hiện nay và hỗ trợ cho các doanh nghiệp có thể tiếp cận được nguồn vốn trung, dài hạn dễ dàng hơn. Tuy nhiên, thực tế cho thấy tỷ lệ này mặc dù đã tăng nhanh liên tục từ năm 2012 đến cuối năm 2016, nhưng đã có xu hướng giảm dần trong năm 2017. Điều đó cho thấy các TCTD đang chủ động kiểm soát tốt chỉ tiêu này. Số liệu của toàn hệ thống tính đến hết tháng 8-2017 hiện ở mức 32%, trong đó nhóm các NHTM nhà nước và NHTM cổ phần lần lượt ở mức 35,4% và 35,9%. Số liệu này hiện còn khá xa so với mức trần quy định trước đó là 40%.

Dường như đã có sự vội vàng và chưa nhất quán của cơ quan quản lý nhà nước trong việc ban hành Thông tư 19. Thông tư số 36/2014 đã cho phép các ngân hàng được tăng tỷ lệ nguồn vốn ngắn hạn để cho vay trung, dài hạn từ 30% lên 60%. Tuy nhiên, chỉ sau khoảng hai năm thì chỉ số này được điều chỉnh giảm xuống còn 50% kể từ ngày 1-1-2017 và 40% từ ngày 1-1-2018. Đến nay, NHNN lại điều chỉnh tăng lên mức 45% kể từ ngày 1-1-2018 thay vì 40% như quy định cũ trước đó.

Thị trường tiền tệ có đang lấn sân sang thị trường vốn?

Theo thông lệ quốc tế thì cơ quan quản lý nhà nước không ban hành quy định giới hạn tối đa để kiểm soát rủi ro trong hoạt động của các TCTD. Bởi lẽ, việc sử dụng nguồn vốn ngắn hạn để cho vay trung, dài hạn ở mức bao nhiêu thuộc về chiến lược và khả năng kiểm soát rủi ro của mỗi đơn vị. Ngân hàng trung ương chỉ kiểm soát rủi ro thông qua hệ số an toàn vốn tối thiểu (CAR - Capital Adequacy Ratio).

Bên cạnh đó, trên thực tế, trong thời gian qua, các TCTD của Việt Nam đã và đang nỗ lực để giảm tỷ trọng này xuống thông qua rất nhiều giải pháp khác nhau, đặc biệt là nhóm các NHTM cổ phần. Theo đó, mặc dù toàn hệ thống ngân hàng luôn trong trạng thái dư thừa thanh khoản nhưng các ngân hàng vẫn chủ động tăng lãi suất huy động đối với các khoản tiền gửi kỳ hạn trên 12 tháng. Nhờ vậy mà đường cong lãi suất của Việt Nam hiện đã dần tuân theo thông lệ quốc tế, khi mà kỳ hạn càng dài thì lãi suất càng cao thay vì ngược lại như diễn biến của giai đoạn 2008-2012.

Việc “lỏng tay” của NHNN ở đây rõ ràng là để tạo điều kiện cho các TCTD có thể tiếp tục duy trì tốc độ tăng trưởng tín dụng ở mức cao, khoảng 17-18% trong năm 2018. Tuy nhiên, động thái lại đi ngược hoàn toàn với thực tế của các nước trong khu vực, khi mà tăng trưởng tín dụng của Thái Lan và Indonesia chỉ vào khoảng 4% trong năm 2017. Như vậy, dường như đang có sự lấn sân của thị trường tiền tệ sang thị trường vốn, bởi lẽ việc cung cấp nguồn vốn trung, dài hạn cho nền kinh tế là nhiệm vụ của thị trường vốn, cụ thể là thông qua thị trường chứng khoán. Đặc biệt trong bối cảnh hiện nay, khi mà thị trường chứng khoán Việt Nam đã tăng tới gần 50%trong năm 2017. Các nhà đầu tư cả trong và ngoài nước đang sẵn sàng đầu tư vào các doanh nghiệp của Việt Nam.

Ai mừng và ai lo?

Ở góc độ bên cung nguồn vốn là các TCTD thì có lẽ việc NHNN ban hành Thông tư 19 sẽ mang tin vui đến cho các ngân hàng có tỷ lệ cho vay trung, dài hạn đang ở mức cao như VIB, LienVietPostBank, VPBank hay TPBank...

Xét ở phía người sử dụng vốn thì sẽ bao gồm cả cá nhân và các doanh nghiệp. Thực tế trong công tác quản trị rủi ro của các ngân hàng hiện nay thì để vay được nguồn vốn trung, dài hạn không phải là nhiệm vụ dễ dàng đối với rất nhiều doanh nghiệp, đặc biệt là các công ty tư nhân, các doanh nghiệp có quy mô nhỏ và vừa. Thông thường, để vay được nguồn vốn với thời gian dài trên 12 tháng, các doanh nghiệp cần phải có tài sản bảo đảm để thế chấp cho khoản vay và/hoặc dự án có khả năng sinh lợi tốt. Bên cạnh các tập đoàn, các tổng công ty lớn thì có lẽ đối tượng dễ tiếp cận được nguồn vốn này hiện nay chính là các doanh nghiệp kinh doanh bất động sản.

Ngoài ra, việc từ ngày 1-1-2018, tỷ lệ nguồn vốn ngắn hạn cho vay trung, dài hạn được nới từ 50% xuống còn 45% thay vì 40% như quy định trước đây sẽ giúp người mua nhà, mua ô tô tiếp tục tiếp cận được nguồn vốn của ngân hàng dễ dàng hơn và với chi phí hợp lý hơn...

Như vậy, sự sửa đổi theo hướng “lỏng tay” của NHNN trong Thông tư 19 sẽ làm cho tất cả các bên, cả người cho vay và người đi vay, đều vui.

Tuy nhiên, đứng trên góc độ của toàn hệ thống thì việc sửa đổi này có lẽ lại là tín hiệu lo nhiều hơn mừng. Bởi lẽ, nó sẽ tạo ra rủi ro tiềm ẩn cho cả hệ thống trong tương lai vì cho vay kỳ hạn càng dài thì rủi ro càng cao, trong khi công tác quản trị rủi ro của các ngân hàng Việt Nam vẫn còn rất nhiều vấn đề cần cải thiện. Ngoài ra, nó cũng tạo ra sức ỳ và sự lệ thuộc của các doanh nghiệp khi không tự nâng cao mình để có thể tiếp cận được với nguồn vốn rất dài hạn trên TTCK, nhưng cũng là một nguồn vốn rất “thông minh” và cũng đầy “khắt khe”.

(Theo Thời báo kinh tế Sài Gòn)

- Cùng chuyên mục

TPBank thắp sáng Giáng sinh bằng trải nghiệm số và những khoảnh khắc gần gũi

Lễ "Thắp sáng Giáng sinh" tại TPBank được tổ chức như một điểm chạm cảm xúc cuối năm. Từ ánh sáng, không gian và các tiện ích, TPBank cho thấy cách ngân hàng số này kết nối với khách hàng bằng sự gần gũi và thấu hiểu.

Ngân hàng - 25/12/2025 07:27

Khối ngoại ‘miệt mài’ bán ròng cổ phiếu DGC

Cổ phiếu DGC đã mất gần 28% giá trị trong 1 tuần, nhà đầu tư ngóng chờ thông tin từ doanh nghiệp. Khối ngoại liên tiếp bán ròng DGC kể từ phiên 16/12.

Tài chính - 24/12/2025 16:07

Chủ tịch NCB: Lợi nhuận từ hoạt động kinh doanh năm 2025 ước đạt gần 900 tỷ đồng

Theo Chủ tịch HĐQT Bùi Thị Thanh Hương, năm 2025, lợi nhuận từ hoạt động kinh doanh của Ngân hàng NCB ước đạt gần 900 tỷ đồng. Đây được xem là bước tiến quan trọng trong lộ trình tái cơ cấu, tạo tiền đề để ngân hàng bước vào giai đoạn tăng trưởng bền vững từ năm 2026.

Tài chính - 24/12/2025 15:33

“Gió đông” thổi giá một loạt kim loại quý lập đỉnh

Điểm chung giúp giá các kim loại quý được giao dịch nhiều nhất tăng giá là xu hướng cắt giảm lãi suất tại các ngân hàng trung ương lớn.

Tài chính - 24/12/2025 12:00

NCB sắp tăng mạnh vốn lên gần 30.000 tỷ đồng

Tại ĐHĐCĐ bất thường ngày 24/12, Ngân hàng TMCP Quốc dân (NCB) sẽ thông qua kế hoạch tăng vốn điều lệ lên 29.279 tỷ đồng với phương án chào bán riêng lẻ 1 tỷ cổ phiếu trong năm 2026.

Tài chính - 24/12/2025 10:06

Nhà đầu tư mua cổ phiếu IPO nên kỳ vọng như thế nào cho hợp lý?

Thực tiễn từ thị trường Việt Nam và quốc tế cho thấy, cổ phiếu IPO hiếm khi mang lại lợi nhuận tức thì. Tuy nhiên, nếu lựa chọn đúng doanh nghiệp có nền tảng tốt và kiên trì nắm giữ dài hạn, nhà đầu tư hoàn toàn có thể gặt hái thành quả xứng đáng từ sự kiên nhẫn của mình.

Tài chính - 24/12/2025 07:15

Nhà đầu tư cá nhân cần vượt qua biến động ngắn hạn

Chuyên gia cho rằng, rủi ro lớn nhất của nhà đầu tư cá nhân chính là không xác định được mức độ chịu đựng rủi ro ngắn hạn, trong khi, về dài hạn, thị trường chứng khoán (TTCK) luôn đi lên.

Tài chính - 24/12/2025 07:00

Tình cảnh của Lộc Trời trước khi 'bắt tay' TTC AgriS

TTC AgriS và Lộc Trời bắt tay nhau để nâng tầm ngành gạo Việt. Tuy nhiên, Lộc Trời đang vấp phải khủng hoảng lớn nhất trong lịch sử hoạt động và cần nguồn lực rất lớn để vượt qua.

Tài chính - 24/12/2025 07:00

Loạt ngân hàng tổ chức ĐHĐCĐ bất thường về vấn đề nhân sự

Nhiều ngân hàng họp ĐHĐCĐ bất thường cho thấy, hệ thống đang bước vào giai đoạn tái cấu trúc nhân sự và chiến lược tăng trưởng mới trong năm 2026.

Tài chính - 24/12/2025 07:00

Trái phiếu doanh nghiệp: Trụ cột vốn trung – dài hạn trong chu kỳ tăng trưởng mới

Sau giai đoạn điều chỉnh mạnh mẽ 2022 – 2023, thị trường trái phiếu doanh nghiệp (TPDN) Việt Nam đang bước vào quỹ đạo phục hồi rõ nét trong năm 2025 và được kỳ vọng tiếp tục tăng trưởng mạnh trong năm 2026.

Tài chính - 24/12/2025 07:00

Cổ phiếu DGC bị bán mạnh khi hàng bắt đáy về

Cổ phiếu DGC tăng mạnh mở cửa phiên sáng nhưng khi lượng bắt đáy phiên thứ 6 tuần trước về thì bị bán mạnh, kết phiên giảm 4%.

Tài chính - 23/12/2025 15:13

Cổ phiếu đầu tư công kỳ vọng hưởng lợi năm 2026

Các chuyên gia đánh giá dòng vốn trong năm 2026 sẽ chảy vào nhóm ngành hưởng lợi từ đầu tư công, như nhóm làm dự án hạ tầng, năng lượng, xây dựng...

Tài chính - 23/12/2025 14:57

Rời LPBank, ông Nguyễn Đức Thụy giữ chức quyền Tổng Giám đốc Sacombank

Ông Nguyễn Đức Thụy chính thức đảm nhận vai trò Quyền Tổng Giám đốc Sacombank ngay sau khi hoàn tất chuyển giao tại LPBank.

Tài chính - 23/12/2025 13:43

Shark Hưng lên tiếng, cổ phiếu CRE bình ổn trở lại

Sau phiên bị bán mạnh, cổ phiếu CRE của Cen Land đã bình ổn trở lại. Ông Phạm Thanh Hưng vừa lên tiếng về những thông tin trên mạng xã hội gần đây.

Tài chính - 23/12/2025 11:21

Ông Nguyễn Đức Thụy 'rời' LPBank, cổ phiếu Sacombank tăng mạnh

HĐQT LPBank đã miễn nhiệm chức vụ chức vụ Chủ tịch HĐQT đối với ông Nguyễn Đức Thụy kể từ ngày 23/12/2025.

Tài chính - 23/12/2025 10:15

Áp sát mốc đỉnh lịch sử, chứng khoán được kỳ vọng sớm vượt 1.800

Các chuyên gia khuyến nghị nhà đầu tư có thể gia tăng tỷ trọng cổ phiếu ở các nhịp rung lắc kỹ thuật và không nên mua đuổi các mã đã tăng mạnh thời gian qua.

Tài chính - 23/12/2025 08:02

- Đọc nhiều

-

1

Be Group nói gì về tài xế công nghệ kiếm 1,6 tỷ/năm gây sốt cõi mạng

-

2

[Gặp gỡ thứ Tư] 'Bất kỳ tài xế công nghệ nào cũng có thể kiếm hơn 1,6 tỷ/năm'

-

3

Nhìn lại hành trình 30 năm trên thương trường của doanh nhân Đào Hữu Huyền

-

4

Bất động sản công nghiệp 'chuyển mình'

-

5

Áp sát mốc đỉnh lịch sử, chứng khoán được kỳ vọng sớm vượt 1.800

Đáng đọc

- Đáng đọc

Lập 'Quỹ tái thiết miền Trung', tại sao không?

Sự kiện - Update 3 week ago

Gần 1 tỷ USD trái phiếu 'chảy về' một Group

Tài chính - Update 2 month ago

'Cơn sốt' vàng bao giờ chấm dứt?

Thị trường - 2 month