Lô trái phiếu 1.000 tỷ của Phú Thượng

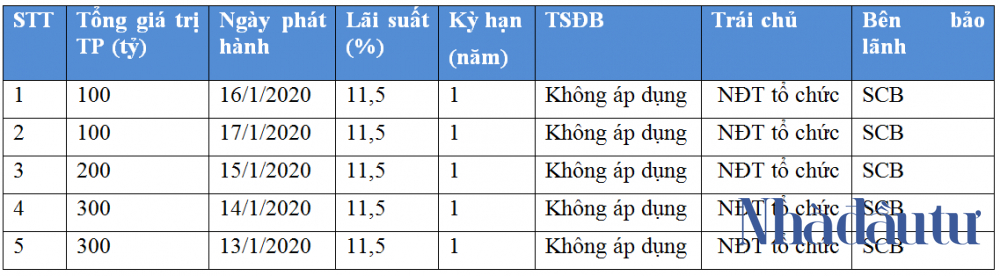

Cả 5 đợt phát hành trái phiếu với tổng giá trị 1.000 tỷ đồng của CTCP Đầu tư Xây dựng Phú Thượng nhận được bảo lãnh từ Ngân hàng SCB.

Chứng khoán Tân Việt, một pháp nhân ít nhiều liên hệ tới SCB năm 2018 từng thu xếp một đợt phát hành trái phiếu "4 không" có giá trị lên tới 10.000 tỷ đồng cho tập đoàn mẹ của Phú Thượng.

CTCP Đầu tư Xây dựng Phú Thượng (Phú Thượng) vừa thông báo đã phát hành thành công 1.000 tỷ đồng trái phiếu qua 5 đợt phát hành trái phiếu.

Đây đều là các trái phiếu không chuyển đổi, không kèm chứng quyền, có lãi suất cố định, được phát hành và thanh toán bằng VND.

Lãi suất phát hành thực tế cả 5 đợt phát hành là 11,5%/năm. Kỳ hạn 1 năm. Thời gian phát hành trong 5 ngày từ 13/1/2020 – 17/1/2020.

Các đợt phát hành trái phiếu của CTCP Đầu tư Xây dựng Phú Thượng

Tài sản bảo đảm không được áp dụng. Tuy nhiên cả 5 đợt phát hành đều được bảo lãnh bởi Ngân hàng TMCP Sài Gòn (SCB). Phạm vi bảo lãnh gồm toàn bộ các nghĩa vụ tài chính sau của tổ chức phát hành đối với người sở hữu trái phiếu: Gốc trái phiếu; Lãi trong hạn của trái phiếu; Lãi quá hạn của trái phiếu; Tiền phạt lãi quá hạn (hoặc tương đương); Phí lưu ký liên quan tới đợt phát hành. Ngoài ra, việc bảo lãnh là vô điều kiện, không thể hủy ngang.

Trái chủ của cả 5 lô trái phiếu này được thuyết minh là “Nhà đầu tư tổ chức”. Được biết, 1 công ty chứng khoán đã đứng ra làm đại diện người sở hữu trái phiếu. Ngoài ra, cũng chính công ty này kiêm cả vị trí đại lý phát hành, đại lý đăng ký và lưu ký.

Theo tìm hiểu của Nhadautu.vn, Phú Thượng được thành lập vào ngày 9/2/2015. Mức vốn điều lệ hiện tại đạt 2.500 tỷ đồng. Hoạt động kinh doanh chính trong lĩnh vực bất động sản, quyền sử dụng đất thuộc chủ sở hữu, chủ sử dụng hoặc đi thuê.

Trước đó vào ngày 30/9/2019, Phú Thượng đã phát hành thành công 400 tỷ đồng trái phiếu cho một nhà đầu tư tổ chức trong nước. Lãi suất phát hành là 11%/năm. Kỳ hạn 18 tháng.

Tài sản đảm bảo bao gồm: Dự án nhà ở chung cư kết hợp dịch vụ thương mại tại Lô đất CT03A-CT Khu đô thị Nam Thăng Long, giai đoạn III, phường Phú Thượng, quận Tây Hồ, TP.Hà Nội; quyền và lợi ích của Công ty TNHH Đầu tư Giáo dục Phú Thượng phát sinh từ Dự án xây dựng trường tiểu học được xây dựng trên Lô đất CT03C Khu đô thị Nam Thăng Long, giai đoạn III, phường Phú Thượng, quận Tây Hồ, Hà Nội.

Trong đợt phát hành này, CTCP Chứng khoán Tân Việt đóng vai trò người sở hữu trái phiếu, tổ chức tư vấn phát hành, đại lý phát hành và đại lý đăng ký lưu ký, thanh toán. Trong khi đó, tổ chức quản lý tài sản đảm bảo là Ngân hàng TMCP Ngoại thương Việt Nam – chi nhánh Thanh Xuân.

CTCP Đầu tư Xây dựng Phú Thượng là thành viên của một tập đoàn bất động sản mới nổi vài năm trở lại. Dữ liệu của Nhadautu.vn cho biết, cũng là CTCP Chứng khoán Tân Việt, một pháp nhân ít nhiều liên hệ tới SCB từng thu xếp một đợt phát hành trái phiếu có giá trị lên tới 10.000 tỷ đồng cho tập đoàn địa ốc kín tiếng này. Điều đặc biệt là lô trái phiếu này cũng không có tài sản đảm bảo, ngoài ra còn không có bảo lãnh thanh toán, không chuyển đổi và không kèm chứng quyền.

- Cùng chuyên mục

Tâm lý bán tháo khiến nhà đầu tư bỏ lỡ nhiều cơ hội

Bà Lương Thị Mỹ Hạnh, Giám đốc Quản lý Tài sản, Khối Trong nước Dragon Capital nhìn nhận tâm lý bán tháo khi thị trường điều chỉnh là một trong những nguyên nhân khiến nhà đầu tư bỏ lỡ nhiều cơ hội tích sản trong dài hạn.

Tài chính - 31/10/2025 17:31

PV Drilling: Lợi nhuận quý III tăng mạnh, cổ phiếu tím trần

PV Drilling báo lãi quý III gấp rưỡi cùng kỳ, mức cao nhất tính từ quý I/2019. Triển vọng dài hạn sáng do nhu cầu khai thác lớn sau khủng hoảng năng lượng 2022.

Tài chính - 31/10/2025 11:16

YeaH1: Áp lực hoàn thành mục tiêu lợi nhuận năm đè nặng lên quý IV

Tập đoàn YeaH1 công bố lợi nhuận quý III giảm đến gần 80% so với cùng kỳ. Nguyên nhân chi phí sản xuất chương trình tăng cao và hụt thu tài chính.

Tài chính - 31/10/2025 09:36

SHB công bố phương án tăng vốn điều lệ thêm 7.500 tỷ đồng

Ngân hàng TMCP Sài Gòn – Hà Nội (SHB) vừa công bố phương án tăng vốn điều lệ thêm 7.500 tỷ đồng. Sau khi hoàn tất các đợt phát hành, vốn điều lệ của SHB dự kiến tăng lên 53.442 tỷ đồng.

Tài chính - 31/10/2025 06:45

FPT Retail: Lãi gấp 2,3 lần cùng kỳ, tiền gửi tăng vọt

Cả Long Châu và FPT Shop đều có hiệu quả kinh doanh tốt thúc đẩy lợi nhuận chung của FPT Retail. Lượng tiền gửi tăng vọt từ 986 tỷ đầu năm lên 5.188 tỷ.

Tài chính - 30/10/2025 13:28

Nhiều doanh nghiệp lãi lớn nhờ bán dự án bất động sản

Trong bối cảnh pháp lý bất động sản được gỡ vướng, dòng chảy tín dụng khơi thông, nhiều doanh nghiệp chốt thương vụ bán dự án, báo lãi đột biến.

Tài chính - 30/10/2025 09:06

HAGL muốn niêm yết hai công ty con, mở rộng đầu tư vào nông nghiệp

CTCP Hoàng Anh Gia Lai có kế hoạch đưa Công ty TNHH Hưng Thắng Lợi Gia Lai và CTCP Gia Súc Lơ Pang lên sàn, đồng thời, mở rộng diện tích trồng mới cà phê và sầu riêng.

Tài chính - 30/10/2025 08:05

Định hướng xây dựng cơ chế, chính sách tháo gỡ khó khăn phát triển năng lượng quốc gia

Bộ Công Thương đang xây dựng và hoàn thiện hồ sơ dự thảo Nghị quyết của Quốc hội về các cơ chế, chính sách tháo gỡ khó khăn phát triển năng lượng quốc gia giai đoạn 2026-2030.

Tài chính - 30/10/2025 08:00

Thúc đẩy chuyển đổi năng lượng xanh tại Việt Nam: Nhìn từ kinh nghiệm quốc tế

Chuyển đổi năng lượng xanh không chỉ là bài toán của vốn đầu tư hay công nghệ, mà là bài toán của tư duy phát triển – nơi khoa học, tài chính và doanh nghiệp cùng chia sẻ trách nhiệm vì một Việt Nam xanh, tự cường và hội nhập.

Tài chính - 30/10/2025 08:00

Vai trò và giải pháp của EVN trong triển khai Nghị quyết 70 của Bộ Chính trị nhằm góp phần đạt mục tiêu giảm phát thải 15–35% đến năm 2030

EVN đã xác định rõ các định hướng chiến lược trong giai đoạn tới nhằm góp phần thực hiện mục tiêu quốc gia về giảm phát thải khí nhà kính trong hoạt động năng lượng từ 15–35% so với kịch bản phát triển thông thường đến năm 2030.

Tài chính - 30/10/2025 08:00

Thúc đẩy tín dụng cho năng lượng xanh: Thực tiễn tại Agribank và đề xuất giải pháp

Thúc đẩy tín dụng cho năng lượng xanh là sứ mệnh chung của toàn xã hội và Agribank cam kết đồng hành cùng Chính phủ trong thực hiện Nghị quyết 70, chủ động tiếp cận và cấp tín dụng cho các dự án năng lượng xanh, góp phần đưa Việt Nam trở thành quốc gia phát triển xanh và bền vững.

Tài chính - 30/10/2025 07:00

Tín dụng xanh hỗ trợ xanh hóa ngành năng lượng tại Việt Nam

Đến 30/6/2025 dư nợ tín dụng xanh của hệ thống đạt trên 736 nghìn tỷ đồng, tăng 8,35% so với cuối năm 2024, chiếm tỷ trọng 4,3% tổng dư nợ toàn nền kinh tế, tập trung chủ yếu vào các ngành năng lượng tái tạo, năng lượng sạch, nông nghiệp xanh.

Tài chính - 30/10/2025 07:00

Cơ chế tài chính – tín dụng thúc đẩy chuyển đổi năng lượng xanh

Để thực hiện mục tiêu tăng trưởng kinh tế quốc gia hai con số trong giai đoạn 2026–2030, đòi hỏi ngành năng lượng phải tiên phong đi trước, phát triển ổn định và bền vững.

Tài chính - 30/10/2025 07:00

Thể chế hóa Nghị quyết 70: Loạt cơ chế đột phá tháo gỡ khó khăn, phát triển năng lượng sắp trình Quốc hội

Hội thảo "Chuyển đổi năng lượng xanh nhìn từ Nghị quyết 70 của Bộ Chính trị" nhằm góp phần tuyên truyền, tổ chức thực hiện Nghị quyết 70 của Bộ Chính trị về bảo đảm an ninh năng lượng quốc gia đến năm 2030, tầm nhìn 2045.

Tài chính - 30/10/2025 07:00

Tăng trưởng mạnh trong quý 3, Antesco vượt kế hoạch lợi nhuận năm chỉ sau 9 tháng

Sau 9 tháng đầu năm 2025, lãi sau thuế của Antesco tăng 64% lên 100,2 tỷ đồng, vượt 18% so với kế hoạch lợi nhuận cả năm.

Tài chính - 29/10/2025 23:25

SHB và những dấu ấn trong việc thực thi ESG

Trên hành trình chinh phục mục tiêu trở thành ngân hàng top 1 về hiệu quả, SHB kiên tâm với định hướng tăng trưởng xanh, phát triển bền vững, đồng hành cùng đất nước trong kỷ nguyên mới – kỷ nguyên vươn mình của dân tộc.

Tài chính - 29/10/2025 21:31

- Đọc nhiều

-

1

Đằng sau bản hợp đồng tài trợ gần 600 tỷ đồng của FPT cho Chelsea

-

2

Chuyên gia KIS Việt Nam: 'Thị trường chứng khoán đang ở vùng giá rất hợp lý để đầu tư'

-

3

Bổ sung 'nguồn hàng' chất lượng để thúc đẩy vốn ngoại vào Việt Nam

-

4

'Cần cơ chế ưu đãi cho doanh nghiệp FDI chuyển giao công nghệ'

-

5

Đà tăng giá căn hộ tại TP.HCM chưa dừng lại

Đáng đọc

- Đáng đọc

Gần 1 tỷ USD trái phiếu 'chảy về' một Group

Tài chính - Update 1 week ago

Nhóm vật liệu xây dựng nào sẽ phục hồi rõ nét hơn dịp cuối năm?

Thị trường - Update 1 week ago