Đừng hiểu lầm bơm tiền sẽ lạm phát

Nền kinh tế thế giới đang chịu những tác động nặng nề bởi dịch Covid-19 gây ra, nên nhiều quốc gia đồng loạt bơm tiền nhằm hỗ trợ kinh tế nội địa.

Đừng hiểu lầm bơm tiền dẫn đến lạm phát (Ảnh: Internet)

Tiền không được tạo ra từ ngân hàng trung ương

Không ít ý kiến cho rằng, ngân hàng trung ương bơm tiền ra nền kinh tế sẽ gây ra lạm phát lớn sau này, từ đó ảnh hưởng trực tiếp đến đời sống người dân.

Thực tế, bơm tiền không đồng nghĩa với lạm phát trong tương lai.

Lạm phát là sự mất giá của đồng tiền, kết quả của sự chênh lệch giữa hàng hóa và cung tiền trong nền kinh tế. Khi tiền quá nhiều trong khi hàng quá ít thì sẽ khó tránh khỏi sự khan hiếm của hàng hóa, khiến giá cả tăng nhanh, từ đó gây ra lạm phát.

Nhưng tại sao việc ngân hàng trung ương bơm tiền lại chưa chắc đã gây ra lạm phát? Câu hỏi này sẽ được trả lời khi chúng ta mổ xẻ nguồn gốc của cung tiền.

Tiền không được tạo ra từ ngân hàng trung ương, mà được tạo ra bởi các khoản vay. Dưới đây là một ví dụ đơn giản:

An gửi 1 tỷ đồng vào Ngân hàng Á Châu. Ngân hàng được phép cho vay 90% tiền gửi của mình (10% là dự trữ bắt buộc mà ngân hàng trung ương yêu cầu các tổ chức tín dụng phải giữ lại). Bình vay 900 triệu đồng từ Á Châu và mua một món hàng từ Hoa.

Sau đó, Hoa gửi 900 triệu đồng vào tài khoản của mình tại Ngân hàng BIDV. Và rồi BIDV cho một người nào đó vay 810 triệu đồng (10% giữ lại tại két của ngân hàng trung ương), người này sau đó chi tiêu số tiền vay.

Như vậy, chỉ có 1 tỷ đồng dự trữ trong hệ thống ngân hàng, nhưng An và Hoa có tổng cộng 1,9 tỷ đồng trong tài khoản ngân hàng.

Kế toán của các ngân hàng xác nhận điều đó. Cung tiền trong trường hợp này là 1,9 đồng, mặc dù số tiền thật chỉ là 1 tỷ đồng.

Nếu quá trình đó diễn ra liên tục cho đến khi khả năng cho vay của ngân hàng còn 0 đồng (bởi dự trữ bắt buộc lấy dần) thì 1 tỷ đồng tiền gửi ban đầu sẽ tạo ra 9 tỷ đồng cung tiền. Trường hợp ngân hàng trung ương hạ tỷ lệ dự trữ bắt buộc xuống thấp hơn 10% thì con số cung tiền sẽ lớn hơn nhiều.

Ðó là quy trình hoạt động tiêu chuẩn của tất cả các hệ thống ngân hàng trên thế giới và là một công cụ hiệu quả và mạnh mẽ để tạo ra lợi nhuận và hỗ trợ tăng trưởng kinh tế.

Lượng tiền bơm ra sẽ được “thổi phồng”

Khi kinh tế gặp cú sốc, nhiều người ồ ạt rút tiền cùng một lúc (hiện tương này gọi là “bank run”), các ngân hàng sẽ không đủ tiền để cung cấp, vì họ chỉ có 1 tỷ đồng dự trữ ban đầu tại ngân hàng trung ương (theo ví dụ trên).

Lúc này, ngân hàng trung ương sẽ phải thực hiện nhiệm vụ quan trọng nhất của mình: “Người cho vay cuối cùng”.

Ngân hàng trung ương sẽ bơm tiền vào hệ thống ngân hàng để các ngân hàng đáp ứng nhu cầu rút vốn của khách hàng.

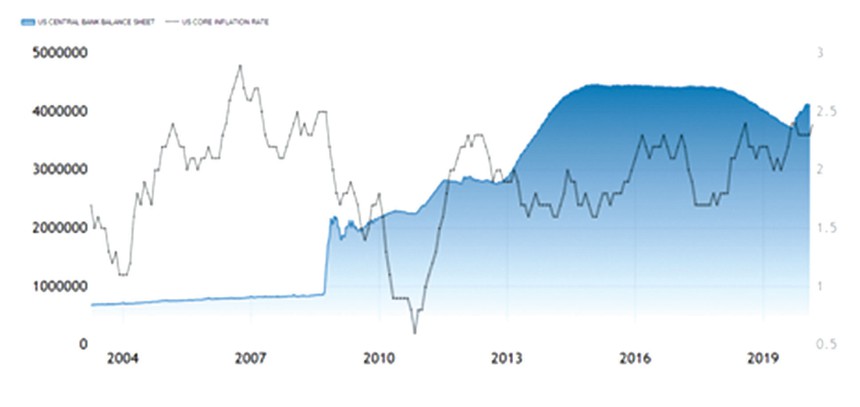

Lạm phát lõi của Mỹ luôn duy trì dưới mức 2,5%.Nguồn: tradingeconomics.com.

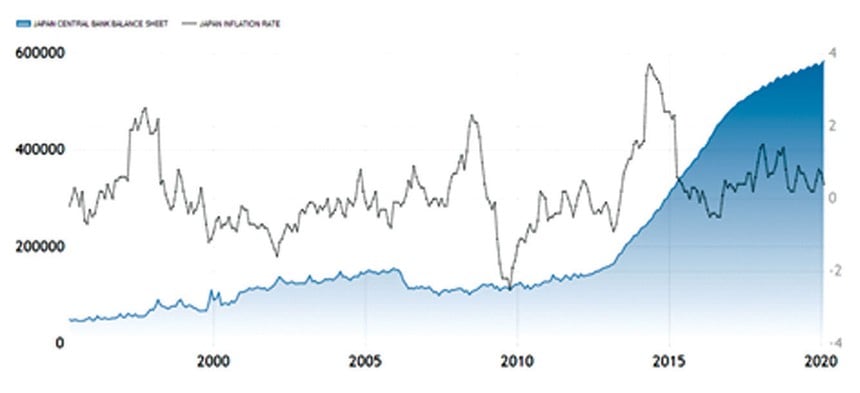

Lạm phát của Nhật có cú “giật” lên 4% năm 2014 sau đó lùi về mốc 1%.Nguồn: tradingeconomics.com.

Ðây chính là cách mà Cục Dự trữ Liên bang Mỹ (Fed) và các ngân hàng trung ương lớn khác đang làm ở thời điểm hiện tại. Việt Nam chưa phải thực hiện biện pháp mạnh tay này, bởi thanh khoản hệ thống vẫn tương đối dồi dào, thậm chí có những giai đoạn hệ thống dư thừa tiền, Ngân hàng Nhà nước phải rút ròng hàng chục nghìn tỷ đồng (chẳng hạn, trong tháng 12/2019, Ngân hàng Nhà nước thực hiện hút ròng 46.400 tỷ đồng ra khỏi hệ thống ngân hàng thông qua kênh repo).

Liệu các ngân hàng có lấy tiền của ngân hàng trung ương cung cấp để mang đi cho vay? Dĩ nhiên là có, bởi về bản chất, khoản vốn này cũng giống như huy động từ dân cư.

Họ sẽ mang tiền này cho người A vay, người A mua hàng hóa người B, người B gửi ngân hàng, ngân hàng cho người C vay...

Nếu vòng quay này lặp đi lặp lại, lượng tiền ngân hàng trung ương bơm ra được “thổi phồng” thành một lượng cung tiền khổng lồ, hệ quả tất yếu là tiền nhiều hơn hàng và gây ra lạm phát.

Lưu ý, sự thổi phồng từ lượng tiền gửi 1 tỷ đồng ban đầu lên 9 tỷ đồng phụ thuộc vào 3 yếu tố. Thứ nhất là tỷ lệ dự trữ bắt buộc mà ngân hàng trung ương công bố. Thứ hai là tỷ lệ dự trữ vượt mức mà các ngân hàng để lại tại ngân hàng trung ương.

Thứ ba là sở thích nắm giữ tiền mặt của người dân. Theo đó, tốc độ thổi phồng lượng tiền trong nền kinh tế sẽ bị tác động một phần bởi ý chí của ngân hàng trung ương, ý chí của các ngân hàng thương mại và cuối cùng chính là ý chí của người dân.

Nhiều nước đang suy kiệt tín dụng

Với tình hình kinh tế hiện tại, chúng ta không khó để thấy rằng, hầu hết các quốc gia đang trong tình trạng suy kiệt tín dụng, tức là các ngân hàng thương mại không muốn cho vay, họ giữ tiền trong két của mình, một phần để dự phòng rủi ro, một phần vì không còn tin tưởng các đơn vị vay vốn.

Tiền lúc này kẹt trong hệ thống nên không thể tăng cung tiền và dĩ nhiên không có lạm phát.

Còn đối với người dân, trong bối cảnh dịch Covid-19 tác động mạnh mẽ, không ít người muốn nắm giữ tiền mặt hoặc tài sản trú ẩn như vàng, ngoại tệ mạnh… Tiền không chảy vào hệ thống ngân hàng mà nằm trong dân, nên một lần nữa, cung tiền bị suy giảm và không thể có lạm phát.

Nhưng khi kinh tế phục hồi, các ngân hàng sẵn sàng cho vay, tín dụng được lưu thông, lạm phát có quay trở lại? Dĩ nhiên là có, nếu ngân hàng trung ương không can thiệp, nhưng thực tế họ sẽ can thiệp và có đầy đủ các công cụ để can thiệp.

Công cụ đầu tiên là tăng lãi suất tiền gửi dự trữ bắt buộc và tiền gửi vượt mức của các ngân hàng thương mại tại ngân hàng trung ương.

Lãi suất này nếu đủ hấp dẫn thì các ngân hàng thương mại sẽ gửi tiền tại ngân hàng trung ương, thay vì đưa ra nền kinh tế, cung tiền lúc này bị co lại.

Ðây chính là cách mà Fed đã sử dụng rất hiệu quả trong giai đoạn 2010 - 2019 với công cụ lãi suất dự trữ vượt mức (IOER).

Công cụ thứ hai mạnh mẽ hơn, đó là tăng tỷ lệ dữ trữ bắt buộc. Theo đó, thay vì khuyến khích các ngân hàng thương mại gửi tiền tại ngân hàng trung ương, cơ quan này “ép” các ngân hàng phải làm điều đó. Công cụ này sẽ triệt tiêu cung tiền rất nhanh, mà hoàn toàn nằm trong quyền chủ động của ngân hàng trung ương.

Vì là công cụ mạnh nhất và “cứng rắn”, nên dự trữ bắt buộc ít được sử dụng.

Công cụ thứ ba là phát hành tín phiếu bắt buộc. Ðây là công cụ mang tính phi thị trường, nhưng được sử dụng khi lượng tiền trong hệ thống quá nhiều.

Theo Thông tư số 16/2019/TT-NHNN quy định về phát hành tín phiếu Ngân hàng Nhà nước, tín phiếu được phát hành theo phương thức đấu thầu hoặc phương thức bắt buộc.

Với công cụ này, các ngân hàng thương mại sẽ phải sử dụng lượng tiền của mình để mua tín phiếu Ngân hàng Nhà nước, thay vì cho vay hoặc mua tài sản tài chính, cung tiền lúc này cũng sẽ bị triệt tiêu.

Như vậy, khi một lượng tiền được bơm qua hệ thống ngân hàng thì ngân hàng trung ương có thể kiểm soát một cách chủ động hoặc thụ động với lượng cung tiền trong nền kinh tế. Nói cách khác, bơm tiền không đồng nghĩa với lạm phát.

(Theo Đầu tư Chứng khoán)

- Cùng chuyên mục

Nhóm cổ phiếu 'họ Vin' nằm sàn, VN-Index mất gần 40 điểm

Các cổ phiếu họ Vin đều giảm điểm khi có tin tập đoàn này rút đăng ký đầu tư đường sắt tốc độ cao Bắc Nam khiến VN-Index giảm điểm ở cuối phiên 25/12.

Tài chính - 25/12/2025 16:08

TPBank thắp sáng Giáng sinh bằng trải nghiệm số và những khoảnh khắc gần gũi

Lễ "Thắp sáng Giáng sinh" tại TPBank được tổ chức như một điểm chạm cảm xúc cuối năm. Từ ánh sáng, không gian và các tiện ích, TPBank cho thấy cách ngân hàng số này kết nối với khách hàng bằng sự gần gũi và thấu hiểu.

Ngân hàng - 25/12/2025 07:27

Khối ngoại ‘miệt mài’ bán ròng cổ phiếu DGC

Cổ phiếu DGC đã mất gần 28% giá trị trong 1 tuần, nhà đầu tư ngóng chờ thông tin từ doanh nghiệp. Khối ngoại liên tiếp bán ròng DGC kể từ phiên 16/12.

Tài chính - 24/12/2025 16:07

Chủ tịch NCB: Lợi nhuận từ hoạt động kinh doanh năm 2025 ước đạt gần 900 tỷ đồng

Theo Chủ tịch HĐQT Bùi Thị Thanh Hương, năm 2025, lợi nhuận từ hoạt động kinh doanh của Ngân hàng NCB ước đạt gần 900 tỷ đồng. Đây được xem là bước tiến quan trọng trong lộ trình tái cơ cấu, tạo tiền đề để ngân hàng bước vào giai đoạn tăng trưởng bền vững từ năm 2026.

Tài chính - 24/12/2025 15:33

“Gió đông” thổi giá một loạt kim loại quý lập đỉnh

Điểm chung giúp giá các kim loại quý được giao dịch nhiều nhất tăng giá là xu hướng cắt giảm lãi suất tại các ngân hàng trung ương lớn.

Tài chính - 24/12/2025 12:00

NCB sắp tăng mạnh vốn lên gần 30.000 tỷ đồng

Tại ĐHĐCĐ bất thường ngày 24/12, Ngân hàng TMCP Quốc dân (NCB) sẽ thông qua kế hoạch tăng vốn điều lệ lên 29.279 tỷ đồng với phương án chào bán riêng lẻ 1 tỷ cổ phiếu trong năm 2026.

Tài chính - 24/12/2025 10:06

Nhà đầu tư mua cổ phiếu IPO nên kỳ vọng như thế nào cho hợp lý?

Thực tiễn từ thị trường Việt Nam và quốc tế cho thấy, cổ phiếu IPO hiếm khi mang lại lợi nhuận tức thì. Tuy nhiên, nếu lựa chọn đúng doanh nghiệp có nền tảng tốt và kiên trì nắm giữ dài hạn, nhà đầu tư hoàn toàn có thể gặt hái thành quả xứng đáng từ sự kiên nhẫn của mình.

Tài chính - 24/12/2025 07:15

Nhà đầu tư cá nhân cần vượt qua biến động ngắn hạn

Chuyên gia cho rằng, rủi ro lớn nhất của nhà đầu tư cá nhân chính là không xác định được mức độ chịu đựng rủi ro ngắn hạn, trong khi, về dài hạn, thị trường chứng khoán (TTCK) luôn đi lên.

Tài chính - 24/12/2025 07:00

Tình cảnh của Lộc Trời trước khi 'bắt tay' TTC AgriS

TTC AgriS và Lộc Trời bắt tay nhau để nâng tầm ngành gạo Việt. Tuy nhiên, Lộc Trời đang vấp phải khủng hoảng lớn nhất trong lịch sử hoạt động và cần nguồn lực rất lớn để vượt qua.

Tài chính - 24/12/2025 07:00

Loạt ngân hàng tổ chức ĐHĐCĐ bất thường về vấn đề nhân sự

Nhiều ngân hàng họp ĐHĐCĐ bất thường cho thấy, hệ thống đang bước vào giai đoạn tái cấu trúc nhân sự và chiến lược tăng trưởng mới trong năm 2026.

Tài chính - 24/12/2025 07:00

Trái phiếu doanh nghiệp: Trụ cột vốn trung – dài hạn trong chu kỳ tăng trưởng mới

Sau giai đoạn điều chỉnh mạnh mẽ 2022 – 2023, thị trường trái phiếu doanh nghiệp (TPDN) Việt Nam đang bước vào quỹ đạo phục hồi rõ nét trong năm 2025 và được kỳ vọng tiếp tục tăng trưởng mạnh trong năm 2026.

Tài chính - 24/12/2025 07:00

Cổ phiếu DGC bị bán mạnh khi hàng bắt đáy về

Cổ phiếu DGC tăng mạnh mở cửa phiên sáng nhưng khi lượng bắt đáy phiên thứ 6 tuần trước về thì bị bán mạnh, kết phiên giảm 4%.

Tài chính - 23/12/2025 15:13

Cổ phiếu đầu tư công kỳ vọng hưởng lợi năm 2026

Các chuyên gia đánh giá dòng vốn trong năm 2026 sẽ chảy vào nhóm ngành hưởng lợi từ đầu tư công, như nhóm làm dự án hạ tầng, năng lượng, xây dựng...

Tài chính - 23/12/2025 14:57

Rời LPBank, ông Nguyễn Đức Thụy giữ chức quyền Tổng Giám đốc Sacombank

Ông Nguyễn Đức Thụy chính thức đảm nhận vai trò Quyền Tổng Giám đốc Sacombank ngay sau khi hoàn tất chuyển giao tại LPBank.

Tài chính - 23/12/2025 13:43

Shark Hưng lên tiếng, cổ phiếu CRE bình ổn trở lại

Sau phiên bị bán mạnh, cổ phiếu CRE của Cen Land đã bình ổn trở lại. Ông Phạm Thanh Hưng vừa lên tiếng về những thông tin trên mạng xã hội gần đây.

Tài chính - 23/12/2025 11:21

Ông Nguyễn Đức Thụy 'rời' LPBank, cổ phiếu Sacombank tăng mạnh

HĐQT LPBank đã miễn nhiệm chức vụ chức vụ Chủ tịch HĐQT đối với ông Nguyễn Đức Thụy kể từ ngày 23/12/2025.

Tài chính - 23/12/2025 10:15

- Đọc nhiều

-

1

Be Group nói gì về tài xế công nghệ kiếm 1,6 tỷ/năm gây sốt cõi mạng

-

2

[Gặp gỡ thứ Tư] 'Bất kỳ tài xế công nghệ nào cũng có thể kiếm hơn 1,6 tỷ/năm'

-

3

Nhìn lại hành trình 30 năm trên thương trường của doanh nhân Đào Hữu Huyền

-

4

Bất động sản công nghiệp 'chuyển mình'

-

5

Áp sát mốc đỉnh lịch sử, chứng khoán được kỳ vọng sớm vượt 1.800

Đáng đọc

- Đáng đọc

Lập 'Quỹ tái thiết miền Trung', tại sao không?

Sự kiện - Update 3 week ago

Gần 1 tỷ USD trái phiếu 'chảy về' một Group

Tài chính - Update 2 month ago

'Cơn sốt' vàng bao giờ chấm dứt?

Thị trường - 2 month

- Doanh nghiệp