Chính sách tiền tệ đang ở thời điểm cân não

Điểm lạc quan, nhìn lại các dữ kiện lịch sử, Nhà điều hành có thể sớm vượt qua và cân bằng hài hòa hơn các biến động.

Trụ sở Ngân hàng Nhà nước tại Hà Nội

Không bất ngờ. Kết phiên hôm nay (25/7) thị trường mở (OMO) ghi nhận Ngân hàng Nhà nước tiếp tục bơm ròng lượng tiền lớn hỗ trợ cân đối nguồn hệ thống; hoạt động hút bớt tiền về qua phát hành tín phiếu cũng đã ngừng hẳn.

Đã có nhiều thời điểm trong những năm gần đây thị trường biến động mạnh, rồi Ngân hàng Nhà nước cũng xử lý ổn thỏa. Lần này cũng có những điểm tương đồng.

Vì sao đột biến lãi suất liên ngân hàng?

Tuần cuối tháng 6/2022, sau hai năm nới lỏng hỗ trợ nền kinh tế trước ảnh hưởng đại dịch COVID-19, Ngân hàng Nhà nước trở lại hút bớt tiền về, quy mô lớn và tần suất liên tục.

Khi đó, một chuyên gia trao đổi bên lề với người viết rằng: Đó có thể xem như là tạo "chứng cứ ngoại phạm" với áp lực lạm phát thôi, chứ xem chừng có thể giật cục và có bất lợi.

Chuyên gia trên nhận định áp lực lạm phát tại Việt Nam gây quan ngại nhất định, nhưng vẫn trong tầm kiểm soát và có những đặc điểm nội tại. Ông lưu ý thêm, một yếu tố thúc đẩy lớn là giá dầu trên thị trường thế giới đã hạ nhiệt rõ rệt, giá xăng dầu trong nước cũng đã giảm mạnh gần đây. Trong khi đó, thế giới lo ngại suy thoái đến gần chứ không hẳn lo ngại lạm phát.

Việt Nam có những đặc thù trong điều hành chính sách tiền tệ, cũng như ở lạm phát. Không xa, nhìn sang Nhật Bản, cuộc họp chính sách tuần qua cho thấy ngân hàng trung ương nước này vẫn kiên định chính sách lãi suất hỗ trợ phục hồi kinh tế. Cũng lưu ý rằng đồng Yên Nhật đã và đang mất giá kỷ lục, mức độ lớn thời gian qua. Hàm ý của chuyên gia trên là chính sách tiền tệ của Việt Nam cũng đang hướng mục tiêu hỗ trợ phục hồi nền kinh tế sau đại dịch.

Việt Nam cho đến nay vẫn giữ nguyên các lãi suất điều hành, song đã có những điều chỉnh quan trọng trong điều tiết.

Một chuyên gia khác chia sẻ với người viết rằng, việc Ngân hàng Nhà nước quay lại hút bớt tiền về qua tín phiếu là một động thái "tinh chỉnh" chính sách; do chênh lệch quá lớn trên thị trường liên ngân hàng, lãi suất USD cao gấp nhiều lần lãi suất VND các kỳ hạn ngắn vừa qua, cùng đó là tỷ giá USD/VND liên tiếp tăng lên.

"Tinh chỉnh" có nghĩa chỉ ngắn hạn, khi đạt được mục tiêu sẽ ngừng. Sau khi Nhà điều hành cập tấp hút bớt tiền về, lãi suất VND liên tiếp tăng nhanh trên liên ngân hàng, và đã hơn một tuần qua thiết lập trạng thái cao hơn lãi suất USD.

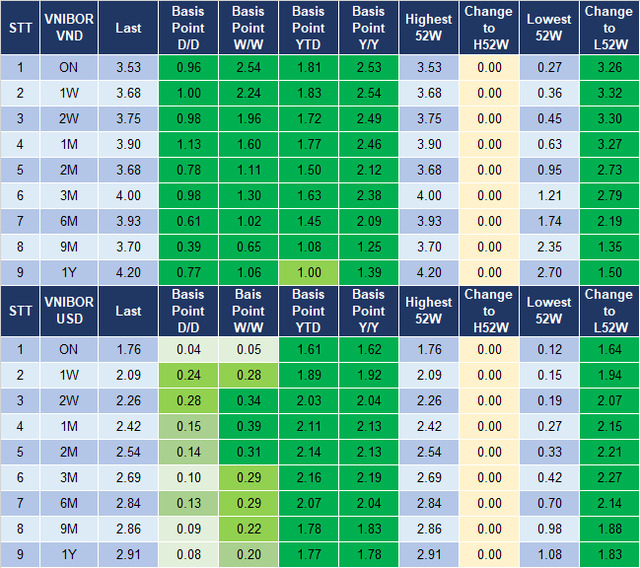

Ngày 25/7, lãi suất VND tiếp tục tăng vọt ở tất cả các kỳ hạn, trong đó lãi suất qua đêm đã vượt trên 3,5%. Ngân hàng Nhà nước cũng ngừng hẳn hút tiền về qua kênh tín phiếu. Thậm chí trên thị trường mở (OMO) cơ quan này đã tăng quy mô bơm ròng hỗ trợ gấp đôi so với phiên liền trước, lên 10.000 tỷ đồng và có tới 17 thành viên "khớp" gọn với lãi suất 2,5%/năm.

Vì sao lãi suất liên ngân hàng tăng đột biến như vậy?

"Cung giảm thì giá tăng thôi, kể cả khi cầu không tăng", vị chuyên gia từng khuyến cáo "cẩn trọng kẻo giật cục" nói trên nhìn nhận ngắn gọn.

Còn theo vị chuyên gia thứ hai, lãi suất liên ngân hàng tăng đột biến như vậy do tỷ giá kéo. Ông lưu ý rằng, từ tháng 7 này, khi tỷ giá biến động mạnh, Ngân hàng Nhà nước đã chuyển sang bán ngoại tệ giao ngay. Ông ước tính chỉ riêng phương thức này cũng đã hút về khoảng 50.000 tỷ đồng, cộng thêm khoảng 170.000 tỷ đồng hút về qua tín phiếu ở cao điểm số dư lưu hành. Một lượng lớn VND hút về như vậy, lãi suất phản ứng nhanh và trước mắt là ngắn hạn.

Chuyên gia này cũng lưu ý, những diễn biến trên "không mới". Bởi trong quá khứ thị trường cũng đã quen với những lần biến động do "tỷ giá kéo" như vậy. Cũng tình cờ, thời điểm này của năm 2018, Ngân hàng Nhà nước cũng từng phải bán ra lượng lớn ngoại tệ để bình ổn tỷ giá; lãi suất VND khi đó cũng lập tức bật mạnh trên thị trường liên ngân hàng, lãi suất qua đêm khi đó lên tới quanh 4,7%/năm, cao hơn nhiều so với hiện nay.

Xa hơn nữa, dữ kiện trong năm 2015 khi thị trường xáo động với câu chuyện Trung Quốc phá giá đồng Nhân dân tệ, tỷ giá USD/VND cũng biến động rất mạnh và những diễn biến tương tự cũng xẩy ra.

Lãi suất VND và USD cùng đồng loạt tăng trên thị trường liên ngân hàng sáng 25/7 - Nguồn: MSB Research

Chính sách tiền tệ cân não

Nhìn lại các dữ kiện lịch sử đó, vị chuyên gia trên kỳ vọng rằng những biến động tỷ giá, lãi suất liên ngân hàng hiện nay cũng sẽ sớm được Ngân hàng Nhà nước cân bằng hài hòa và sớm ổn định. Nhưng, chính sách tiền tệ đang ở giai đoạn cân não.

"Trên thế giới đã có tới khoảng 70 ngân hàng trung ương điều chỉnh lãi suất, thắt chặt dần. Việt Nam thì ta thấy đầu năm Chính phủ vẫn định hướng làm sao giảm được lãi suất để hỗ trợ nền kinh tế phục hồi. Ở đây Ngân hàng Nhà nước không thể có cả buổi để giải trình, để giải thích vì sao phải đi vòng, vì sao cái này mâu thuẫn cái kia… Riêng chuyện này cũng đã khó", chuyên gia chia sẻ.

Và theo ông nhìn nhận, ưu tiên hàng đầu của Ngân hàng Nhà nước vừa qua và hiện nay là giữ ổn định được tương đối tỷ giá; nếu để tỷ giá tăng quá mạnh, nhập khẩu lạm phát, chi phí doanh nghiệp và cả vay nợ Chính phủ… rất áp lực. Vậy nên vừa rồi Ngân hàng Nhà nước mới quyết định ra thông điệp mạnh, chuyển phương thức bán ngoại tệ kỳ hạn sang bán thẳng giao ngay.

Giữ được "mặt trận" tỷ giá, lãi suất lại biến động. Song, theo chuyên gia này thì thị trường sẽ dần cân bằng.

"Cái chính và cái quan trọng nhất tôi thấy là Ngân hàng Nhà nước vẫn đang hạn chế được tối đa, ngăn chặn được những biến động trên thị trường liên ngân hàng sang thị trường 1. Lãi suất và hoạt động ngân hàng với dân cư hiện vẫn ổn định và có phần "đỡ hơn" sau nhiều áp lực vừa qua", chuyên gia trên nhìn nhận.

Như trên, sau "tinh chỉnh" chính sách, Ngân hàng Nhà nước cũng đã cho thấy sự linh hoạt, uyển chuyển hơn khi lập tức đảo pha tăng hỗ trợ cân đối nguồn qua OMO, bơm ròng đã gần 20.000 tỷ đồng theo số dư lưu hành đến hôm nay. Và lãi suất hỗ trợ ở đây vẫn giữ nguyên với 2,5%, trong khi các ngân hàng vay nhau trên liên ngân hàng đã phải trả 3,68%/năm cho kỳ hạn 1 tuần. Nếu những ngày tới quy mô OMO tiếp tục mở rộng bơm ròng thì Nhà điều hành có thể tiếp tục bình ổn ở "mặt trận" lãi suất.

Trong khi đó, tỷ giá USD/VND đã có hơn một tuần dần hạ nhiệt, tiếp tục giảm trên thị trường liên ngân hàng cho đến ngày hôm nay. Tất nhiên, phía trước còn khó lường khi Cục Dự trữ Liên bang Mỹ (Fed) dự kiến chuẩn bị có thêm đợt tăng lãi suất mới.

Như các biến động liên quan đến đồng Nhân dân tệ trong năm 2015, hay đợt bình ổn tỷ giá cùng thời điểm này năm 2018, các cân đối trên thị trường tiền tệ dần ổn định và hạn chế được tác động từ thị trường liên ngân hàng lan sang thị trường 1, lần này kỳ vọng sớm ổn định cũng được đặt ra, dù điều hành chính sách hiện có phần cân não.

Và "may mà", ở "mặt trận" thị trường vàng vừa qua và hiện nay Ngân hàng Nhà nước không bị tiêu tốn nguồn lực trực tiếp can thiệp, nếu không tình hình hiện này có thể còn phức tạp hơn, biến động hơn, nhất là về tỷ giá.

(Theo Bizlive)

- Cùng chuyên mục

Cổ phiếu VPX của VPBankS chính thức lên sàn ngày 11/12

Cổ phiếu VPX của CTCP Chứng khoán VPBank (VPBankS) sẽ chính thức được giao dịch vào ngày 11/12. Vốn hóa tính theo giá chào sàn là gần 64.000 tỷ đồng, tương đương 2,4 tỷ USD.

Tài chính - 05/12/2025 20:10

Cận cảnh biểu tượng mới của HoSE

HoSE thay đổi biểu tượng sang hình ảnh con bò tấn công, gửi gắm thông điệp về bước chuyển mình mạnh mẽ sau nâng hạng của thị trường chứng khoán Việt Nam.

Tài chính - 05/12/2025 14:55

Chủ tịch UBCK: Quản trị công ty là yếu tố then chốt khi thị trường vào nhóm mới nổi

Kinh nghiệm quốc tế chứng minh những thị trường có chuẩn mực quản trị tốt luôn là điểm đến ưu tiên của dòng vốn dài hạn, đặc biệt là các quỹ hưu trí.

Tài chính - 05/12/2025 13:16

Miền Trung 'được mùa nước', doanh nghiệp thủy điện tăng tốc lợi nhuận

Doanh nghiệp thủy điện khu vực miền Trung - Tây Nguyên đang ghi nhận kết quả kinh doanh khởi sắc, nhiều đơn vị báo lãi tăng mạnh.

Tài chính - 05/12/2025 10:05

Cổ phiếu MCH sẽ hoàn tất niêm yết trên HoSE trong tháng 12

Cổ phiếu MCH sẽ hoàn tất niêm yết trên HoSE trong tháng 12/2025, đánh dấu bước chuyển mình mới của một thương hiệu đã thâm nhập đến 98% hộ gia đình Việt.

Tài chính - 05/12/2025 07:11

Đại gia Khoa 'khàn' tái xuất tại Đại Quang Minh

Doanh nhân Trần Đăng Khoa bất ngờ quay trở lại ghế Chủ tịch HĐQT CTCP Đầu tư Địa ốc Đại Quang Minh.

Tài chính - 04/12/2025 16:12

'Chứng khoán Việt Nam đã chính thức trở thành thị trường mới nổi thứ cấp'

"TTCK Việt Nam đã hoàn tất cả 9 tiêu chí nâng hạng của FTSE Russell. Đây là điều kiện kỹ thuật quan trọng nhất để được công nhận là thị trường mới nổi thứ cấp (Secondary Emerging Market)", bà Wanming Du, Giám đốc Chính sách chỉ số FTSE khẳng định.

Tài chính - 04/12/2025 14:32

Những cổ phiếu tăng bất chấp thị trường

Trong bối cảnh thị trường rơi vào vùng trũng thông tin, dòng tiền có xu hướng chảy vào những cổ phiếu có câu chuyện riêng hay trong danh mục sắp thoái vốn Nhà nước.

Tài chính - 04/12/2025 13:27

Hàng chục tỷ cổ phiếu ngân hàng nhóm Big 4 sắp 'đổ bộ' thị trường

Trước yêu cầu của Chính phủ, hứa hẹn trong thời gian sẽ có hàng chục tỷ cổ phiếu ngân hàng nhóm Big 4 được đưa vào thị trường trong thời gian tới thông qua trả cổ tức bằng cổ phiếu.

Tài chính - 04/12/2025 09:41

VPBankS lên sàn HoSE trong tháng 12, định giá 2,4 tỷ USD

VPBankS sẽ chào sàn HoSE với giá 33.900 đồng/cp, vốn hóa đạt 2,4 tỷ USD, lọt vào top 3 ngành chứng khoán. Thời điểm giao dịch dự kiến ngay trong tháng cuối năm.

Tài chính - 04/12/2025 07:48

Tôn Đông Á nộp đơn niêm yết HoSE

Tôn Đông Á dự kiến chuyển 149 triệu cổ phiếu từ UPCoM qua HoSE.

Tài chính - 04/12/2025 07:00

PVN sắp thoái 35% vốn tại PVI

PVN sẽ thoái toàn bộ 35% vốn tại PVI, phương án được đề xuất là đấu giá trọn lô. Thời điểm triển khai dự kiến cuối năm nay hoặc đầu năm sau.

Tài chính - 03/12/2025 20:15

Lãi suất liên ngân hàng lập đỉnh 3 năm

Lãi suất VND trên thị trường liên ngân hàng qua đêm đã bật tăng mạnh lên 7,00%/năm - mức cao nhất trong vòng 3 năm trở lại đây. Điều này cho thấy áp lực thanh khoản cuối năm gia tăng.

Tài chính - 03/12/2025 17:38

Dragon Capital muốn đưa 31,2 triệu cổ phiếu lên sàn chứng khoán

Theo kế hoạch, toàn bộ 31,2 triệu cổ phiếu đang lưu hành của Dragon Capital sẽ được đưa lên giao dịch trên sàn UPCoM. Ngày chốt danh sách cổ đông để thực hiện đăng ký tại VSD và đăng ký giao dịch là 4/12/2025.

Tài chính - 03/12/2025 15:30

CEO ABS: Chứng khoán vẫn trong xu thế tăng dài hạn

Ông Nguyễn Quang Đạt, Tổng giám đốc ABS đánh giá thị trường chứng khoán vẫn trong xu hướng tăng dài hạn của nhiều năm, ông cũng lưu ý trong pha tăng dài hạn luôn có các nhịp điều chỉnh trung hạn, ngắn hạn… sau đó mới quay trở lại tăng tiếp trong xu hướng dài hạn.

Tài chính - 03/12/2025 10:51

Lộ diện ứng viên vào HĐQT FPT Telecom

FPT Telecom bầu bổ sung 3 thành viên HĐQT và 1 thành viên BKS. SCIC vừa hoàn tất chuyển giao vốn công ty về Bộ Công an.

Tài chính - 03/12/2025 10:05

- Đọc nhiều

-

1

'Giá nhà tăng 20%/năm, thu nhập bình quân tăng 6-8%/năm'

-

2

'Chứng khoán Việt Nam đã chính thức trở thành thị trường mới nổi thứ cấp'

-

3

Arita muốn làm dự án hơn 2.846 tỷ tại Nghệ An

-

4

Bảng giá đất tăng cao sẽ tạo 'cú sốc' cho người dân, doanh nghiệp

-

5

[Gặp gỡ thứ Tư] Khi nào người mua nhà không còn phải 'cầm dao đằng lưỡi'?

Đáng đọc

- Đáng đọc

Lập 'Quỹ tái thiết miền Trung', tại sao không?

Sự kiện - Update 5 day ago

Gần 1 tỷ USD trái phiếu 'chảy về' một Group

Tài chính - Update 1 month ago

'Cơn sốt' vàng bao giờ chấm dứt?

Thị trường - 1 month