Rủi ro tiềm ẩn khi ngân hàng tiếp tục đổ tiền vào trái phiếu bất động sản

Việc các ngân hàng thương mại liên tục gom lượng lớn trái phiếu của doanh nghiệp bất động sản đang được các chuyên gia kinh tế cảnh báo tiềm ẩn nhiều rủi ro.

Báo cáo Tổng quan thị trường trái phiếu doanh nghiệp Việt Nam 8 tháng đầu năm của công ty Chứng khoán SSI cho thấy, doanh nghiệp bất động sản là nhóm chào bán nhiều trái phiếu nhất từ đầu năm đến nay.

Cụ thể, có 44 doanh nghiệp bất động sản chào bán trái phiếu qua 139 đợt chào bán với 47,8 nghìn tỷ trái phiếu, nhưng chỉ có 36.146 tỷ trái phiếu bất động sản được phát hành, tương đương tỷ lệ 77,3%.

Trong số 36.876 tỷ đồng trái phiếu bất động sản được phát hành, riêng nhóm ngân hàng thương mại đã gom 7.410 tỷ (20,1%), cùng với đó là 3.250 tỷ trái phiếu (8,8%) được mua bởi các công ty chứng khoán (trong đó có nhiều công ty chứng khoán là công ty con của ngân hàng).

Số còn lại, 22.664 tỷ đồng (61,5%) lượng trái phiếu được mua nhưng chỉ có thông tin là do nhà đầu tư trong nước chi tiền.

Trong số các nhà băng chi tiền mua trái phiếu bất động sản thời gian qua, MBBank, Techcombank và PVCombank là 3 ngân hàng có giá trị mua lớn nhất, lần lượt đạt 1.710 tỷ đồng; 1.500 tỷ đồng và 1.300 tỷ đồng.

Nhóm ngân hàng thương mại như VPBank, MSB, SeABank, TPBank và OCB cũng đã mua hàng trăm tỷ đồng trái phiếu của các doanh nghiệp bất động sản từ đầu năm.

Nếu loại trừ nhóm ngân hàng, mức lãi suất bình quân các nhóm còn lại là 9,72%/năm trong đó cao nhất là lãi suất trái phiếu của các doanh nghiệp bất động sản (10,01%/năm) rồi đến nhóm phát triển hạ tầng (9,79%/năm); nhóm định chế tài chính (8,64%/năm).

Theo phân tích của SSI, bất động sản là lĩnh vực kinh doanh yêu cầu vốn lớn và tiềm ẩn nhiều rủi ro. Bản thân các ngân hàng thương mại cũng phải áp hệ số rủi ro 50% với cho vay đảm bảo bằng nhà ở, quyền sử dụng đất; 200% với cho vay đầu tư, kinh doanh bất động sản (theo thông tư 36) và hệ số này còn tăng lên cao hơn nữa trong dự thảo thông tư thay thế. Rủi ro cao hơn nên lãi suất trái phiếu bất động sản thuộc nhóm cao nhất cũng là điều dễ hiểu.

Nếu căn cứ số liệu trên bảng cân đối kế toán tính hết 30/6/2019 của 18 ngân hàng thương mại niêm yết, tổng số trái phiếu các ngân hàng nắm giữ là gần 230.5 nghìn tỷ đồng, tăng 65 nghìn tỷ đồng so với cuối năm 2018. Trong đó một số ngân hàng tăng rất mạnh là Sacombank, VietinBank, SHB, MBBank. Ngân hàng nắm giữ nhiều trái phiếu doanh nghiệp nhất vẫn là Techcombank với số dư là 60.663 tỷ đồng tại thời điểm 30/6/2019.

SSI nhận định, so với cho vay, việc mua trái phiếu doanh nghiệp sẽ giúp các ngân hàng thương mại linh hoạt hơn vì có thể bán lại một phần trái phiếu này cho các tổ chức, quỹ đầu tư và khách hàng cá nhân khi cần điều chỉnh các khoản mục tài sản trên bảng cân đối kế toán.

Tuy nhiên, công ty chứng khoán này cũng tỏ ra lo ngại một số ngân hàng có thể sử dụng công cụ trái phiếu doanh nghiệp, thông qua các giao dịch tài chính phức tạp để cơ cấu lại nợ của tổ chức phát hành hoặc các mục đích khác.

Đồng tình quan điểm trên, một chuyên gia kinh tế trong lĩnh vực ngân hàng cho biết, mặc dù vốn đầu tư mua trái phiếu doanh nghiệp của các ngân hàng thương mại được tính vào hạn mức tín dụng, nhưng dường như quy định này đã không ngăn cản được các ngân hàng đầu tư vào trái phiếu doanh nghiệp. Ngoài lãi suất cao còn là câu chuyện về cơ cấu lại nợ. Những doanh nghiệp có khoản nợ ngân hàng, sắp đến kỳ thanh toán, nhưng không có tiền để trả, thì phát hành trái phiếu và ngân hàng chủ nợ sẽ mua để cơ cấu lại nợ.

Hoạt động này rõ ràng đang tiềm ẩn rủi ro cao so với cho vay vốn dự án. Trong khi ngân hàng cho vay vốn dự án sẽ phải thực hiện theo quy trình tín dụng, kiểm tra trước, trong và sau cho vay, gồm có kiểm tra mục đích vay vốn, tính khả thi của dự án, năng lực tài chính và tài sản đảm bảo tiền vay.

Thì đầu tư trái phiếu doanh nghiệp, theo quy định mới tại Nghị định 163/2018/NĐ-CP đã nới lỏng hơn rất nhiều. Trong đó, đáng chú ý là bỏ điều kiện doanh nghiệp phát hành trái phiếu phải có lãi trong năm gần nhất, chỉ cần có báo cáo tài chính được kiểm toán. Như vậy dù làm ăn thua lỗ, doanh nghiệp vẫn được phát hành trái phiếu. Khi Ngân hàng đã mua trái phiếu doanh nghiệp thì phải chuyển hết tiền ngay và cũng không nắm chắc nguồn vốn có sử dụng đúng mục đích hay không, phương án có khả thi không.

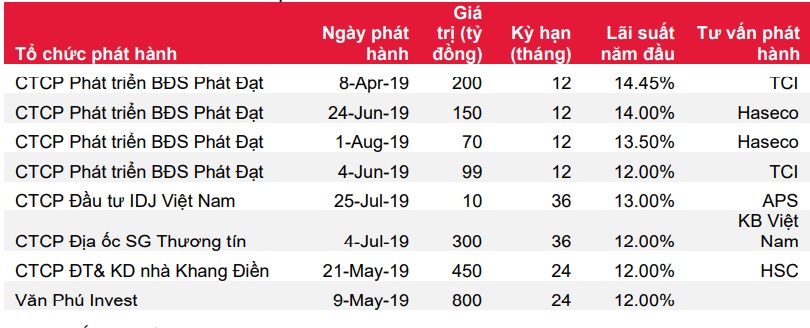

Doanh nghiệp bất động sản phát hành trái phiếu với lãi suất lên tới 14,5%. Nguồn: SSI

Với lĩnh vực bất động sản, hiện có tính thanh khoản thấp, sản phẩm tồn đọng nhiều và Ngân hàng Nhà nước thời gian qua phải siết cho vay. Đầu tư vào trái phiếu doanh nghiệp bất động sản, ngân hàng không bị siết và cũng không phải trích lập dự phòng rủi ro.

Như vậy, tiềm ẩn nguy cơ rủi ro rất lớn. Nếu doanh nghiệp thua lỗ, phá sản (nhiều doanh nghiệp bất động sản trong 6 tháng đầu năm đã ghi nhận dòng tiền từ hoạt động kinh doanh âm hàng nghìn tỷ đồng) thì việc thu hồi vốn rất khó.

Để hạn chế các rủi ro tiềm ẩn, mới đây, Ngân hàng Nhà nước đã có văn bản gửi đến các ngân hàng thương mại yêu cầu tăng cường kiểm soát hoạt động đầu tư trái phiếu doanh nghiệp và cho biết sẽ xử lý nghiêm các trường hợp vi phạm.

- Cùng chuyên mục

Thị trường tài chính thế giới ra sao sau khi Fed hạ lãi suất?

Lợi suất trái phiếu kho bạc Mỹ và đồng USD bật tăng, trong khi thị trường chứng khoán quay đầu giảm điểm sau động thái hạ lãi suất của Cục dự trữ Liên bang Mỹ Fed.

Đầu tư - 30/10/2025 16:29

Sau HSBC, đến lượt Standard Chartered nâng dự báo tăng trưởng GDP của Việt Nam

Cả Standard Chartered và HSBC mạnh tay nâng dự báo tăng trưởng kinh tế của Việt Nam sau khi Cục Thống kê công bố tăng trưởng quý III cao nhất trong 11 năm.

Đầu tư - 30/10/2025 09:00

Đà tăng giá căn hộ tại TP.HCM chưa dừng lại

Nguồn cung căn hộ mới tại TP.HCM sẽ tiếp tục hạn chế trong ngắn hạn, trong khi giá được dự báo tăng. Áp lực chi trả khiến người mua nhà có xu hướng dịch chuyển sang các tỉnh lân cận với mức giá dễ tiếp cận hơn.

Đầu tư - 29/10/2025 15:49

FPT 'bắt tay' Clearlake Capital đẩy mạnh chuyển đổi số lĩnh vực đầu tư tư nhân

FPT vừa ký kết Thỏa thuận Đối tác Bạch kim với Clearlake Capital Group – quỹ đầu tư toàn cầu quản lý tài sản hơn 90 tỷ USD, đồng sở hữu CLB bóng đá hàng đầu Chelsea.

Đầu tư - 29/10/2025 15:48

Duyệt quy hoạch phân khu khu vực có dự án Hạ Long Xanh hơn 4.600 ha

UBND phường Hà An (tỉnh Quảng Ninh) vừa phê duyệt Quy hoạch phân khu phía Nam cao tốc Hạ Long - Hải Phòng với quy mô hơn 4.600ha. Khu vực này bao gồm dự án Hạ Long Xanh của Tập đoàn Vingroup

Đầu tư - 29/10/2025 15:40

Việt Nam coi trọng phát triển tài chính toàn diện kết nối chặt chẽ với tài chính xanh

"Việc kết hợp chặt chẽ giữa tài chính toàn diện với tài chính xanh và các mục tiêu phát triển bền vững của quốc gia cũng sẽ được chú trọng, nhằm xây dựng hệ sinh thái tài chính hiện đại, toàn diện và bao trùm, đáp ứng yêu cầu phát triển kinh tế, xã hội trong giai đoạn mới", Phó Thống đốc Ngân hàng Nhà nước Việt Nam khẳng định.

Đầu tư - 29/10/2025 13:15

Quảng Ngãi làm mới 'khẩu vị' dòng vốn FDI

Với chiến lược chọn lọc nhà đầu tư, ưu tiên dự án công nghệ cao, hạ tầng hiện đại và thân thiện môi trường, Quảng Ngãi đang từng bước xác lập vị thế trên bản đồ FDI mới.

Đầu tư - 29/10/2025 06:45

Văn Phú đưa triết lý “vị nhân sinh” vào loạt dự án trọng điểm phía nam

Với triết lý bất động sản “vị nhân sinh”, mỗi dự án do Văn Phú phát triển luôn hướng tới kiến tạo không gian hài hòa giữa các yếu tố con người, môi trường và không gian cho cư dân. Đây cũng là định hướng xuyên suốt được Văn Phú đưa vào chiến lược phát triển tại hàng loạt các dự án trọng điểm tại thị trường phía nam.

Bất động sản - 28/10/2025 16:40

Liên danh Xây lắp Vật tư Kỹ thuật - MK đầu tư dự án 1.600 tỷ tại Khánh Hòa

Liên danh CTCP Xây lắp Vật tư Kỹ thuật và CTCP Đầu tư Xây dựng MK sẽ đầu tư dự án nhà ở xã hội hơn 1.600 tỷ đồng tại Khu đô thị An Bình Tân, góp phần thực hiện mục tiêu "an cư lạc nghiệp" cho người dân Khánh Hòa.

Đầu tư - 27/10/2025 16:02

Khơi thông động lực phát triển vùng

Việc kết nối hạ tầng giao thông giữa TP.HCM và Đồng Nai còn hạn chế, là "điểm nghẽn" cản trở động lực phát triển kinh tế-xã hội giữa hai địa phương. Do đó, việc tăng cường đầu tư, hoàn thiện hệ thống kết cấu hạ tầng giao thông đồng bộ, thuận tiện từ các cửa ngõ vùng Đông Nam Bộ đang trở thành yêu cầu cấp thiết.

Đầu tư - 27/10/2025 12:06

Dự án bất động sản và nhà ở sẽ gắn mã số định danh

Bộ Xây dựng đề xuất tạo mã số bất động sản và quản lý trên hệ thống thông tin, đồng thời yêu cầu các tổ chức, cá nhân phải cung cấp thông tin sở hữu nhà ở để tích hợp vào Hệ thống thông tin quốc gia từ năm 2026.

Bất động sản - 27/10/2025 11:14

Cách nào ‘mở khóa’ nguồn vốn quốc tế cho các dự án điện khí LNG?

Việc các dự án điện khí LNG có các cơ chế đặc thù không chỉ giúp nhà đầu tư huy động nguồn vốn ngoại mà còn giải quyết bài toán an ninh năng lượng quốc gia.

Đầu tư - 27/10/2025 10:32

Quảng Ninh: Cơ hội vàng đón làn sóng đầu tư toàn cầu

Quảng Ninh đang nắm bắt cơ hội vàng trong làn sóng dịch chuyển FDI toàn cầu, đặc biệt là FDI xanh, với mục tiêu phát triển bền vững và thân thiện với môi trường.

Đầu tư - 26/10/2025 16:47

Các công ty FDI công nghệ ở Bắc Ninh làm ăn ra sao trước tác động từ chính sách thuế quan Mỹ?

Các công ty công nghệ thuộc tập đoàn lớn như Foxconn, Luxshare, Samsung tiếp tục mở rộng sản xuất, khẳng định vị thế trong chuỗi cung ứng toàn cầu.

Đầu tư - 26/10/2025 14:52

5 dự án bất động sản ở Đà Nẵng đủ điều kiện gọi vốn hơn 22.000 tỷ đồng

Sở Xây dựng TP. Đà Nẵng vừa công bố 5 dự án đủ điều kiện huy động hơn 22.000 tỷ đồng vốn đầu tư nhà ở.

Đầu tư - 26/10/2025 07:13

Intel có kế hoạch chuyển sản xuất từ Costa Rica sang Việt Nam

Hãng sản xuất chip Intel của Mỹ có kế hoạch chuyến hoạt động lắp ráp, đóng gói và kiểm định từ cơ sở tại nhà máy Costa Rica sang các thị trường tiềm năng như Việt Nam.

Đầu tư - 26/10/2025 07:12

- Đọc nhiều

-

1

Đằng sau bản hợp đồng tài trợ gần 600 tỷ đồng của FPT cho Chelsea

-

2

Chuyên gia KIS Việt Nam: 'Thị trường chứng khoán đang ở vùng giá rất hợp lý để đầu tư'

-

3

Chứng khoán VIX muốn tăng vốn và nâng thêm kế hoạch lãi lên 6.500 tỷ

-

4

Tin vui cho người mua nhà ở xã hội

-

5

'Cần cơ chế ưu đãi cho doanh nghiệp FDI chuyển giao công nghệ'

Đáng đọc

- Đáng đọc

Gần 1 tỷ USD trái phiếu 'chảy về' một Group

Tài chính - Update 1 week ago

Nhóm vật liệu xây dựng nào sẽ phục hồi rõ nét hơn dịp cuối năm?

Thị trường - Update 1 week ago