Phát triển thị trường vốn cần giải bài toán tổng thể

Ông Vũ Mạnh Tiến, Thành viên HĐQT Công ty Chứng khoán Everest cho rằng, trái phiếu doanh nghiệp ở Việt Nam còn khiêm tốn và có nhiều dư địa. Tuy nhiên, muốn phát triển thị trường cần có những giải pháp đồng bộ và tổng thể.

Trước ảnh hưởng của đại dịch COVID-19, nợ xấu và dòng tiền trở thành vấn đề lớn của cả doanh nghiệp và ngành ngân hàng. Nhiều giải pháp đã được Ngân hàng Nhà nước (NHNN), Bộ Tài chính chủ động đưa ra để hỗ trợ dòng tiền cho doanh nghiệp, "giải vây" cho các ngân hàng như cơ cấu lại nợ, giãn hoãn thời hạn trả nợ, giữ nguyên nhóm nợ; cho vay tái cấp vỗn lãi suất 0%; cùng với đó là xem xét lùi thời hạn áp dụng tỷ lệ tối đa nguồn vốn ngắn hạn được sử dụng để cho vay trung dài hạn theo Thông tư 22. Tuy nhiên, những giải pháp trên chỉ được coi là giải pháp tạm thời để duy trì dòng chảy vốn trên thị trường.

Trái phiếu doanh nghiệp (TPDN) là công cụ huy động vốn phổ biến của doanh nghiệp ở các nước phát triển và cũng đang tăng trưởng nhanh ở các nước trong khu vực, cũng như Việt Nam. Tuy nhiên, gần đây nhiều thông tin tiêu cực từ hoạt động phát hành trái phiếu của một số doanh nghiệp khiến thị trường phần nào chưa có cái nhìn khách quan về kênh huy động vốn quan trọng này. Để làm rõ hơn về vai trò của kênh TPDN trên thị trường vốn, đặc biệt là giảm áp lực cho hệ thống ngân hàng, Nhadautu.vn đã có cuộc phỏng vấn với ông Vũ Mạnh Tiến, Thành viên HĐQT Chứng khoán Everest (EVS) - một chuyên gia có nhiều kinh nghiệm trong lĩnh vực tài chính, ngân hàng và hỗ trợ phát hành TPDN.

Ông Vũ Mạnh Tiến, Thành viên HĐQT Công ty Chứng khoán Everest. Ảnh: Trọng Hiếu.

Ngân hàng Nhà nước đã nhiều lần phải lùi thời gian áp dụng các thông tư liên quan tới giới hạn tỷ lệ vốn ngắn hạn cho vay trung dài hạn đối với các NHTM. Điều này cho thấy, nền kinh tế Việt nam tiếp tục khó khăn trong việc huy động vốn trung và dài hạn. Với kinh nghiệm thực tiễn nhiều năm hoạt động trong lĩnh vực tài chính trong nước cũng như trên thế giới, theo ông làm sao để giải được bài toán vốn cho nền kinh tế?

Ông Vũ Mạnh Tiến: Do đặc thù lịch sử, tín dụng ngân hàng ở Việt Nam hiện nay vẫn đóng vai trò chủ chốt trong việc cung ứng vốn cho nền kinh tế, bao gồm cả nguồn vốn trung – dài hạn, từ các khoản vay mua nhà của cá nhân đến các nhu cầu đầu tư dài hạn như máy móc móc thiết bị, phương tiện nhà xưởng, dự án hạ tầng giao thông, dự án đầu tư bất động sản… của các doanh nghiệp.

Sự hình thành và phát triển của thị trường vốn những năm gần đây (gồm thị trường chứng khoán và thị trường vốn trung, dài hạn) đã từng bước chia sẻ phần nào gánh nặng của hệ thống ngân hàng. Vì vậy, cũng cần nhìn nhận hiện tượng bùng nổ trái phiếu doanh nghiệp (TPDN) những năm qua là một nhu cầu tất yếu, một thực tế khách quan bổ sung những khiếm khuyết của thị trường vốn chưa phát triển hoàn thiện.

Trở lại hệ thống ngân hàng, nhìn vào cơ cấu nguồn vốn của các ngân hàng, ta thấy chủ yếu là ngân hàng huy động tiết kiệm, tiền gửi của tổ chức, cá nhân có kỳ hạn ngắn phổ biến từ một năm trở xuống, trong khi đó kỳ hạn rất nhiều khoản cho vay của ngân hàng phải kéo dài 5-7 năm, có khi là 10-15 năm hoặc hơn để phù hợp với nhu cầu đầu tư và khả năng trả nợ của khách hàng. Sự mất cân đối này đe doạ quá tải hệ thống ngân hàng, dẫn đến hàng loạt các rủi ro về thanh khoản và khả năng chi trả của hệ thống. Việc áp dụng các chuẩn mực an toàn theo Basel II, trong đó có giới hạn tỷ lệ vốn ngắn hạn cho vay trung, dài hạn là việc cần làm, nhưng không dễ áp dụng.

Theo cá nhân tôi, “bài toán” này chỉ thực sự được giải quyết khi thị trường vốn được tổ chức phát triển đầy đủ (cả thị trường sơ cấp và thứ cấp), đáp ứng được vai trò cung ứng cơ bản cho các nhu cầu vốn trung, dài hạn của nền kinh tế.

Trái phiếu doanh nghiệp là kênh huy động vốn trung, dài hạn hiệu quả của doanh nghiệp các nước trên thế giới. Tuy nhiên, với Việt Nam thời điểm hiện tại, kênh huy động vốn này vẫn còn khá yếu khi so với tín dụng ngân hàng, chưa kể tới những kẽ hở trong giám sát dẫn tới rủi ro cho nhà đầu tư trái phiếu, khiến TPDN chưa thực sự trở thành kênh huy động vốn cho số đông doanh nghiệp. Theo ông đâu là nguyên nhân và giải pháp?

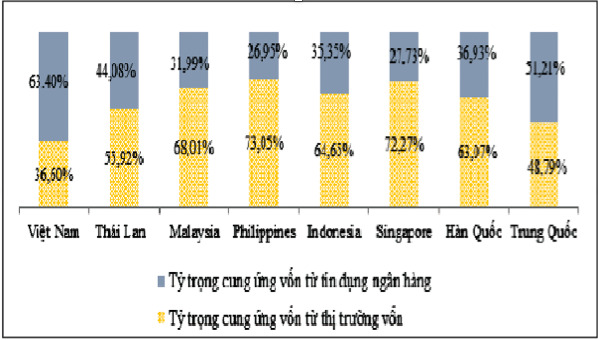

Ông Vũ Mạnh Tiến: Mặc dù ghi nhận sự phát triển mạnh mẽ những năm gần đây, song nếu xét trên tỷ lệ với GDP hay tín dụng ngân hàng, thì so với các nước trong khu vực, huy động vốn thông qua hình thức TPDN vẫn ở mức khiêm tốn và còn nhiều dư địa để phát triển.

Biều đồ tỷ trọng cung cứng vốn từ thị trường vốn và tín dụng ngân hàng so với các nước trong khu vực năm 2019. Nguồn: Nhân vật cung cấp.

Tuy vậy, cũng dễ nhận ra một số khía cạnh khác của sự bùng nổ là tính tự phát khi TPDN tập trung chủ yếu cho các dự án bất động sản; các thông tin chưa đầy đủ và thiếu minh bạch, về chủ đầu tư, về mục đích sử dụng vốn, về khả năng trả nợ, về vai trò của chủ thể và các tác nhân trong phân phối, thanh toán trả nợ, xử lý tài sản bảo đảm… Đặc biệt là chưa có một thị trường thứ cấp linh hoạt, phát triển để tạo thanh khoản và mang lại sự thuận tiện cho nhà đầu tư.

Để thị trường TPDN phát triển hiệu quả, an toàn, minh bạch, đáp ứng nhu cầu vốn trung dài hạn cho nền kinh tế và thu hút được nhà đầu tư trong, ngoài nước ta thấy còn rất nhiều việc phải làm.

Trước mắt là rà soát, bổ sung hoàn thiện các quy trình pháp lý liên quan một cách chi tiết, cụ thể để tạo hành lang an toàn, môi trường lành mạnh cho hoạt động huy động – đầu tư thông qua phát hành TPDN. Cũng cần phải nói rõ, dù TPDN về cơ bản giống như một khoản vay (tổ chức phát hành là người đi vay, trái chủ là người cho vay) nhưng về bản chất phải xem đây là loại chứng khoán nợ trung - dài hạn và mua trái phiếu không phải gửi tiết kiệm mà là đầu tư.

Sự khác nhau dễ nhận thấy là các khoản tiết kiệm gửi ngân hàng lãi suất thấp, rủi ro thấp; trong khi đầu tư TPDN lãi suất cao hơn và rủi ro dĩ nhiên cao hơn. Đặc biệt, khác với ngân hàng cho vay dài hạn phải quản lý khoản vay đến kỳ hạn thanh toán cuối cùng, nhà đầu tư mua 1 TPDN kỳ hạn 10 năm không cần phải nắm giữ suốt thời gian này mà có thể bán lại TP trên thị trường thứ cấp khi cần.

Còn đối với doanh nghiệp, việc vay vốn ngân hàng khá khó khăn, phụ thuộc khá nhiều vào khẩu vị rủi ro của từng ngân hàng, thì doanh nghiệp chỉ cần đủ các điều kiện quy định của pháp luật là có thể huy động theo hình thức phát hành trái phiếu, nhưng huy động được nhiều, ít hay không thể huy động vốn là phụ thuộc vào đánh giá và quyết định của nhà đầu tư.

Tóm lại, cần có các khuôn khổ pháp lý đầy đủ cho hoạt động này nhưng vẫn đảm bảo sự tự do cho TPDN có thể phát triển an toàn, hiệu quả đúng theo bản chất của nó.

Như đã đề cập, TPDN được coi là một loại chứng khoán - chứng khoán nợ. Vậy phải tổ chức tốt các thị trường cho hoạt động mua - bán đầu tư loại chứng khoán này như ta đã làm tốt với thị trường chứng khoán cổ phiếu. Hiện nay, đã có các TPDN được niêm yết nhưng số lượng và quy mô còn quá nhỏ. Vậy rất cần tổ chức ngay một thị trường kiểu Upcom cho TPDN, nơi mà người có nhu cầu đầu tư vào TPDN có sự lựa chọn phong phú, đầy đủ thông tin và họ có thể mua/bán, chuyển nhượng thuận tiện. Đây là việc rất quan trọng vì hiện nay, một số TPDN đang được cắt nhỏ kỳ hạn phân phối lại giống như các khoản tiết kiệm ngân hàng: 1,2,3,6,9 tháng để thu hút người mua, trong khi đó nếu có thị trường thứ cấp, nhà đầu tư TPDN có thể mua bán, nắm giữ bất cứ thời hạn nào tùy theo lựa chọn của mình.

Một điều quan trọng nữa là cần phải có một hệ thống thông tin minh bạch, đầy đủ và xác tín để biết rõ tổ chức phát hành (người đi vay) là ai, năng lực tài chính như thế nào, khả năng trả nợ ra sao, từ nguồn nào? Mục đích phát hành trái phiếu để đầu tư vào đâu, dự án hoạt động trong từng thời điểm như thế nào? Hiệu quả ra sao, tài sản đảm bảo cho khoản huy động TPDN là gì, pháp lý ra sao? Xử lý thế nào nếu doanh nghiệp không trả nợ?…

Ngoài ra, cũng cần xác định rõ vai trò của các tổ chức trung gian tham gia vào chu trình phát hành trái phiếu - đầu tư với tư cách tư vấn, trung gian thanh toán, trung tâm phân phối, trung tâm lưu ký, đại lý quản lý tài sản, công ty quản lý quỹ quản lý ủy thác đầu tư…. Để đảm bảo các thông tin được công bố chính xác, tin cậy, cần có vai trò trách nhiệm giám sát, kiểm tra xác nhận thông tin của cơ quan quản lý hoặc các đơn vị chuyên nghiệp như công ty xếp hạng tín nhiệm, cơ quan kiểm toán, cơ quan thuế…

Cần Chứng khoán hóa (securitization) vốn trung – dài hạn. Thuật ngữ này chỉ các nghiệp vụ chuyển hóa các món nợ, các tài sản tài chính thành các chứng khoán nợ tiêu chuẩn (đóng gói khoản vay, gắn tài sản đảm bảo, chia nhỏ) và đưa vào giao dịch thuận tiện trên thị trường thứ cấp. Cụ thể là: các khoản vay dài hạn ngân hàng cho vay mua nhà, đầu tư dài hạn; các trái phiếu có tài sản bảo đảm sau khi dự án có đầy đủ pháp lý và TSBĐ… sẽ được đóng gói, gắn với giá trị tài sản và chuyển thành các gói trái phiếu có TSBĐ để giao dịch trên thị trường thứ cấp. Các nhà đầu tư là tổ chức cá nhân trong nước và nước ngoài sẽ mua bán/bán giao dịch các chứng khoán này.

Xin lấy ví dụ nhỏ về các khoản vay mua nhà ở Nhật Bản sau đây: các khoản vay mua nhà ban đầu được cho vay từ nguồn vốn hỗ trợ nhà Nhật Bản thường có kỳ hạn 30-35 năm. Ngay khi các khoản vay này có đầy đủ giấy tờ pháp lý, đặc biệt là văn bản định giá bất động sản của cơ quan được Chính phủ ủy quyền: khoản vay được chuyển thành trái phiếu có tài sản bảo đảm và đưa lên giao dịch trên thị trường thứ cấp nơi thu hút mọi nhà đầu tư, kể cả các nhà đầu tư lớn quốc tế.

Như vậy, với việc chứng khoán hóa này, ngân hàng cho vay ban đầu không phải duy trì khoản vay dài hạn, quay vòng được nguồn vốn. Người đi vay vốn có lịch trả nợ phù hợp không đổi và khoản vay trở thành một tài sản thanh khoản rất cao, vì giao dịch hàng ngày trên thị trường.

Xin cảm ơn ông!

- Cùng chuyên mục

Tập đoàn KIDO hoãn trả cổ tức do kinh tế khó khăn

Tập đoàn KIDO hoãn trả cổ tức năm 2024 tỷ lệ 14% do ưu tiên dòng tiền phục vụ kế hoạch hoạt động sản xuất kinh doanh cho quý IV/2025 và quý I/2026.

Tài chính - 21/12/2025 06:45

Đề xuất quy định mới về phát hành trái phiếu doanh nghiệp riêng lẻ

Bộ Tài chính cho rằng, cần có quy định mới để chuẩn hóa, nâng cao hơn nữa trách nhiệm của tổ chức phát hành, tổ chức, cá nhân tham gia vào quá trình phát hành trái phiếu doanh nghiệp riêng lẻ.

Tài chính - 20/12/2025 17:34

Petrosetco ước lãi sau thuế 322 tỷ đồng năm 2025

Lãnh đạo Petrosetco cho biết cả 4 mảng kinh doanh đều mang lại kết quả khả quan năm 2025, đặc biệt là mảng dịch phụ phân phối. Lợi nhuận sau thuế vượt 32% kế hoạch năm.

Tài chính - 20/12/2025 09:08

Nhóm cổ phiếu 'họ FLC' bị huỷ tư cách đại chúng

FLC và FLC Faros là hai doanh nghiệp tiếp theo trong hệ sinh thái của Tập đoàn FLC bị UBCKNN huỷ tư cách đại chúng.

Tài chính - 19/12/2025 18:16

VN-Index lấy lại mốc 1.700 điểm, DGC khớp lệnh kỷ lục

Nhóm Vingroup ghi nhận phiên giao dịch tích cực, cả 4 mã chứng khoán đều tăng trên 4%, riêng VHM tăng trần. Đây là động lực lớn giúp VN-Index lấy lại mốc 1.700 điểm.

Tài chính - 19/12/2025 15:32

Cầu bắt đáy xuất hiện, thanh khoản DGC tăng đột biến

Cầu bắt đáy gia nhập mạnh mẽ đã có lúc kéo DGC lên sát mức giá trần, tuy vậy áp lực bán đã đẩy DGC chốt phiên giảm 6,3% so với mức tham chiếu. Đây là phiên giảm mạnh thứ tư liên tiếp của cổ phiếu này.

Tài chính - 19/12/2025 15:29

Chứng khoán Việt Nam sắp mở cơ chế môi giới toàn cầu theo chuẩn FTSE

UBCKNN đang hoàn thiện khung pháp lý, đảm bảo thuận lợi trong giao dịch của nhà đầu tư nước ngoài như đề xuất của FTSE.

Tài chính - 19/12/2025 10:48

Thấy gì từ sự 'im lặng' của Tập đoàn Hóa chất Đức Giang

Cổ phiếu DGC giảm sàn trong 3 phiên liên tiếp cùng lực bán mạnh, gây thiệt hại lớn cho nhà đầu tư nhưng Tập đoàn Hóa chất Đức Giang vẫn giữ im lặng tuyệt đối.

Tài chính - 19/12/2025 10:28

Bài toán vận hành và giám sát thị trường tài sản số

Thị trường tài sản số tại Việt Nam hiện có khoảng 17–18 triệu người dùng (tương đương gần 20% dân số), nằm trong nhóm 5 quốc gia có tỷ lệ ứng dụng tài sản số cao nhất thế giới.

Tài chính - 19/12/2025 06:45

Dòng tiền đổ về hoạt động đấu giá

Vào 2 tháng cuối năm, không chỉ ngày càng nhiều phiên đấu giá thoái vốn Nhà nước thành công, thu về hàng nghìn tỷ mà cổ phiếu đấu giá cũng được dòng tiền ưu ái tìm đến.

Tài chính - 19/12/2025 06:45

Thủ tướng yêu cầu báo cáo việc lập sàn vàng quốc gia trước 20/12

Thủ tướng yêu cầu Ngân hàng Nhà nước báo cáo Chính phủ về việc lập sàn giao dịch vàng quốc gia trước 20/12/2025.

Tài chính - 18/12/2025 18:19

Loạt công ty chứng khoán cắt, hạ margin với nhóm cổ phiếu DGC

Cổ phiếu DGC bị bán tháo 3 phiên liên tiếp. Một số CTCK đã đưa ra động thái liên quan đến cấp margin cho cổ phiếu thuộc hệ sinh thái Hóa chất Đức Giang.

Tài chính - 18/12/2025 17:57

Diễn biến ngày càng đáng ngại của cổ phiếu DGC

Cổ phiếu DGC có phiên giảm sàn thứ 3 liên tiếp xuống vùng 74.900 đồng/cp. Lực lượng bắt đáy giảm mạnh so với 2 phiên trước trong khi lực bán sàn ngày càng mạnh.

Tài chính - 18/12/2025 13:25

UBND TP. Hà Nội thu về hơn 1.300 tỷ đồng từ thương vụ Giày Thượng Đình

2 nhà đầu tư cá nhân sẽ chi gần 1.380 tỷ đồng mua toàn bộ cổ phần CTCP Giày Thượng Đình (UPCoM: GTD) do UBND TP. Hà Nội sở hữu.

Tài chính - 18/12/2025 07:35

Vàng ‘sốt’ trở lại, một cổ phiếu vàng được loạt CTCK khuyến nghị mua

Giảm giá mạnh trong quý đầu năm nhưng cổ phiếu PNJ đã phục hồi rất tốt kể từ sau biến cố thuế quan. Một loạt CTCK đưa ra khuyến nghị mua PNJ trong tháng 12.

Tài chính - 18/12/2025 06:38

Duy trì chính sách tiền tệ 'nới lỏng thận trọng' để hỗ trợ tăng trưởng kinh tế

Theo khuyến nghị chuyên gia, để có thể thực hiện đồng thời vừa đảm bảo kiểm soát lạm phát, bình ổn tỷ giá, vừa hỗ trợ tăng trưởng kinh tế cao, NHNN nên tiếp tục duy trì chính sách tiền tệ “nới lỏng thận trọng”.

Tài chính - 18/12/2025 06:36

- Đọc nhiều

Đáng đọc

- Đáng đọc

Lập 'Quỹ tái thiết miền Trung', tại sao không?

Sự kiện - Update 2 week ago

Gần 1 tỷ USD trái phiếu 'chảy về' một Group

Tài chính - Update 1 month ago

'Cơn sốt' vàng bao giờ chấm dứt?

Thị trường - 1 month