Yuanta Việt Nam: VN-Index có thể lên 1.898 điểm năm nay

Ông Nguyễn Thế Minh – Giám đốc Phân tích CTCP Chứng khoán Yuanta Việt Nam, kỳ vọng nhóm cổ phiếu ngân hàng và bất động sản sẽ thay thế nhau dẫn dắt đà tăng trưởng của thị trường chứng khoán năm 2022. Ngoài ra, lĩnh vực tiêu dùng cũng được dự báo tăng trưởng mạnh.

Ông Nguyễn Thế Minh – Giám đốc Phân tích CTCP Chứng khoán Yuanta Việt Nam. Ảnh: Trọng Hiếu

Sáng 15/3 tại Hà Nội, Tạp chí Nhà đầu tư/ Tạp chí điện tử Nhadautu.vn tổ chức toạ đàm "Nhận diện cơ hội thị trường chứng khoán năm 2022" nhằm mang tới không gian thảo luận, trao đổi và làm rõ hơn các cơ hội đầu tư, cũng như chỉ ra những rủi ro và đề xuất giải pháp tháo gỡ rào cản nhằm thúc đẩy thị trường chứng khoán phát triển bền vững.

Ông Nguyễn Thế Minh – Giám đốc Phân tích CTCP Chứng khoán Yuanta Việt Nam đánh giá, thị trường chứng khoán có thể sẽ tiếp tục tăng trong năm 2022 nhờ vào (1) nền tảng cơ bản vững chắc của thị trường (tăng trưởng lợi nhuận), (2) điều kiện thanh khoản dồi dào (lãi suất tiếp tục duy trì ở mức thấp), và (3) tâm lý tích cực của các nhà đầu tư trong nước (số lượng tài khoản chứng khoán mở mới tiếp tục tăng cao kỷ lục).

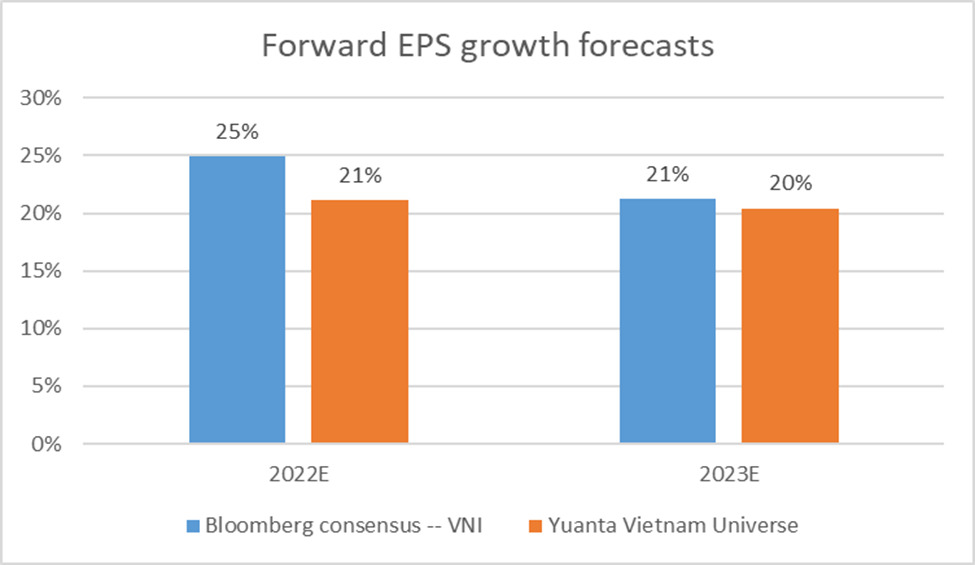

(1) Tăng trưởng lợi nhuận chính là động lực cơ bản trọng yếu. Theo Bloomberg, các bên dự báo tăng trưởng EPS năm 2022 của VN-Index là 25% so với năm 2021 và dự báo của Yuanta Việt Nam là 21%. Như vậy, các doanh nghiệp niêm yết có thể lấy lại dà tăng trưởng trong năm 2022 với mức tăng trưởng nền thấp trong năm 2021.

Tất nhiên, kết quả thực tế sẽ còn phụ thuộc vào nhiều yếu tố khác không thể dự báo trước, chẳng hạn như việc ghi nhận doanh thu của các công ty phát triển bất động sản (BĐS) và quyết định trích lập dự phòng của các ngân hàng. Mặc dù để dự báo mức tăng trưởng so với cùng kỳ một cách chính xác là rất khó khăn, nhưng bức tranh tổng thể đối với tăng trưởng lợi nhuận là rất tích cực, tương ứng với kỳ vọng theo mô hình top-down (phương pháp đầu tư xem xét tình hình vì mô, rồi đánh giá các yếu tố thấp hơn) với tăng trưởng kinh tế là khá vững chắc trong nhiều năm tới.

Tăng trưởng lợi nhuận vừa là động lực, vừa là yếu tố rủi ro với thị trường chứng kháon. Các nhà đầu tư nên lưu ý rằng, dự báo của bên bán được thể hiện trong biểu đồ phía trên sẽ dễ bị điều chỉnh giảm đi đáng kể, trong trường hợp đó giá của các cổ phiếu có thể cũng sẽ giảm tương ứng.

Các yếu tố ngoại sinh như lạm phát trên toàn cầu, chính sách tiền tệ, và địa chính trị đều có thể ảnh hưởng đến kết quả kinh doanh của các nền kinh tế hướng tới hoạt động xuất khẩu, trong đó có Việt Nam.

Như đã được đề cập trước đó, tình hình COVID tại Việt Nam sẽ dần cải thiện trong năm 2022 và khi đó nền kinh tế sẽ tiếp tục phục hồi; đồng nghĩa với việc sẽ không có thêm đợt giãn cách nào được ban hành trên toàn quốc. Tuy nhiên, chúng ta vẫn không thể loại trừ khả năng này sẽ tiếp diễn. Tâm lý của người tiêu dùng đang phục hồi chậm hơn kỳ vọng; sự gián đoạn này có thể sẽ làm trì trệ khả năng phục hồi kỳ vọng của cầu tiêu dùng.

(2) Thanh khoản thị trường cũng sẽ duy trì ổn định. Lãi suất tiền gửi có thể vẫn ở mức thấp trong năm 2022 do chính sách tiền tệ vẫn còn nới lỏng và chủ yếu tập trung vào tính bền vững trước tác động tiêu cực của đại dịch.

Lãi suất tiền gửi ngân hàng nhà nước (NHNN) là lãi suất phi rủi ro trên thực tế đối với các nhà đầu tư cá nhân trong nước – những nhà đầu tư này ít có động lực mua trái phiếu chính phủ có mệnh giá là đồng VND với lãi suất thấp. Lãi suất tiền gửi ngân hàng thấp đồng nghĩa với chi phí cơ hội sẽ giảm đi khi phân bổ vốn đầu tư vào các lớp tài sản khác, và các kênh đầu tư thay thế của hầu hết các nhà đầu tư cá nhân chỉ giới hạn ở tài sản, kim loại quý (và đối với nhiều nhà đầu tư khác là tiền điện tử), và cổ phiếu niêm yết. Điều này khiến số lượng tài khoản mở mới và nhu cầu vay ký quỹ gia tăng nhanh chóng.

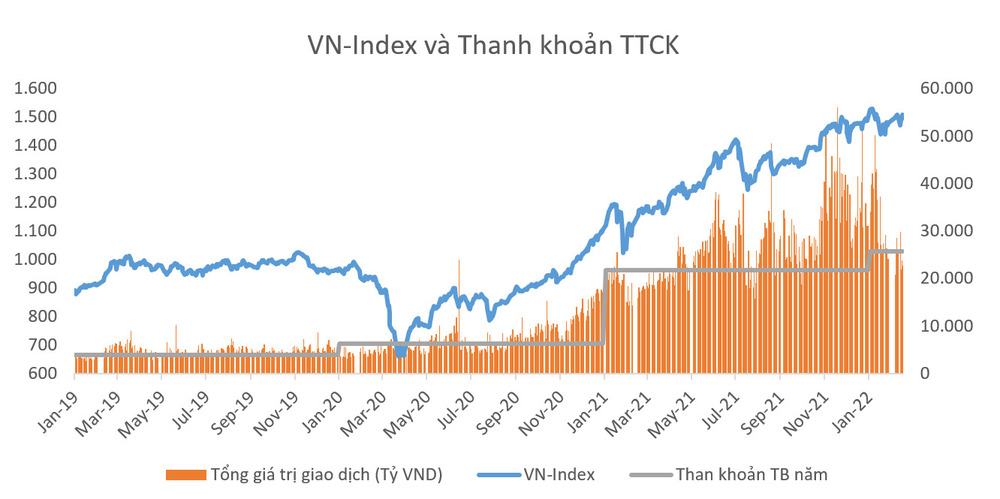

Đánh giá từ ông Nguyễn Thế Minh, thanh khoản thị trường tăng mạnh là một điểm sáng và đà tăng vẫn chưa kết thúc: Giá trị giao dịch bình quân tính theo ngày trong tháng 11 là 1.8 tỷ USD - một kỷ lục mới, giúp xác nhận sức mạnh động lượng của thị trường.

(3) Tâm lý của các nhà đầu tư cá nhân có thể vẫn sẽ tích cực đối với thị trường chứng khoán do giá cổ phiếu được kỳ vọng sẽ tăng cao hơn trong năm 2022.

Việc khối ngoại rút khỏi thị trường Việt Nam rõ ràng không gây tác động tiêu cực đến khẩu vị rủi ro của các nhà đầu tư Việt Nam. Các nhà đầu tư trong nước đã mở đến 1,5 triệu tài khoản giao dịch chứng khoán trong năm 2021. Con số này vẫn đang tiếp tục tăng trong những tháng gần đây. So sánh với mức thanh khoản thị trường cao kỷ lục trong tháng 12, hiện nay mức thanh khoản của thị trường khoán Việt Nam đã đạt mức cao trong khu vực (thấp hơn thị trường chứng khoán Thái Lan).

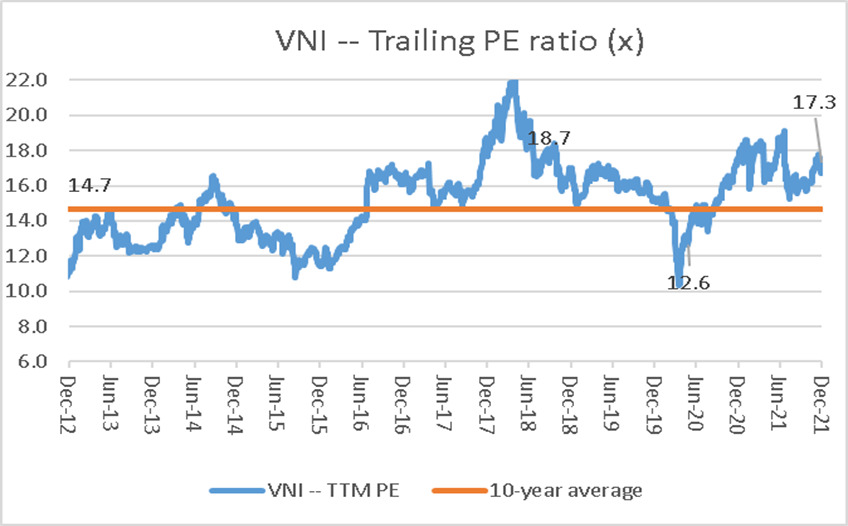

Mục tiêu của ông Nguyễn Thế Minh đặt ra cho VN-Index vào cuối năm 2022 là 1.898 điểm, tương ứng với mức tỷ suất sinh lời trong 12 tháng là 29%. Ông Nguyễn Thế Minh cho rằng đây là mức hợp lý khi xem xét đến những giả định tích cực về điều kiện thị trường (tức là mức tăng trưởng lợi nhuận, thanh khoản và tâm lý thị trường) đã được thảo luận ở phần trước đó.

Mục tiêu chỉ số này được tính toán thông qua phương pháp định giá P/E theo mô hình top-down đơn giản đã bao gồm dự báo lợi nhuận của các bên. Theo Bloomberg, các bên kỳ vọng tăng trưởng EPS năm 2022E sẽ đạt 25% và năm 2023E đạt 21%.

Như vậy, việc sử dụng P/E dự phóng như một chỉ báo định giá là một phương pháp hợp lý khi thiết lập mục tiêu cho chỉ số VN-Index. Mục tiêu chỉ số đạt 1.898 điểm vào tháng 12/2022 dựa trên tỷ lệ P/E dự báo 12T (tức P/E năm 2023) đạt 14,7x và P/E lũy kế (tức P/E năm 2022E) đạt 17,8x. Cả 2 tỷ lệ P/E này đều tương ứng với mức trung bình trong dài hạn của thị trường. Tỷ lệ PEG năm 2023E đạt 0,7x cũng có vẻ hợp lý, nếu không muốn nói là thận trọng.

Cơ hội đầu tư trong năm 2022 theo dự báo sẽ không quá dễ dàng, các chỉ số tiếp tục tăng nhưng cơ hội tìm kiếm lợi nhuận sẽ thấp hơn so với năm 2021 cho nên ông Nguyễn Thế Minh cho rằng yếu tố quyết định đến tăng trưởng tài khoản là việc lựa chọn cổ phiếu với hai yếu tố lọc phù hợp với giai đoạn lạm phát và lãi suất tăng trong năm 2022 là định giá thấp và duy trì tăng trưởng. Trong đó, ông Nguyễn Thế Minh kỳ vọng nhóm cổ phiếu ngân hàng và bất động sản được xem là hai nhóm ngành có thể thay thế nhau dẫn dắt đà tăng của thị trường trong năm 2022. Ngoài ra, ngành tiêu dùng dự báo sẽ tăng trưởng mạnh mẽ trong năm 2022 với mức nền thấp trong năm 2021.

Nhóm ngân hàng: Tỷ lệ nợ xấu mới hình thành sẽ đạt đỉnh trong năm 2022

Ở lĩnh vực ngân hàng, ông Nguyễn Thế Minh kỳ vọng tăng trưởng tín dụng dự báo sẽ mạnh mẽ hơn so với năm 2021, ở mức trên 14% khi các hoạt động kinh doanh bắt đầu gia tăng trở lại sau thời gian giãn cách xã hội.

NIM của các ngân hàng kỳ vọng sẽ ổn định trong năm 2022 sau khi đã tăng mạnh trong năm 2021 do chi phí huy động đã chạm đáy và xu hướng tăng trở lại kể từ cuối 2021, nhưng được bù đắp bởi (1) CASA cải thiện, (2) các chương trình giảm lãi suất cho vay không còn và (3) tỷ lệ cho vay KHCN cao hơn.

NIM của các ngân hàng thương mại cổ phần Nhà nước sẽ phục hồi nhanh sau 1 năm mà phải sử dụng một phần thu nhập lãi để hỗ trợ nền kinh tế vào năm 2021.

Bên cạnh đó, ông Minh đánh giá NHNN sẽ duy trì quan điểm chính sách tiền tệ phù hợp trong năm 2022, với lãi suất có thể sẽ biến động trong biên độ hẹp nếu không có áp lực lạm phát bất ngờ (CPI năm 2022 là 4%).

Ngoài ra, các ngan hàng cần tăng vốn để cải thiện bộ đệm vốn trong năm 2022 để duy trì tăng trưởng tín dụng trong khi vẫn đảm bảo các chỉ tiêu về an toàn vốn. Việc tăng vốn cho các NHTMCP vốn Nhà nước đang khá cấp thiết khi CTG và BID đang có hệ số CAR dưới 10%. Trong năm 2022, các ngân hàng như BID, VCB, MBB, VPB, OCB, LPB và SHB có thể thực hiện kế hoạch tăng vốn.

Tỷ lệ sở hữu của Nhà đầu tư nước ngoài tại một số NHTMCP tư nhân có thể thay đổi trong năm 2022 nhờ cam kết của Việt Nam với Liên minh châu Âu khi EVFTA có hiệu lực cho phép 2 tổ chức tín dụng Châu Âu được phép sở hữu tới 49% vốn điều lệ của 2 ngân hàng Việt Nam.

Đáng chú ý, ông Minh dự báo tỷ lệ nợ xấu mới hình thành sẽ đạt đỉnh trong năm 2022 vì Thông tư 14 hiện cho phép kéo dài thời gian trả nợ của các khoản vay tái cơ cấu đến ngày 30/6/2022. Các ngân hàng yếu kém và/hoặc các ngân hàng có bộ đệm trích lập dự phòng mỏng sẽ chịu nhiều rủi ro sau thời điểm này.

Nhóm bất động sản: Kỳ vọng lợi nhuận hồi phục trong năm 2022

Kết quả tài chính năm 2022 sẽ phụ thuộc vào các dự án được chào bán trong 6 tháng năm 2022. Yuanta Việt Nam ước tính giá trị của các sản phẩm thấp tầng sẽ chiếm phần lớn trong tổng lượng chào bán năm 2022. Sản phẩm thấp tầng thường sẽ được ghi nhận vào doanh thu trong vòng 12 tháng sau khi khởi công xây dựng. Ngoài ra, lợi nhuận từ việc thoái vốn các dự án có thể sẽ đóng góp một phần lớn vào lợi nhuận năm 2022.

Ông Minh nhận định, luận điểm đầu tư nhóm bất động sản sẽ tập trung vào sức khỏe tài chính mạnh và danh mục quỹ đất sở hữu các dự án có tiềm năng cao

“Tôi vẫn duy trì thiên hướng thận trọng và ưa thích các công ty có nền tảng cơ bản chất lượng trong bối cảnh tình hình tinh kế còn chưa ổn định dưới tác động của COVID. Tuy nhiên, trong trường hợp các hạn chế đi lại không còn được áp dụng trên diện rộng, các công ty phát triển BĐS sẽ nắm giữ một vị thế tốt để có thể dẫn dắt thị trường tăng cao hơn trong năm 2022”, ông Minh đánh giá.

Nhóm tiêu dùng: Tâm lý của người tiêu dùng sẽ cải thiện trong năm 2022

Ông Nguyễn Thế Minh kỳ vọng cầu tiêu dùng sẽ tăng trở lại trong năm 2022. Nền kinh tế Việt Nam đang dần mở cửa trở lại sau khi bị gián đoạn bởi làn sóng COVID bùng nổ hồi quý III/2021, quá trình này được hỗ trợ bởi công tác tiêm chủng vaccine trên diện rộng trong thời gian gần đây và trong thời gian sắp tới.

“Do đó, chúng tôi kỳ vọng tiêu dùng sẽ phục hồi mạnh trong năm 2022. Fitch Solutions dự báo cầu tiêu dùng sẽ tăng trưởng trở lại tương tự như xu hướng trước đó với mức tăng trưởng ước tính là 5,7% so với năm 2021, đạt 92,7 tỷ USD. Các dự báo này có thể quá thận trọng, nhưng cả 2 trường hợp này đều kỳ vọng sự cải thiện vượt trội từ mức giảm -8,7% của doanh thu bán lẻ trong 11 tháng năm 2021”, ông Minh nói.

Ngành tiêu dùng sẽ tăng trưởng mạnh nhờ vào tầng lớp trung lưu đang ngày càng phát triển tại Việt Nam. Đây là một câu chuyện dài hạn đến nay hoàn toàn vẫn chưa bị COVID tác động. Việt Nam vẫn là một thị trường tiêu dùng tiềm năng tại Châu Á. Đến năm 2030, tầng lớp tiêu dùng – là những cá nhân có sức mua ngang giá ít nhất 11 USD/ngày – sẽ chiếm khoảng 75% dân số cả nước, hiện nay là 40%. Nghĩa là sẽ có thêm 36 triệu dân gia nhập vào tầng lớp tiêu dùng trong thập kỷ tới.

Chưa kể, thương mại điện tử vẫn còn dư địa tăng trưởng tại Việt Nam, với gần 60% dân số năm 2020 là người dùng internet, tỷ lệ này sẽ tăng cao hơn trong thập kỷ tới, theo McKinsey. Đến năm 2030, thế hệ kỹ thuật số “Gen Z” và “Millenials” (những người sinh từ năm 1980 – 2012) được kỳ vọng sẽ chiếm khoảng 40% hoạt động tiêu dùng trên cả nước. Điều này phù hợp với sự xuất hiện của các nền tảng thương mại điện tử như Tiki, Lazada và Shopee.

Trong dài hạn, Yuanta Việt Nam có quan điểm tích cực đối với các doanh nghiệp có kinh doanh online trong nước, vốn đã và đang hoạt động rất tốt.

- Cùng chuyên mục

Vào hàng thế nào khi VN-Index ‘bay’ gần 100 điểm?

Thị trường giảm là cơ hội do xu hướng tăng trung, dài hạn không thay đổi. Tuy nhiên, xuống tiền khi nào và giải ngân ra sao thì nhà đầu tư cần quan sát kỹ.

Tài chính - 20/10/2025 15:59

Thanh tra Chính phủ kết luận gì về trái phiếu Signo Land?

Thanh tra Chính phủ kết luận Signo Land có dấu hiệu vi phạm về tính chính xác, trung thực, đầy đủ của hồ sơ chào bán trái phiếu doanh nghiệp và thông tin công bố theo quy định tại Nghị định số 153 với nội dung tài sản bảo đảm.

Tài chính - 20/10/2025 09:59

Chiến lược thận trọng của Vietinbank Securities

Sau khi "thắng lớn" với các khoản đầu tư tại VSC, VIX, VPB, BCTC quý III/2025 của Vietinbank Securities cho thấy chiến lược an toàn khi đẩy mạnh nắm giữ chứng chỉ tiền gửi, tiền gửi có kỳ hạn, và giảm tỷ trọng cổ phiếu. Tuy vậy, danh mục tự doanh của công ty vẫn rất hứa hẹn khi sở hữu những mã đã có mức tăng hàng chục phần trăm trong tháng 10.

Tài chính - 20/10/2025 07:00

Từ kết luận Thanh tra Chính phủ, nhìn lại lô trái phiếu nghìn tỷ của Phúc Long Vân

Phúc Long Vân trước đây là thành viên Phúc Khang Group. Tập đoàn của vợ chồng doanh nhân Trần Tam - Lưu Thị Thanh Mẫu từng hoạt động tích cực trên thị trường trái phiếu doanh nghiệp giai đoạn 2019-2020.

Tài chính - 20/10/2025 07:00

Khi cổ tức là 'thước đo' chất lượng cổ phiếu

Các chuyên gia của Công ty Chứng Khoán Yuanta Việt Nam cho rằng, nhóm cổ phiếu có mức chi trả cổ tức cao phù hợp với các nhà đầu tư cá nhân có chiến lược dài hạn, muốn tiết kiệm chi phí và thời gian.

Tài chính - 19/10/2025 17:03

Chứng khoán Vietcap muốn tăng vốn và 'tấn công' ra nước ngoài

HĐQT Chứng khoán Vietcap trình chào bán riêng lẻ tối đa 127,5 triệu cổ phiếu tăng vốn. Công ty huy động tiền để bổ sung vốn hoạt động cho vay và tự doanh.

Tài chính - 19/10/2025 16:13

Cổ phiếu ngành xây dựng 'thắp lửa' thị trường cuối năm

Theo các chuyên gia, dòng vốn đầu tư nước ngoài (FDI) vào Việt Nam cao kỷ lục, tỷ lệ giải ngân vốn đầu tư công mạnh mẽ cùng chi phí nguyên vật liệu ổn định, khiến cổ phiếu ngành xây dựng hưởng lợi, bứt phá vào dịp cuối năm.

Tài chính - 19/10/2025 06:45

CEO người Úc bị tạm giam, hy vọng phục hồi của NSH Petro bị dập tắt

Tổng Giám đốc người Úc của NSH Petro bị tố giác lừa đảo khi cung cấp thông tin sẽ tài trợ số tiền lớn cho các công ty để chiếm đoạt khoản phí lên tới 4,9 triệu USD.

Tài chính - 18/10/2025 15:13

VietinBank triển khai chia cổ tức tỷ lệ 44,64%

Cổ đông VietinBank sắp được nhận cổ tức cổ phiếu tỷ lệ 44,64% từ lợi nhuận tích lũy 2009 – 2016, năm 2021 và 2022. Vốn điều lệ nhà băng tăng lên 77.671 tỷ.

Tài chính - 18/10/2025 10:06

Thấy gì từ cam kết đầu tư 100 triệu USD vào công nghệ của Chứng khoán VPS?

Trong bối cảnh thị trường chứng khoán Việt Nam đang bước vào giai đoạn phát triển mới, cam kết đầu tư hơn 100 triệu USD vào công nghệ của Chứng khoán VPS không chỉ là bước đi củng cố vị thế dẫn đầu, mà còn mở ra hướng đi mới với trọng tâm vào AI, blockchain và tài sản số.

Tài chính - 18/10/2025 07:00

VietinBank Securities vượt gấp đôi kế hoạch lãi cả năm

Trong 9 tháng đầu năm 2025, VietinBank Securities lãi trước thuế gần 688 tỷ đồng, vượt 124,6% so với kế hoạch lãi cả năm được ĐHĐCĐ thông qua.

Tài chính - 17/10/2025 16:29

Loạt giải pháp hút tiền từ ngân hàng, bảo hiểm, quỹ hưu trí vào TTCK

Hàng loạt giải pháp phát triển TTCK đang được UBCKNN nghiên cứu, trong đó có việc phát triển quỹ đầu tư, khuyến khích ngân hàng, bảo hiểm, quỹ hưu trí tham gia vào TTCK.

Tài chính - 17/10/2025 15:27

Chứng khoán Rồng Việt lãi kỷ lục, sắp chào bán cổ phiếu riêng lẻ

Quy mô vốn còn khiêm tốn, Rồng Việt đang triển khai chào bán cổ phiếu riêng lẻ và phát hành trái phiếu lãi suất 8%/năm để nâng cao năng lực hoạt động.

Tài chính - 17/10/2025 14:20

[E] Nâng hạng chứng khoán: Động lực để chinh phục những tiêu chuẩn cao hơn

Ông Nguyễn Thế Minh kỳ vọng việc lọt vào rổ chỉ số thị trường mới nổi thứ cấp sẽ là động lực quan trọng để thị trường chứng khoán Việt Nam hướng tới những tiêu chuẩn nâng hạng cao hơn.

Tài chính - 17/10/2025 11:02

Lãnh đạo UBCKNN đề xuất triển khai sớm phái sinh và ETF vàng

Ông Bùi Hoàng Hải, Phó Chủ tịch Ủy ban Chứng khoán Nhà nước (Bộ Tài chính), cho rằng thị trường vàng Việt Nam có hai sản phẩm có thể triển khai sớm. Đó là, phái sinh vàng, giúp doanh nghiệp phòng ngừa rủi ro biến động giá và đáp ứng nhu cầu đầu cơ hợp pháp; và chứng chỉ quỹ hoán đổi danh mục (ETF) vàng, phục vụ nhu cầu tích trữ an toàn của người dân.

Tài chính - 16/10/2025 23:10

UBCKNN giới thiệu Sổ tay Công bố thông tin Trái phiếu xanh

Ngày 13/10/2025, tại Hà Nội, Ủy ban Chứng khoán Nhà nước (UBCKNN) phối hợp Đại sứ quán Anh tổ chức Hội thảo giới thiệu Sổ tay Công bố thông tin Trái phiếu xanh.

Tài chính - 16/10/2025 23:05

- Đọc nhiều

-

1

[E] Nâng hạng chứng khoán: Động lực để chinh phục những tiêu chuẩn cao hơn

-

2

Khi cổ tức là 'thước đo' chất lượng cổ phiếu

-

3

Nhà đầu tư cần thay đổi tư duy khi đầu tư cổ phiếu

-

4

Thấy gì từ cam kết đầu tư 100 triệu USD vào công nghệ của Chứng khoán VPS?

-

5

Bí Thư Thành ủy Đà Nẵng Lương Nguyễn Minh Triết làm Bí thư Tỉnh ủy Đắk Lắk

Đáng đọc

- Đáng đọc

Nhóm vật liệu xây dựng nào sẽ phục hồi rõ nét hơn dịp cuối năm?

Thị trường - Update 14 h ago

Tổng Bí thư Tô Lâm: ‘Nói ít - làm nhiều -quyết liệt - hiệu quả’

Sự kiện - Update 1 week ago

Thủ tướng: Cần truyền cảm hứng cho doanh nhân cống hiến vì đất nước

Sự kiện - Update 5 month ago

![[E] Nâng hạng chứng khoán: Động lực để chinh phục những tiêu chuẩn cao hơn](https://t.ex-cdn.com/nhadautu.vn/256w/files/news/2025/10/17/screenshot-2025-10-17-at-111647am-1117.png)