Tìm động lực thúc đẩy M&A trong lĩnh vực công nghệ số

Thị trường công nghệ số có nhiều tiềm năng với hoạt động M&A nhưng để khiến hoạt động M&A công nghệ tăng trưởng mạnh ở Việt Nam, cần có sự kết hợp của nhiều yếu tố về thị trường, thời gian và sự trưởng thành của các doanh nghiệp công nghệ.

Ảnh minh họa. Nguồn Internet

Sáng 11/1/2022 tại Hà Nội, Tạp chí Nhà đầu tư/Nhadautu.vn kết hợp cùng NovaGroup tổ chức Hội thảo "Chuyển đổi số và xu hướng M&A trong lĩnh vực công nghệ năm 2022”.

Nhadautu.vn xin giới thiệu tham luận của PGS-TS. Nguyễn Việt Khôi, Viện trưởng Viện Giáo dục Kỹ năng và Trí tuệ Sáng tạo, Trường Đại học Kinh tế - ĐH Quốc gia Hà Nội:

Bối cảnh đại dịch COVID-19 gây những biến đổi khó lường, ảnh hưởng tới nền kinh tế toàn cầu nói chung và Việt Nam nói riêng. Việc vận hành theo cơ chế bình thường mới dẫn tới sự cạnh tranh ngày càng khốc liệt giữa các doanh nghiệp. Đứng trước tình hình đó, một phần các doanh nghiệp công nghệ và doanh nghiệp chuyển đổi số tại Việt Nam lựa chọn giải pháp sáp nhập "Mergers' và mua lại "Acquisitions" để đạt được mục tiêu tăng trưởng và sự phát triển lâu dài.

M&A là tên gọi phổ biến của hai hình thức hoạt động sáp nhập (mergers) và mua lại (acquisitions) hoặc "hợp tác và thâu tóm". Trong đó, hoạt động sáp nhập "mergers" xảy ra khi hai hay nhiều doanh nghiệp hợp tác, sáp nhập lại thành một pháp nhân mới, một doanh nghiệp đại diện, thay vì hoạt động riêng lẻ. Một ví dụ của hoạt động này là thương vụ hợp nhất, hoán đổi cổ phần giữa công ty VinCommerce (bán lẻ) & công ty VinEco (nông nghiệp) với Masan Consumer để thành lập tập đoàn bán lẻ mới.

Sáp nhập có ba loại hình thức: Sáp nhập theo chiều dọc (Vertical merger) - hợp tác, sáp nhập giữa hai công ty cùng nằm trong một chuỗi cung ứng, ví dụ thương vụ M&A của công ty Kinh Đô với hãng kem Wall’s của tập đoàn Unilever năm 2003 đã giúp cho công ty này chiếm được thị phần kem lớn ở thị trường Việt Nam; Sáp nhập theo chiều ngang (Horizontal merger) là hình thức sáp nhập, hợp tác giữa hai công ty trong cùng một lĩnh vực, ví dụ sáp nhập giữa ba ngân hàng SCB,Tin Nghia Bank, Ficombank năm 2012; Sáp nhập tổ hợp (Conglomerate merger) là hình thức sáp nhập giữa các công ty không liên quan đến nhau. Ngược lại, hoạt động mua lại là hành động của một công ty mua lại cổ phần, tài sản của công ty khác nhằm thâu tóm, chiếm quyền kiểm soát của công ty đó và không tạo ra một pháp nhân mới. Mua lại có hai hình thức: mua lại cổ phiếu (Acquisition of Shares) hoặc mua lại tài sản/nợ của công ty khác.

Tuy hai hình thức này có sự khác nhau, song chúng đều có điểm chung là tạo nên sự cộng hưởng, tạo ra giá trị lớn hơn so với giá trị từng bên riêng lẻ. Khi kết quả thương vụ tạo nên giá trị, tăng trưởng cao hơn so với tình trạng ban đầu của các công ty tham gia thương vụ, đây là dấu hiệu một thương vụ M&A thành công. Nói cách khác, khi tham gia một thương vụ M&A, các công ty đều nhắm tới giá trị cộng hưởng (synergies) mà thương vụ này mang lại như cải thiện tài chính, giảm chi phí, mở rộng thị phần, tăng doanh thu và tăng trưởng.

Những năm gần đây, những thương vụ M&A tại Việt Nam ngày càng rầm rộ với những cái tên nổi trội như Masan, VinGroup, VinaMilk,....Đặc biệt hoạt động này đã thu hút 8,8 tỉ USD bất chấp đại dịch Covid-19.

Thực trạng hoạt động M&A tại Việt Nam

Đi cùng với quá trình tái cơ cấu nền kinh tế và sự chủ động gia nhập thị trường quốc tế của Việt Nam, hoạt động M&A của các doanh nghiệp trong và ngoài nước ngày càng phát triển và gia tăng. Năm 2010, Việt Nam thành công gia nhập Hiệp định đối tác xuyên Thái Bình Dương tại hội nghị cấp cao APEC. Sau này, Mỹ tuyên bố rút lui khỏi TPP năm 2017, hiệp định đã đổi tên sang hiệp định CPTPP. Bằng việc ký kết hiệp định CPTPP, Việt Nam đạt được nhiều lợi ích về xuất khẩu, gia nhập chuỗi cung ứng toàn cầu, thể chế, việc làm và thu nhập (CPTPP 2020).

Điều này đã tạo điều kiện cho các doanh nghiệp Việt Nam được gia nhập một sân chơi lớn với quy mô thị trường của các nước tham gia lên tới 13.5% GDP toàn cầu, cùng với đó là thị trường gần 600 triệu dân và học hỏi kinh nghiệm thực tiễn, ứng dụng công nghệ tiên tiến từ các doanh nghiệp nước ngoài (Phan 2018).

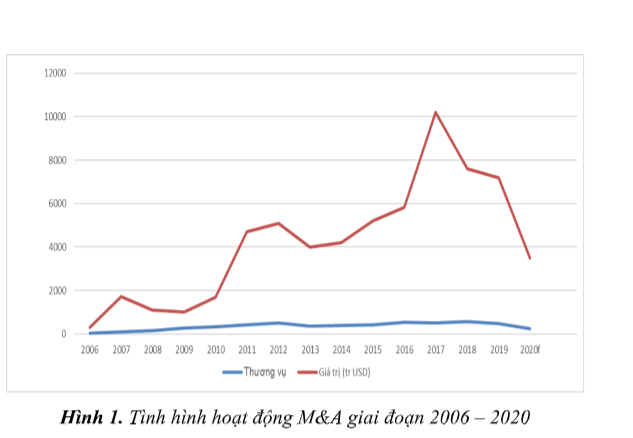

M&A là một trong những phương pháp hữu hiệu giúp doanh nghiệp Việt Nam cạnh tranh với các doanh nghiệp khác trên sân chơi CPTPP. Theo đó quy mô và số thương vụ M&A Việt Nam ngày càng gia tăng, từ mốc 1,08 tỷ USD năm 2009, vào năm 2021, Việt Nam đã thu hút 8,8 tỷ USD bất chấp tình hình căng thẳng đại dịch Covid-19. Đồng thời năm 2021 cũng đánh dấu sự trở lại của M&A Việt Nam sau khi giảm mạnh 51,3% do tác động của Covid-19 (FIA 2021).

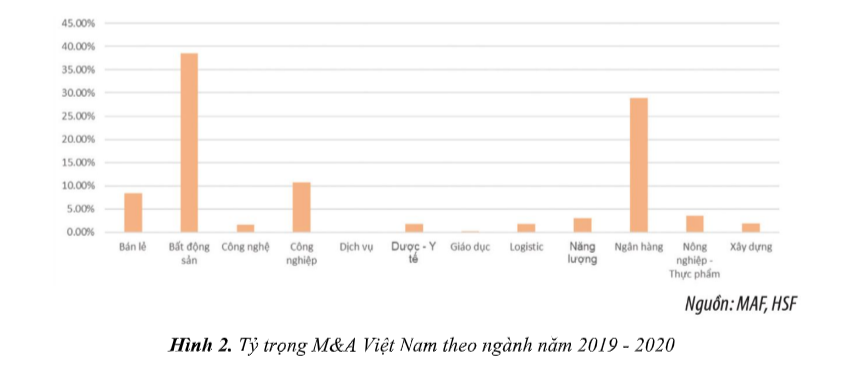

Các ngành bán lẻ, bất động sản, nông nghiệp tiếp tục chiếm tỷ trọng lớn về giá trị các thương vụ M&A tại Việt Nam. Ngành ngân hàng dần trở nên ổn định sau các thương vụ tái cơ cấu, sáp nhập và có xu hướng đầu tư vào các ngành bán lẻ, tài chính tiêu dùng. Bên cạnh đó, lĩnh vực dược phẩm, công nghệ, năng lượng và giáo dục được kỳ vọng sẽ tăng trưởng và đóng góp cho hoạt động M&A Việt Nam trong thời gian tới (MAF Research 2020).

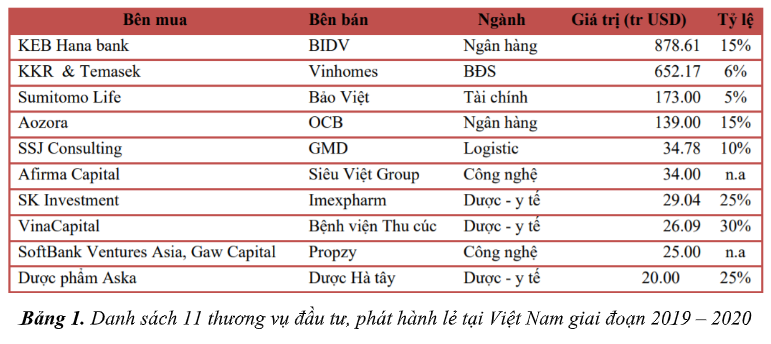

Theo danh sách 50 thương vụ đầu tư và M&A Việt Nam giai đoạn 2019 - 2020, tổng giá trị của các thương vụ đạt mức 4,3 tỷ USD với quy mô trung bình mỗi vụ 86,9 triệu USD(MAF Research 2020).

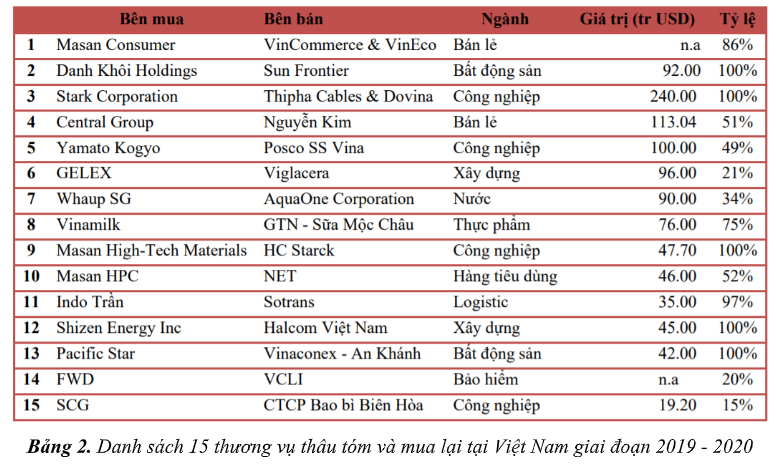

Trong danh sách 15 thương vụ thâu tóm với giá trị cao, Việt Nam là người mua tích cực với những đại diện tên Masan, Vinamilk, Gelex, Thaco,...với tổng giá trị các thương vụ chiếm tới 37,52% tổng giá trị các thương vụ M&A. Bên cạnh đó thương vụ M&A từ các nhà đầu tư nước ngoài gồm Hàn Quốc, Nhật Bản, Thái Lan, và Singapore lần lượt chiếm 21,64%, 12,73%, 10,73%, 9,85% tổng giá trị thương vụ (Van & Lan 2020). Ba thương vụ đầu tư, phát hành lẻ giá trị nhất là thương vụ giữa KEB Hana Bank (Hàn Quốc) và BIDV (Việt Nam) khi hai bên ký kết thỏa thuận hợp tác chiến lược, thương vụ Temasek (Singapore) mua lại 200 triệu cổ phần của VinHomes, và Sumitomo Life (Nhật Bản) đầu tư 143 triệu USD mua 41 triệu cổ phẩn của Bảo Việt.

Bên cạnh đó, ba thương vụ thâu tóm và mua lại giá trị nhất là thương vụ giữa hai ông lớn Việt Nam: Masan Consumer và VinCommerce & VinEco, DanhKhôi Holdings mua lại quyền sở hữu Sun Frontier, và Stark Corporation mua lại Thipha Cables & Dovina (MAF Research & CMAC Institute 2020). Về tổng số thương vụ M&A, tuy doanh nghiệp trong nước chiếm trên 60% và chiếm 1/3 tổng giá trị các thương vụ, nhưng thị trường vẫn được dẫn dắt bởi các nhà đầu tư nước ngoài (Nhật Bản, Hàn, Thái Lan và Singapore).

Cơ hội cho hoạt động M&A tại Việt Nam

Thứ nhất, trong khi thế giới có mức tăng trưởng GDP âm do ảnh hưởng của Covid-19, GDP Việt Nam có mức tăng trưởng dương. Cụ thể, trong năm vừa qua, GDP quý I tăng 4,72%, quý II tiếp tục tăng lên tới 6,73%, quý III giảm mạnh 6,02% và quý IV khởi sắc tăng trưởng dương 5,22%. Việc chính phủ ban hành kịp thời nghị quyết 128/NQ-CP đã góp phần thúc đẩy thị trường, khôi phục sản xuất, tạo thêm niềm tin cho doanh nghiệp.

Theo đó, GDP 2021 tăng trưởng 2,58% so với cùng kỳ năm ngoái là sự thành công trong việc phòng chống dịch, tiếp tục hoạt động kinh doanh cùng với các gói hỗ trợ từ Nhà Nước (MOIT 2021). Thứ hai, Việt Nam đang ngày càng tiến sâu hơn và hội nhập thị trường quốc tế, mở rộng đầu tư nước ngoài. Cụ thể, thực hiện tham gia cộng đồng kinh tế ASEAN (AEC) và tham gia ký kết hiệp định thương mại FTA mới, CPTPP.

Đặc biệt, với 17 hiệp định FTA đang được thực hiện, đàm phán và thỏa thuận, Việt Nam trở thành dòng chảy trung tâm của thế giới, kết hợp với tham gia WTO đã thúc đẩy tăng trưởng GDP hơn 300% và tăng kim ngạch xuất nhập khẩu lên 350% (MOIT 2021). Tuy giá trị vốn FDI đầu tư vào ASEAN giảm 25% còn 137 tỷ USD, nhưng ASEAN vẫn là điểm đầu tư hấp dẫn đối với các nhà đầu tư nước ngoài khi chiếm tỷ trọng đầu tư lên tới 13,7% tổng vốn FDI toàn cầu (Công Thương 2021). Thứ ba, động lực M&A của Việt Nam đến từ các doanh nghiệp nước ngoài dần rút khỏi Trung Quốc để tránh những rủi ro, tác động mạnh đến từ chiến tranh thương mại Mỹ -Trung (Euromonitor) .

Theo đó, tỷ trọng các thương vụ ở các nhóm ngành bán lẻ, sản xuất hàng tiêu dùng, công nghiệp ngày càng gia tăng. Bên cạnh đó, sự xuất hiện của các start-up công nghệ với những giải pháp công nghệ trong đời sống, đáp ứng nhu cầu của người tiêu dùng như Tiki, Lazada, Shopee, Finhay đã góp phần làm tiền đề cho các thương vụ M&A công nghệ ở Việt Nam.

Thách thức hoạt động M&A tại Việt Nam

Mặc dù có nhiều cơ hội phát triển cho Việt Nam trong những năm tới, nhưng các nhà đầu tư nước ngoài và nội địa vẫn gặp một số khó khăn khi tiến hành các thương vụ M&A ở Việt Nam. Thứ nhất, về mặt pháp lý. Hiện nay hệ thống pháp lý của Việt Nam về đầu tư và M&A vẫn chưa được hoàn thiện, thậm chí chưa có một đạo luật riêng cho hoạt động M&A.

Cụ thể, khung pháp lý hiện tại chỉ đề cập tới việc xác nhận hình thức hoạt động M&A, và không có văn bản quy định, thủ tục rõ ràng gây khó khăn khi xác nhận giao dịch, vị thế mua-bán trong thương vụ và hậu quả quản lý sau khi mua. Điều này dẫn tới việc các nhà đầu tư trong và ngoài nước còn ngần ngại khi tham gia các hoạt động M&A tại Việt Nam.

Thứ hai, các doanh nghiệp Việt Nam vẫn chưa đủ sức cạnh tranh với các doanh nghiệp nước ngoài. Mặc dù giai đoạn 2019-2020 đánh dấu sự gia tăng tham gia hoạt động M&A của doanh nghiệp Việt Nam, song đa số doanh nghiệp ở Việt Nam nằm ở quy mô nhỏ và vừa, doanh nghiệp lớn (tiêu biểu như Masan, Vinamilk, VinGroup,...) chỉ chiếm tỷ trọng rất ít, trở thành một trong những nguyên nhân khiến hoạt động doanh nghiệp tại Việt Nam trở nên kém hấp dẫn hơn so với các doanh nghiệp khác. Bên cạnh đó, tiến trình cổ phần hóa và thoái vốn trong giai đoạn 2019 - 2020 không được diễn ra theo kế hoạch, cản trở sự tăng trưởng của giá trị M&A tại Việt Nam.

Thứ ba, tác động của Covid-19 ảnh hưởng nhiều đến hoạt động M&A. Cụ thể là, các doanh nghiệp bên mua cần điều chỉnh lại các chính sách đầu tư, mua bán và chiến lược, cân nhắc thận trọng hơn với hoạt động M&A; thẩm định chi tiết (Due Intelligence) không thể thực hiện do chính sách cách ly, dẫn tới nhiều thương vụ bị tạm dừng, hoãn do không thể thẩm định chi tiết và thực hiện thỏa thuận đôi bên; và khó khăn tài chính của bên mua.

Xu thế M&A trong lĩnh vực công nghệ, chuyển đổi số tại Việt Nam

Do ảnh hưởng của đại dịch COVID-19, người tiêu dùng đã ưu tiên sử dụng tới các ứng dụng, giải pháp công nghệ để đạt được mục đích, nhu cầu tiêu dùng của bản thân, dẫn tới sự tăng trưởng trong xu hướng tiêu dùng số - tiêu dùng trên các trang thương mại điện tử. Theo đó, việc chuyển đổi số đối với các doanh nghiệp truyền thống trở nên tất yếu để tiếp tục đứng vững trong đại dịch COVID-19. Cụ thể, kinh tế số Việt Nam trong thời gian qua không ngừng phát triển với ba thị trường chính là CNTT, viễn thông, thương mại điện tử cùng với hệ sinh thái khởi nghiệp được hình thành và phát triển mạnh sau với đề án 844 'Hỗ trợ hệ sinh thái khởi nghiệp đổi mới sáng tạo quốc gia đến năm 2025" (Techfest 2021).

Tiếp đó, năm 2021,Việt Nam ghi nhận có thêm 5.600 doanh nghiệp số với nguồn nhân lực gần 1 triệu, và ngành này có sự tăng trưởng lên 9% (Van 2021).

Kể từ khi đại dịch COVID-19 xảy ra, nhu cầu sử dụng dịch vụ số của người tiêu dùng Việt Nam tăng mạnh, tính đến tháng 6 năm 2021, số người sử dụng Internet tại Việt Nam tăng tới 70 triệu người dùng, trong đó 50% đã sử dụng thanh toán trực tuyến và 53% sử dụng ví điện tử. Từ đó dẫn tới nền kinh tế kỹ thuật số Việt Nam tăng trưởng đạt 21 tỷ USD trong năm 2021 và dự kiến tăng lên 57 tỷ USD trong năm 2025. Tăng trưởng mạnh mẽ về số người dùng kỹ thuật số cùng với thị trường công nghệ số khả quan đã góp phần giúp Việt Nam thu hút vốn đầu tư nước ngoài và gia tăng các thương vụ M&A công nghệ số.

Thị trường công nghệ số ở Việt Nam đang được các nhà đầu tư, doanh nghiệp nước ngoài đến từ Nhật Bản, Singapore, Nga quan tâm bằng việc rót vốn, hoặc mua lại toàn bộ doanh nghiệp. Việc mua bán, thâu tóm, sáp nhập các doanh nghiệp công nghệ số ở Việt Nam trong thời điểm này dựa trên nhu cầu mở rộng quy mô, uy tín và tăng cường nhân lực, tính chất và quy mô của các thương vụ này còn nhỏ, thân thiện, chưa đến giai đoạn thâu tóm đối thủ khắc nghiệt như hoạt động M&A quốc tế.

Trong thời gian gần đây, ngành công nghệ số và Fintech có những thương vụ đầu tư, thâu tóm với quy mô và giá trị thương vụ lớn, dự kiến xu thế đầu tư của các doanh nghiệp trong và ngoài nước vào lĩnh vực thương mại điện tử, công nghệ tài chính (Fintech), công nghệ bảo hiểm, công nghệ quản lý tài sản (ProperLand 2021). Trong số các thương vụ phải kể đến: Tập đoàn Sumitomo (Nhật Bản) trở thành nhà đầu tư chiến lược cho Tiki bằng việc đầu tư nắm giữ 30% cổ phần của công ty này. Foody.vn - trang tìm kiếm địa điểm ăn uống và đánh giá địa điểm nhận đầu tư từ quỹ CyberAgent Venture (Nhật Bản) GITP x Investments (Singapore) để xây dựng cộng đồng, làm nội dung và xây dựng ứng dụng.

Nhóm Mua và Cùng Mua sáp nhập. Hai bên đã ký thỏa thuận hợp tác. Theo đó,đôi bên sẽ được quản lý chung bởi của Công ty IDG Ventures Việt Nam và quỹ Rebate Networks để thúc đẩy việc khai thác thị trường; FPT mua lại 123mua.vn của công ty VNG để hiện thực hóa dịch vụ giao hàng toàn quốc, thanh toán tiền mặt, giao dịch đảm bảo với FPT; Công ty Thương Mại Nguyễn Kim mua lại Zalora Việt Nam để đẩy mạnh mảngthời trang cả offline và online; VinID thâu tóm nền tảng MonPay; Quỹ đầu tư toàn cầu Warburg Pincus rót vốn 100 triệu USD cho MoMo; Công ty Công nghệ Việt Nam (VNG) đã chi gần 400 tỷ để mua 38% cổ phần của Tiki.

Có thể thấy được thị trường công nghệ số Việt Nam có nhiều tiềm năng với hoạt động M&A nhưng để khiến hoạt động M&A công nghệ tăng trưởng mạnh ở Việt Nam, cần có sự kết hợp của nhiều yếu tố về thị trường, thời gian và sự trưởng thành của các doanh nghiệp công nghệ Việt Nam. Trên thực tế, các công ty công nghệ và chuyển đổi số ở Việt Nam mới chỉ ở bước hình thành, chủ yếu là ở mô hình công ty khởi nghiệp, có ý tưởng công nghệ tốt nhưng do có nhiều thiếu sót trong quản trị, hoạch định chiến lược để có thể trở thành công ty, doanh nghiệp tiềm năng tham gia hoạt động M&A.

Trong khi đó các nhà đầu tư có tiềm lực tài chính mạnh tìm kiếm ý tưởng công nghệ đã hoàn thiện để tiến hành đầu tư, hợp tác tích hợp hoạt động kinh doanh và không sẵn sàng đầu tư cho ý tưởng chưa hoàn thiện, trừ khi ý tưởng công nghệ đó xuất sắc và nổi trội, có tiềm năng để đầu tư mạo hiểm và phát triển. Nói cách khác, là doanh nghiệp Việt Nam hiện chưa đáp ứng được kỳ vọng của bên nhà đầu tư và bên mua dẫn tới hoạt động M&A tronglĩnh vực công nghệ số vẫn chưa sôi nổi.

Giải pháp

Đứng trước thực trạng chưa tìm được tiếng nói chung giữa bên mua và bên bán, một số giải pháp được đưa ra, đề xuất cho doanh nghiệp Việt Nam tiến hành thay đổi, cải tiến để đẩy mạnh hoạt động M&A trong lĩnh vực công nghệ số.

Thứ nhất, việc nâng cao năng lực quản trị điều hành công ty và hoàn thiện sản phẩm là giải pháp tất yếu. Tiếp đó, các công ty công nghệ cần thiết lập một mối quan hệ hợp tác dài hạn để hai bên đạt được giá trị cộng hưởng về doanh thu và tài chính. Hiện tại, đại dịch Covid có thể coi là thời điểm thích hợp để các công ty công nghệ tiến hành tái cơ cấu, định hướng chiến lược, tìm kiếm đối tác chiến lược để phát triển toàn diện.

Thứ hai, các doanh nghiệp công nghệ và chuyển đổi số có cơ hội mua bán, thâu tóm với mức giá tốt và có nhiều lựa chọn đối tác vì tính chất các doanh nghiệp hiện nay được các công ty ngoài ngành nhắm tới nhằm mục đích đưa công nghệ và các lĩnh vực đặc trưng màđối tác đang cần bổ sung.

Thứ ba, thị trường M&A tồn tại những nhà đầu tư cũ thoái lui, ảnh hưởng tới việc định giá của các thương hiệu công nghệ, cùng với vòng gọi vốn của các công ty bị trượt giá thì đây là cơ hội để những nhà đầu tư mới có thể tìm thấy những thương vụ đầu tư hấp dẫn phía trước.

Thứ tư, áp dụng mô hình "tăng trưởng bằng mọi giá" là cần thiết. Từ đó, việc thành lập các diễn đàn, sân chơi cho các startup công nghệ với mô hình tương đương như ChiNext, KONEX, NASDAQ (Mỹ) sẽ là tiền đề tăng trưởng cho hoạt động M&A tại lĩnh vực công nghệ số.

Thứ năm, việc ban hành sớm thể chế thử nghiệm có kiểm soát (regulatory sandbox) từ Chính Phủ là quan trọng. Với khung thể chế thử nghiệm này sẽ giúp thử nghiệm các ý tưởng công nghệ số, dịch vụ, mô hình số hình thành trong thời đại công nghệ 4.0 để thúc đẩy tăng trưởng nền kinh tế số ở Việt Nam và thúc đẩy hoạt động M&A tại lĩnh vực công nghệ số.

- Cùng chuyên mục

Hé mở về đối tác của FLC tại dự án Chung cư Hausman

Lâm Phát Invest - nhà phát triển dự án Chung cư Hausman, có nhiều mối liên hệ tới một tập đoàn đa ngành nổi danh trong các lĩnh vực bất động sản, ngân hàng, chứng khoán.

Tài chính - 20/11/2025 06:45

Khi nào dòng tiền quay lại chứng khoán?

Thị trường đang chịu ảnh hưởng đa chiều từ vĩ mô nội – ngoại khiến VN-Index chững lại, dòng tiền yếu đi. Song, các yếu tố tích cực dần lấn át, hỗ trợ đà phục hồi.

Tài chính - 19/11/2025 07:49

Chứng khoán Việt Nam 'ngược dòng' thị trường thế giới

Trong khi các thị trường chứng khoán lớn đồng loạt giảm điểm trong phiên 18/11, VN-Index gây ấn tượng khi tăng 0,33%. Chỉ số đại diện sàn HoSE đã xác lập 3 phiên tăng điểm liên tiếp.

Tài chính - 18/11/2025 18:02

Trung Đô báo lỗ hơn 44 tỷ trong 9 tháng đầu năm

Quý III/2025, CTCP Trung Đô có doanh thu thuần đạt 91,5 tỷ đồng, lỗ hơn 23,2 tỷ đồng. Lũy kế 9 tháng đầu năm, công ty này báo lỗ hơn 44,1 tỷ đồng.

Tài chính - 18/11/2025 14:12

Điều gì khiến cổ phiếu Halcom ‘hồi sinh’?

Cổ phiếu Halcom tăng hơn 70% sau công bố lợi nhuận đột biến quý II niên độ 2025 – 2026. Nguyên nhân nhờ ghi nhận doanh thu tư vấn dự án Lệ Thủy Quảng Bình.

Tài chính - 18/11/2025 13:11

Niềm tin vào chu kỳ mới của thị trường chứng khoán Việt Nam

Chuyên gia tài chính Huỳnh Hoàng Phương nhận định cột mốc nâng hạng là cơ sở quan trọng để thị trường chứng khoán Việt Nam hướng tới chu kỳ phát triển mới với nhiều triển vọng và thách thức.

Tài chính - 18/11/2025 08:14

Lực đẩy nào cho cổ phiếu FPT?

Việc được khối ngoại mạnh tay mua ròng từ nửa sau tháng 10/2025 là yếu tố quan trọng hỗ trợ cho đà tăng của cổ phiếu FPT trong 1 tháng qua.

Tài chính - 18/11/2025 08:11

ACBS Research: Vốn ngoại ước tính mua vào 435 triệu USD ngay sau khi chứng khoán Việt Nam được nâng hạng

Theo tính toán của ACBS Research, ước tính dòng vốn từ các quỹ ETF đầu tư vào thị trường Việt Nam sẽ ghi nhận thêm khoảng hơn 435 triệu USD.

Tài chính - 18/11/2025 07:00

Chung kết cuộc thi 'Quản trị công ty hướng tới phát triển bền vững - Vietnam ESG Challenge 2025' tại Hà Nội

Ngày 17/11/2025, tại Hà Nội, UBCKNN phối hợp cùng Viện Kế toán Công chứng Anh và xứ Wales (ICAEW) tổ chức Vòng Chung kết cuộc thi “Quản trị công ty hướng tới phát triển bền vững – Vietnam ESG Challenge 2025”. Cuộc thi nhằm truyền cảm hứng về tư duy phát triển bền vững, quản trị hiện đại và trách nhiệm xã hội cho thế hệ sinh viên Việt Nam.

Tài chính - 17/11/2025 20:00

UBCKNN tổ chức 'Hội nghị phổ biến nội dung sửa đổi, bổ sung Luật Chứng khoán và các văn bản quy định chi tiết thi hành' tại khu vực miền Trung

Hội nghị có sự tham dự và chủ trì của Phó Chủ tịch UBCKNN Hoàng Văn Thu, cùng đại diện lãnh đạo các đơn vị thuộc Bộ Tài chính, UBCKNN, đại diện Sở Tài chính Đà Nẵng, và hơn 100 đại biểu từ các công ty đại chúng, công ty niêm yết, công ty kiểm toán và các cơ quan báo chí địa phương… khu vực miền Trung.

Tài chính - 17/11/2025 20:00

'Vững vàng' như cổ phiếu VIC

Suốt nhịp điều chỉnh của VN-Index từ tháng 9, cổ phiếu VIC của Tập đoàn Vingroup – CTCP gây ấn tượng khi vẫn giữ được mức tăng trưởng 2 chữ số.

Tài chính - 17/11/2025 16:37

Cổ phiếu địa ốc nổi sóng, NVL tăng trần 2 phiên liền

Cổ phiếu bất động sản nhất loạt tăng giá phiên 17/11. Mã chứng khoán NVL tăng gần 24% sau 5 phiên, riêng 2 phiên gần nhất tăng trần.

Tài chính - 17/11/2025 15:51

Khối ngoại mua ròng mạnh cổ phiếu Vinamilk

Cổ phiếu VNM ghi nhận lực mua ròng lớn từ khối ngoại giúp giá phục hồi. Kết quả kinh doanh được dự báo khả quan sau giai đoạn tái cấu trúc.

Tài chính - 17/11/2025 15:04

Những khoản lãi lỗ lớn nhất trong mùa BCTC quý III/2025

Top 20 đơn vị lãi lớn nhất mùa BCTC quý III/2025 trên toàn thị trường ghi nhận có đến 11 ngân hàng.

Tài chính - 17/11/2025 11:43

Chứng khoán Việt Nam còn nhiều dư địa tăng trưởng

Thị trường chứng khoán Việt Nam còn nhiều dư địa tăng trưởng, nhờ sự hỗ trợ từ nội tại lẫn những yếu tố ngoại lực thuận lợi.

Tài chính - 17/11/2025 07:48

Novaland hoàn thành chặng đầu tái cấu trúc

Novaland đặt mục tiêu hoàn thành tái cấu trúc vào cuối 2026 để trở lại quỹ đạo tăng trưởng từ 2027. Tính đến nay, tập đoàn đã xong giai đoạn 1 của tiến trình.

Tài chính - 16/11/2025 16:51

- Đọc nhiều

-

1

Chủ tịch Hiệp hội chăn nuôi Đồng Nai: Giá heo hơi có thể phục hồi quanh 60.000 đồng/kg vào dịp Tết

-

2

Giá đất nền tại trung tâm TP.HCM tăng gần 400% trong 10 năm

-

3

Cảnh báo tình trạng nở rộ nhận booking căn hộ ở Đà Nẵng

-

4

Niềm tin vào chu kỳ mới của thị trường chứng khoán Việt Nam

-

5

Honda Mobilityland muốn đưa giải đua MotoGP, F1 về Tây Ninh

Đáng đọc

- Đáng đọc

Gần 1 tỷ USD trái phiếu 'chảy về' một Group

Tài chính - Update 3 week ago

Nhóm vật liệu xây dựng nào sẽ phục hồi rõ nét hơn dịp cuối năm?

Thị trường - Update 1 month ago