Đằng sau kế hoạch lợi nhuận khiêm tốn của Gelex

Gelex đang chọn con đường "mòn" nhanh nhất để trở thành một tập đoàn đa ngành quy mô hàng đầu Việt Nam. Có đi đến được đích hay không phụ thuộc rất lớn vào khả năng chèo lái của Chủ tịch Nguyễn Văn Tuấn cùng các cộng sự.

Một Gelex "holdings" phiên bản 2.0

Theo tài liệu họp Đại hội đồng cổ đông thường niên năm 2020 vừa công bố, Tổng công ty CP Thiết bị điện (Gelex) tiếp tục định hướng trở thành một tập đoàn holdings, theo mô hình công ty mẹ, thông qua các công ty subholdings để quản lý hàng chục đơn vị thành viên, với hai cột trụ chính là sản xuất công nghiệp và hạ tầng.

Trong đó, sản xuất công nghiệp gồm thiết bị điện và vật liệu xây dựng; hạ tầng gồm nước, bất động sản, năng lượng và khu công nghiệp.

Dù vẫn còn phụ thuộc lớn vào thương vụ M&A Tổng công ty Viglacera, song có thể thấy chiến lược phát triển của Gelex là khá rõ ràng. Nhìn lại chặng đường hơn 4 năm sau khi Nhà nước thoái vốn, đây có thể xem như một Gelex "holdings" phiên bản 2.0.

Trước đó, trong giai đoạn 2016-2018, Gelex lần lượt thành lập 4 subholdings là Công ty TNHH Thiết bị điện Gelex (tháng 8/2016), Công ty TNHH MTV Năng lượng Gelex (12/2016), Công ty TNHH MTV Gelex Land (7/2017) và Công ty TNHH MTV Gelex Logistics (9/2018), với mục tiêu hoạt động theo mô hình công ty mẹ quản lý các thành viên trong tập đoàn thông qua 4 pháp nhân trên, lần lượt phụ trách các mảng thiết bị điện, năng lượng, bất động sản và logistics.

Tuy nhiên, thương vụ M&A Viglacera dường như ảnh hưởng lớn tới mô hình này. Bằng chứng là để có thêm nguồn vốn, Gelex cách đây ít lâu đã thông qua kế hoạch thoái hết vốn khỏi mảng logistics, trong đó có hai khoản đầu tư lớn vào Sotrans và Cảng Đồng Nai; bên cạnh đó, chuyển đổi Công ty TNHH Thiết bị điện Gelex thành công ty cổ phần để chuẩn bị tìm kiếm nhà đầu tư chiến lược. Ngoài ra, Gelex cũng sẽ chuyển phần vốn tại Gelex Land về Năng lượng Gelex - pháp nhân chịu trách nhiệm đầu mối quản lý trong mảng hạ tầng.

Doanh thu liên tục đi lên, song lợi nhuận của Gelex giảm đi thấy rõ trong các năm 2017-2019. Nguồn: BCTC hợp nhất kiểm toán Gelex

Năm 2020, cùng với mục tiêu Viglacera, Gelex còn có kế hoạch mua và sở hữu chi phối cổ phần Tổng công ty Thiết bị điện Đông Anh (EEMC) và mua 100% Công ty Dây đồng Việt Nam CFT.

Trải qua hai mô hình holdings, song chiến lược của Gelex là thống nhất, đó là mua dòng tiền chứ không mua tài sản. Cụ thể, qua M&A các doanh nghiệp đầu ngành như Thibidi, Cadivi và nay là Viglacera hay EEMC, Gelex sẽ hợp nhất được dòng tiền dồi dào và ổn định của các doanh nghiệp này.

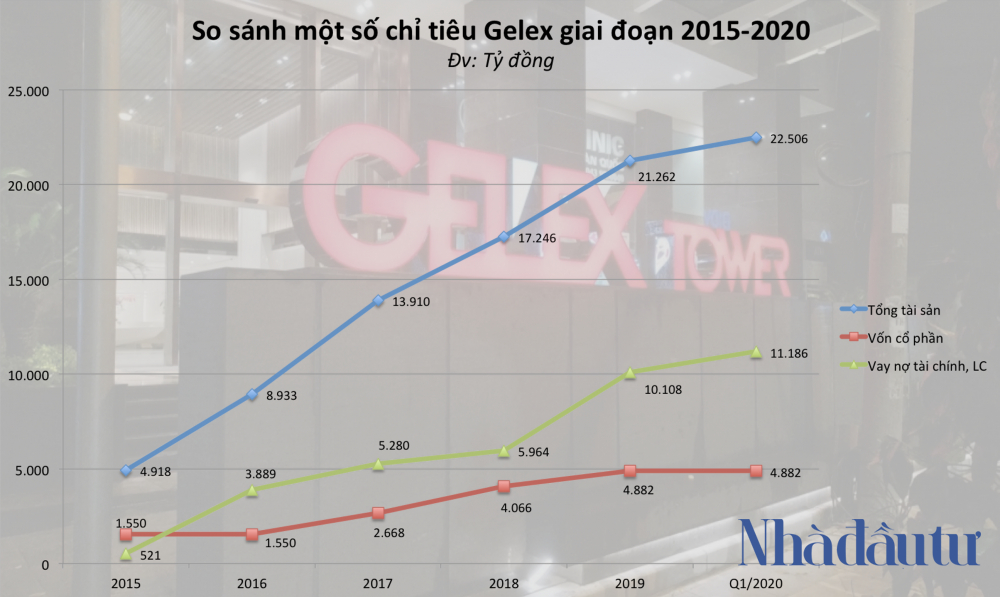

Với chiến lược xuyên suốt và dõi theo những bước đi của Gelex, sẽ không bất ngờ nếu liên tục M&A là con đường "mòn" được Chủ tịch Nguyễn Văn Tuấn cùng các cộng sự lựa chọn để biến Gelex, trong thời gian ngắn nhất, trở thành tập đoàn đa ngành hàng đầu Việt Nam. Biết rằng chỉ trong 4 năm dưới "triều đại" của doanh nhân sinh năm 1984, tổng tài sản của Gelex đã tăng 4,5 lần lên 22.506 tỷ đồng cuối quý I/2020, xấp xỉ 1 tỷ USD, vốn cổ phần tăng hơn 3 lần lên 4.882 tỷ đồng. Doanh thu năm 2019 đạt 15.315 tỷ đồng, gấp đôi năm 2016.

Tuy vậy, tham vọng lớn của Gelex phải đối mặt với thách thức không nhỏ: tiền đâu?

Gelex tăng trưởng "thần tốc" xét theo quy mô tài sản, nguồn vốn sau khi Bộ Công thương thoái vốn cuối năm 2015. Nguồn: BCTC hợp nhất kiểm toán Gelex

Giải bài toán nguồn vốn

Không có chiến lược kinh doanh nào là hoàn hảo. Với Gelex, tham vọng mở rộng, M&A liên tục khiến nguồn nội lực (vốn cổ phần) dù tăng mạnh song vẫn không đủ đáp ứng. Gelex tất yếu phải dựa vào đòn bẩy tài chính, gồm vốn vay ngân hàng, phát hành trái phiếu, thư tín dụng (LC) và cả...vay cán bộ công nhân viên.

Tới cuối quý I/2020, tổng vay nợ tài chính và phải trả LC ngân hàng là gần 11.200 tỷ đồng, bằng một nửa tổng tài sản của Gelex và gấp tới 21,5 lần so với cuối năm 2015. Hệ quả là chi phí lãi vay tăng mạnh. Nếu năm 2015 chỉ phải trả 55 tỷ đồng lãi vay, thì cả năm 2019 là 765 tỷ đồng lãi vay và phí LC, con số này trong quý I/2020 là 199 tỷ đồng.

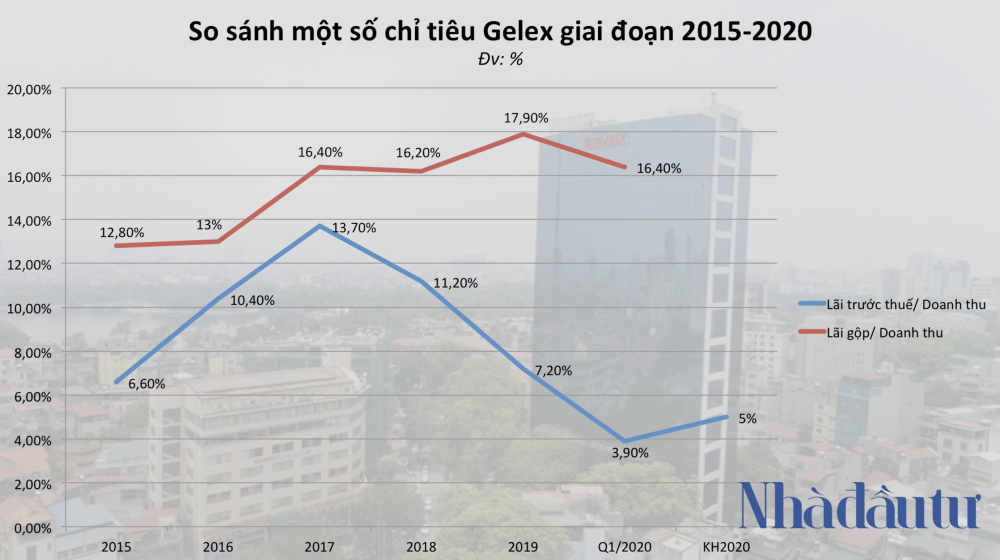

Vay nợ lớn khiến tỷ lệ lợi nhuận gộp trên doanh thu của Gelex dù vẫn khả quan (năm 2019 là 17,9%), song lãi trước thuế trên doanh thu liên tục giảm từ mức đỉnh 13,7% năm 2017 về còn 7,2% năm 2019 và từ 4,2%-5% theo kế hoạch kinh doanh năm 2020 của Gelex.

Tham vọng tăng trưởng "thần tốc" của Gelex có thể thấy qua biến số tỷ lệ hoàn thành kế hoạch kinh doanh, đặc biệt trong 2 năm 2017-2018. Cụ thể, tỷ lệ doanh thu thực hiện trên kế hoạch trong giai đoạn này là khoảng 91%, còn chỉ tiêu lợi nhuận trước thuế chỉ là lần lượt 84% và 80%.

Nợ vay lớn khiến tỷ lệ lãi trước thuế trên doanh thu giảm khá mạnh từ năm 2017, dù tỷ lệ lãi gộp trên doanh thu vẫn duy trì khả quan. Nguồn: BCTC hợp nhất kiểm toán Gelex

Năm 2020, Gelex đặt ra hai phương án kinh doanh: Nếu hợp nhất được Viglacera từ đầu quý IV/2020, doanh thu toàn tập đoàn là 19.600 tỷ đồng, lãi trước thuế 975 tỷ đồng; trong trường hợp không hợp nhất Viglacera, doanh thu là 17.500 tỷ đồng, lãi trước thuế 735 tỷ đồng.

Trong cả hai trường hợp, thì đây đều là mục tiêu lợi nhuận thấp nhất kể từ khi Bộ Công thương thoái vốn khỏi Gelex cuối năm 2015. Cùng với tờ trình không chia cổ tức, nhiều cổ đông chắc hẳn không tránh khỏi hụt hẫng khi tham dự ĐHĐCĐ thường niên vào ngày 18/6 tới đây.

Tuy nhiên, xét cho cùng, việc vạch ra một mục tiêu hợp lý sẽ giúp Gelex đi theo đúng chiến lược đã đặt ra. Và nữa, cổ đông Gelex cũng không cần quá lo lắng, bởi các kế hoạch kinh doanh của tập đoàn này đã và đang nhận được sự tin tưởng rất lớn từ các...chủ nợ.

Tới cuối năm 2019, Gelex có ít nhất 10 ngân hàng trong và ngoài nước cho vay gần 4.600 tỷ đồng, và 18 trái chủ mua hơn 3.600 tỷ đồng trái phiếu. Lãi suất đi vay của Gelex là khá rẻ, từ 4,5%-7,9%/năm đối với vay ngắn hạn, phần nhiều trong đó là tín chấp; 6,9%-11%/năm đối với vay dài hạn, hay đáng chú ý là khoản vay 55 tỷ đồng theo dạng OCR và ADF của Ngân hàng Phát triển Châu Á (ADB) chỉ có lãi suất 1-1,5%/năm, năm đáo hạn 2041.

Gần đây nhất, Gelex ngày 29/5 đã phát hành 500 tỷ đồng trái phiếu kỳ hạn 3 năm với lãi suất cố định chỉ 6,5%/năm, bên thu xếp là Ngân hàng TNHH MTV Shinhan Việt Nam. Cuối năm 2019, Gelex cũng đã phát hành thành công 1.150 tỷ đồng trái phiếu kỳ hạn 10 năm với lãi suất cố định 6,95%, được bảo lãnh thanh toán bởi CGIF - một quỹ đầu tư tín thác uy tín thuộc ADB.

Cơ cấu chủ nợ đa dạng và chi phí đi vay khá rẻ là những bảo chứng cho chất lượng dòng tiền của Gelex. Tuy nhiên đối với không ít cổ đông, một câu hỏi lớn dành cho Chủ tịch Nguyễn Văn Tuấn cùng các cộng sự trong Đại hội sắp tới, là liệu cuộc chơi M&A sẽ kéo dài tới bao giờ, hay có một thời điểm mà Gelex đạt đủ quy mô và tập trung sản xuất, kinh doanh, tạo ra lợi nhuận lớn và đích thực cho các cổ đông?

- Cùng chuyên mục

Cổ phiếu VPX của VPBankS chính thức lên sàn ngày 11/12

Cổ phiếu VPX của CTCP Chứng khoán VPBank (VPBankS) sẽ chính thức được giao dịch vào ngày 11/12. Vốn hóa tính theo giá chào sàn là gần 64.000 tỷ đồng, tương đương 2,4 tỷ USD.

Tài chính - 05/12/2025 20:10

Cận cảnh biểu tượng mới của HoSE

HoSE thay đổi biểu tượng sang hình ảnh con bò tấn công, gửi gắm thông điệp về bước chuyển mình mạnh mẽ sau nâng hạng của thị trường chứng khoán Việt Nam.

Tài chính - 05/12/2025 14:55

Chủ tịch UBCK: Quản trị công ty là yếu tố then chốt khi thị trường vào nhóm mới nổi

Kinh nghiệm quốc tế chứng minh những thị trường có chuẩn mực quản trị tốt luôn là điểm đến ưu tiên của dòng vốn dài hạn, đặc biệt là các quỹ hưu trí.

Tài chính - 05/12/2025 13:16

Miền Trung 'được mùa nước', doanh nghiệp thủy điện tăng tốc lợi nhuận

Doanh nghiệp thủy điện khu vực miền Trung - Tây Nguyên đang ghi nhận kết quả kinh doanh khởi sắc, nhiều đơn vị báo lãi tăng mạnh.

Tài chính - 05/12/2025 10:05

Cổ phiếu MCH sẽ hoàn tất niêm yết trên HoSE trong tháng 12

Cổ phiếu MCH sẽ hoàn tất niêm yết trên HoSE trong tháng 12/2025, đánh dấu bước chuyển mình mới của một thương hiệu đã thâm nhập đến 98% hộ gia đình Việt.

Tài chính - 05/12/2025 07:11

Đại gia Khoa 'khàn' tái xuất tại Đại Quang Minh

Doanh nhân Trần Đăng Khoa bất ngờ quay trở lại ghế Chủ tịch HĐQT CTCP Đầu tư Địa ốc Đại Quang Minh.

Tài chính - 04/12/2025 16:12

'Chứng khoán Việt Nam đã chính thức trở thành thị trường mới nổi thứ cấp'

"TTCK Việt Nam đã hoàn tất cả 9 tiêu chí nâng hạng của FTSE Russell. Đây là điều kiện kỹ thuật quan trọng nhất để được công nhận là thị trường mới nổi thứ cấp (Secondary Emerging Market)", bà Wanming Du, Giám đốc Chính sách chỉ số FTSE khẳng định.

Tài chính - 04/12/2025 14:32

Những cổ phiếu tăng bất chấp thị trường

Trong bối cảnh thị trường rơi vào vùng trũng thông tin, dòng tiền có xu hướng chảy vào những cổ phiếu có câu chuyện riêng hay trong danh mục sắp thoái vốn Nhà nước.

Tài chính - 04/12/2025 13:27

Hàng chục tỷ cổ phiếu ngân hàng nhóm Big 4 sắp 'đổ bộ' thị trường

Trước yêu cầu của Chính phủ, hứa hẹn trong thời gian sẽ có hàng chục tỷ cổ phiếu ngân hàng nhóm Big 4 được đưa vào thị trường trong thời gian tới thông qua trả cổ tức bằng cổ phiếu.

Tài chính - 04/12/2025 09:41

VPBankS lên sàn HoSE trong tháng 12, định giá 2,4 tỷ USD

VPBankS sẽ chào sàn HoSE với giá 33.900 đồng/cp, vốn hóa đạt 2,4 tỷ USD, lọt vào top 3 ngành chứng khoán. Thời điểm giao dịch dự kiến ngay trong tháng cuối năm.

Tài chính - 04/12/2025 07:48

Tôn Đông Á nộp đơn niêm yết HoSE

Tôn Đông Á dự kiến chuyển 149 triệu cổ phiếu từ UPCoM qua HoSE.

Tài chính - 04/12/2025 07:00

PVN sắp thoái 35% vốn tại PVI

PVN sẽ thoái toàn bộ 35% vốn tại PVI, phương án được đề xuất là đấu giá trọn lô. Thời điểm triển khai dự kiến cuối năm nay hoặc đầu năm sau.

Tài chính - 03/12/2025 20:15

Lãi suất liên ngân hàng lập đỉnh 3 năm

Lãi suất VND trên thị trường liên ngân hàng qua đêm đã bật tăng mạnh lên 7,00%/năm - mức cao nhất trong vòng 3 năm trở lại đây. Điều này cho thấy áp lực thanh khoản cuối năm gia tăng.

Tài chính - 03/12/2025 17:38

Dragon Capital muốn đưa 31,2 triệu cổ phiếu lên sàn chứng khoán

Theo kế hoạch, toàn bộ 31,2 triệu cổ phiếu đang lưu hành của Dragon Capital sẽ được đưa lên giao dịch trên sàn UPCoM. Ngày chốt danh sách cổ đông để thực hiện đăng ký tại VSD và đăng ký giao dịch là 4/12/2025.

Tài chính - 03/12/2025 15:30

CEO ABS: Chứng khoán vẫn trong xu thế tăng dài hạn

Ông Nguyễn Quang Đạt, Tổng giám đốc ABS đánh giá thị trường chứng khoán vẫn trong xu hướng tăng dài hạn của nhiều năm, ông cũng lưu ý trong pha tăng dài hạn luôn có các nhịp điều chỉnh trung hạn, ngắn hạn… sau đó mới quay trở lại tăng tiếp trong xu hướng dài hạn.

Tài chính - 03/12/2025 10:51

Lộ diện ứng viên vào HĐQT FPT Telecom

FPT Telecom bầu bổ sung 3 thành viên HĐQT và 1 thành viên BKS. SCIC vừa hoàn tất chuyển giao vốn công ty về Bộ Công an.

Tài chính - 03/12/2025 10:05

- Đọc nhiều

-

1

'Giá nhà tăng 20%/năm, thu nhập bình quân tăng 6-8%/năm'

-

2

'Chứng khoán Việt Nam đã chính thức trở thành thị trường mới nổi thứ cấp'

-

3

Arita muốn làm dự án hơn 2.846 tỷ tại Nghệ An

-

4

Bảng giá đất tăng cao sẽ tạo 'cú sốc' cho người dân, doanh nghiệp

-

5

[Gặp gỡ thứ Tư] Khi nào người mua nhà không còn phải 'cầm dao đằng lưỡi'?

Đáng đọc

- Đáng đọc

Lập 'Quỹ tái thiết miền Trung', tại sao không?

Sự kiện - Update 5 day ago

Gần 1 tỷ USD trái phiếu 'chảy về' một Group

Tài chính - Update 1 month ago

'Cơn sốt' vàng bao giờ chấm dứt?

Thị trường - 1 month