Phân hoá cổ phiếu mía đường

Diễn biến tích cực của nhóm mía đường thời gian qua nhờ việc áp thuế chống bán phá giá, chống trợ cấp với đường thô từ Thái Lan, thế nhưng cổ phiếu của một số doanh nghiệp đầu ngành như SBT hay QNS chỉ tăng nhẹ, so với đà tăng mạnh của các cổ phiếu như LSS, SLS, KTS.

Từ đầu năm tới nay cổ phiếu mía đường đang có những biến động khá tích cực

Là nhóm cổ phiếu "nhỏ", ít được chú ý hơn trên thị trường nhưng từ đầu năm tới nay cổ phiếu mía đường đang có biến động khá tích cực với những thông tin đến từ việc áp thuế chống bán phá giá, chống trợ cấp với đường thô từ Thái Lan hay việc giá đường thế giới đang tăng mạnh khi nguồn cung dự báo hạn chế.

Theo đó, cổ phiếu LSS của CTCP Mía đường Lam Sơn ghi nhận mức tăng mạnh nhất, từ vùng giá 7.860 đồng/cp hồi cuối năm 2020 (phiên giao dịch 31/12/2020), hiện cổ phiếu này đã lên tới khoảng 13.000 đồng/cp, tức tăng tới 65%.

Tương tự, cổ phiếu SLS của Công ty CP Mía đường Sơn La cũng tăng rất mạnh, từ vùng giá 71.800 đồng/cp hồi cuối năm 2020, đến nay mã chứng khoán này đã tăng tới 127.000 đồng/cp, tức tăng tới gần 77%.

Đối với cổ phiếu KTS của CTCP Mía đường Kon Tum, KTS tăng lên khoảng 38,5%, từ vùng giá 14.000 đồng/cp thời điểm cuối năm ngoái, chỉ sau 3 tháng, mã chứng khoán này đã tăng tới 19.400 đồng/cp.

Trong khi đó, "vua mía đường" SBT (Công ty CP Thành Thành Công - Biên Hòa), chỉ tăng nhẹ từ vùng giá 20.950 đồng/cp hồi cuối năm lên mức 22.900 đồng/cp thời điểm hiện tại, tức tăng khoảng 9,3%.

Hiện nay, SBT là doanh nghiệp mía đường lớn nhất Việt Nam, đứng đầu về cả diện tích vùng nguyên liệu (28% tổng diện tích trồng mía cả nước) và công suất luyện đường (40% công suất luyện đường trong vụ) cũng như mạng lưới phân phối đủ tất cả các kênh bán buôn, bán lẻ truyền thống, bán lẻ hiện đại và kênh thương mại (40% thị phần).

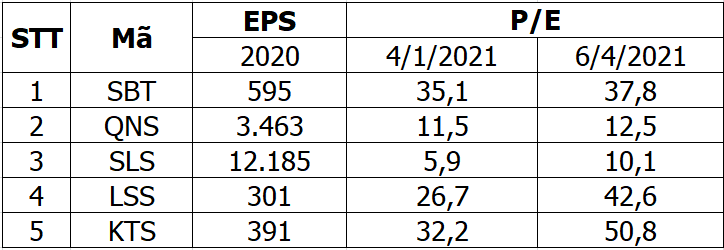

So sánh EPS và P/E các doanh nghiệp ngành đường

Theo SSI Research, các nhà đầu tư kỳ vọng vào việc đường nhập lậu được kiểm soát khiến nguồn cung đường trong nước thiếu hụt sẽ hỗ trợ giá đường nội địa tiếp tục tăng mạnh, tạo cơ hội cho các nhà sản xuất đường gia tăng biên lợi nhuận gộp.

"Vua mía đường" SBT được nhóm phân tích của SSI đặt kỳ vọng khả quan trong năm 2021, khi SBT đặt kế hoạch doanh thu thuần và lợi nhuận trước thuế lần lượt là 14.358 tỷ đồng (+12%/năm) và 662 tỷ đồng (+31%/năm). Theo nhóm phân tích, kế hoạch trên là hoàn toàn khả thi với SBT và thậm chí là có thể vượt kế hoạch do giá đường trong nước vẫn đang tiếp tục tăng cộng thêm giả định thuế tự vệ sẽ được áp dụng trong quý 1.

“SBT sẽ được hưởng lợi nhanh hơn các doanh nghiệp trong ngành khi có thuế tự vệ đối với đường Thái Lan, do khả năng tăng công suất luyện đường lên tới 300 ngày/năm sử dụng nguồn nhiên liệu sinh khối từ dăm gỗ sẽ hỗ trợ SBT gia tăng sản lượng đáp ứng sự thiếu hụt nguồn cung đường trong nước và có sẵn mạng lưới phân phối đủ tất cả các kênh và hệ thống kho chứa lớn nhất cả nước (43 kho và tập trung chủ yếu tại khu vực Nam Trung Bộ, Tây Nguyên và Đông Nam Bộ),” nhóm phân tích của SSI nhận định.

Cổ phiếu QNS của một ông lớn ngành đường khác là Công ty CP Đường Quảng Ngãi đã tăng từ 39.300 đồng/cp hồi cuối năm ngoái, lên mức giá 42.600 đồng/cp thời điểm hiện tại, tức tăng khoảng 8,3%.

Năm 2021, doanh nghiệp đặt kế hoạch doanh thu 8.000 tỷ đồng, lợi nhuận sau thuế 913 tỷ đồng, lần lượt tăng 17% và giảm 12% so với ước tính thực hiện năm 2020.

So với kế hoạch năm 2020 là 8.400 tỷ đồng doanh thu, 913 tỷ đồng lợi nhuận, thì kế hoạch năm 2021 giảm 4,8% kế hoạch doanh thu và bằng kế hoạch lợi nhuận năm 2020.

Cổ phiếu mía đường sẽ tiếp tục "ngọt"?

Bước sang năm 2021, ngành mía đường Việt Nam liên tục đón nhiều tin vui. Giá đường trong nước có xu hướng tăng nhờ vào tác động tích cực của chiều tăng giá đường thế giới. Theo đó, từ đầu năm 2021, giá đường thế giới tăng nhiều phiên liên tiếp và lên mức cao kỷ lục sau 3,5 năm.

Theo thông tin từ Tổ chức Đường Quốc tế (ISO), vụ 2020-2021 thế giới sẽ thiếu hụt khoảng 4,8 triệu tấn đường, cao hơn mức ước tính trước đó là 3,5 triệu tấn. Giá đường thế giới đã tăng 11% kể từ cuối năm 2020 và tăng 56% từ mức đáy thiết lập vào tháng 4/2020.

Mặc dù giá đường thế giới đã điều chỉnh mạnh sau khi lập đỉnh ngắn hạn vào cuối tháng 2/2021, nhưng theo SSI Research, giá đường vẫn còn dư địa tăng khi nhu cầu toàn cầu đang phục hồi mạnh mẽ trong các tháng sắp tới.

Đường là thực phẩm thiết yếu và nhu cầu đối với mặt hàng này ít nhạy cảm với dịch COVID-19, đặc biệt trong bối cảnh Việt Nam vẫn thiếu hụt nghiêm trọng nguồn cung đường, khi đường sản xuất trong nước dự kiến niên vụ 2020-2021 chỉ đạt 600 nghìn tấn (-34% % YoY, theo ước tính mới nhất của VSSA).

Ước tính nhu cầu tiêu thụ đường trong nước vẫn ổn định với mức tăng trưởng khoảng 3 - 5%/năm và đạt mức 2,2 triệu tấn trong năm 2021. Do vậy, nguồn cung trong nước hiện tại chỉ đáp ứng được gần 30% nhu cầu. Phần còn lại sẽ được bù đắp bởi đường luyện ngoài vụ từ đường thô nhập khẩu đường lậu, tuy kỳ vọng giảm, nhưng vẫn tiếp diễn và đường nhập khẩu chính ngạch chịu thuế.

Theo báo cáo Triển vọng ngành đường 2021 của VBCS, sản lượng sụt giảm ở các thị trường lân cận là cơ hội cho đường Việt Nam trong niên vụ tới. Cụ thể, tình hình hạn hán tại Thái Lan tiếp tục cản trở xuất khẩu đường của nước này. Xuất khẩu dự báo tăng nhẹ 4% yoy trong khi đó tồn kho được dự phóng giảm (-27% yoy) năm thứ hai liên tiếp.

Dưới tác động của dịch COVID-19 và tình hình lũ lụt, Trung Quốc đã tăng cường nhập khẩu đường nhằm dự trữ lương thực thiết yếu, trong đó có Việt Nam.

Bên cạnh đó, EVFTA có hiệu lực từ 1/8/2020 đã mở ra cơ hội xuất khẩu đường chất lượng cao sang EU. Theo đó, hạn ngạch thuế quan với mức 10.000 tấn đường trắng và 10.000 tấn sản phẩm chứa trên 80% đường, và thuế suất 339EUR/tấn đối với đường thô và 419 EUR/tấn đối với đường luyện sẽ giảm dần theo lộ trình.

Tuy nhiên, về dài hạn VBCS đánh giá ngành đường nội địa vẫn đối mặt với nhiều thách thức trong dài hạn như năng suất mía kém cạnh tranh hơn Thái Lan khiến chi phí sản xuất cao hơn. Việc kiểm soát lỏng lẻo đối với đường nhập khẩu giá rẻ qua biên giới làm sai lệch cung cầu thị trường. Ngoài ra, Thái Lan và Trung Quốc có thể phục hồi sản lượng kể từ niên vụ 2021-2022 sẽ gây sức ép giảm lên giá đường.

- Cùng chuyên mục

Khối ngoại ‘miệt mài’ bán ròng cổ phiếu DGC

Cổ phiếu DGC đã mất gần 28% giá trị trong 1 tuần, nhà đầu tư ngóng chờ thông tin từ doanh nghiệp. Khối ngoại liên tiếp bán ròng DGC kể từ phiên 16/12.

Tài chính - 24/12/2025 16:07

Chủ tịch NCB: Lợi nhuận từ hoạt động kinh doanh năm 2025 ước đạt gần 900 tỷ đồng

Theo Chủ tịch HĐQT Bùi Thị Thanh Hương, năm 2025, lợi nhuận từ hoạt động kinh doanh của Ngân hàng NCB ước đạt gần 900 tỷ đồng. Đây được xem là bước tiến quan trọng trong lộ trình tái cơ cấu, tạo tiền đề để ngân hàng bước vào giai đoạn tăng trưởng bền vững từ năm 2026.

Tài chính - 24/12/2025 15:33

“Gió đông” thổi giá một loạt kim loại quý lập đỉnh

Điểm chung giúp giá các kim loại quý được giao dịch nhiều nhất tăng giá là xu hướng cắt giảm lãi suất tại các ngân hàng trung ương lớn.

Tài chính - 24/12/2025 12:00

NCB sắp tăng mạnh vốn lên gần 30.000 tỷ đồng

Tại ĐHĐCĐ bất thường ngày 24/12, Ngân hàng TMCP Quốc dân (NCB) sẽ thông qua kế hoạch tăng vốn điều lệ lên 29.279 tỷ đồng với phương án chào bán riêng lẻ 1 tỷ cổ phiếu trong năm 2026.

Tài chính - 24/12/2025 10:06

Nhà đầu tư mua cổ phiếu IPO nên kỳ vọng như thế nào cho hợp lý?

Thực tiễn từ thị trường Việt Nam và quốc tế cho thấy, cổ phiếu IPO hiếm khi mang lại lợi nhuận tức thì. Tuy nhiên, nếu lựa chọn đúng doanh nghiệp có nền tảng tốt và kiên trì nắm giữ dài hạn, nhà đầu tư hoàn toàn có thể gặt hái thành quả xứng đáng từ sự kiên nhẫn của mình.

Tài chính - 24/12/2025 07:15

Nhà đầu tư cá nhân cần vượt qua biến động ngắn hạn

Chuyên gia cho rằng, rủi ro lớn nhất của nhà đầu tư cá nhân chính là không xác định được mức độ chịu đựng rủi ro ngắn hạn, trong khi, về dài hạn, thị trường chứng khoán (TTCK) luôn đi lên.

Tài chính - 24/12/2025 07:00

Tình cảnh của Lộc Trời trước khi 'bắt tay' TTC AgriS

TTC AgriS và Lộc Trời bắt tay nhau để nâng tầm ngành gạo Việt. Tuy nhiên, Lộc Trời đang vấp phải khủng hoảng lớn nhất trong lịch sử hoạt động và cần nguồn lực rất lớn để vượt qua.

Tài chính - 24/12/2025 07:00

Loạt ngân hàng tổ chức ĐHĐCĐ bất thường về vấn đề nhân sự

Nhiều ngân hàng họp ĐHĐCĐ bất thường cho thấy, hệ thống đang bước vào giai đoạn tái cấu trúc nhân sự và chiến lược tăng trưởng mới trong năm 2026.

Tài chính - 24/12/2025 07:00

Trái phiếu doanh nghiệp: Trụ cột vốn trung – dài hạn trong chu kỳ tăng trưởng mới

Sau giai đoạn điều chỉnh mạnh mẽ 2022 – 2023, thị trường trái phiếu doanh nghiệp (TPDN) Việt Nam đang bước vào quỹ đạo phục hồi rõ nét trong năm 2025 và được kỳ vọng tiếp tục tăng trưởng mạnh trong năm 2026.

Tài chính - 24/12/2025 07:00

Cổ phiếu DGC bị bán mạnh khi hàng bắt đáy về

Cổ phiếu DGC tăng mạnh mở cửa phiên sáng nhưng khi lượng bắt đáy phiên thứ 6 tuần trước về thì bị bán mạnh, kết phiên giảm 4%.

Tài chính - 23/12/2025 15:13

Cổ phiếu đầu tư công kỳ vọng hưởng lợi năm 2026

Các chuyên gia đánh giá dòng vốn trong năm 2026 sẽ chảy vào nhóm ngành hưởng lợi từ đầu tư công, như nhóm làm dự án hạ tầng, năng lượng, xây dựng...

Tài chính - 23/12/2025 14:57

Rời LPBank, ông Nguyễn Đức Thụy giữ chức quyền Tổng Giám đốc Sacombank

Ông Nguyễn Đức Thụy chính thức đảm nhận vai trò Quyền Tổng Giám đốc Sacombank ngay sau khi hoàn tất chuyển giao tại LPBank.

Tài chính - 23/12/2025 13:43

Shark Hưng lên tiếng, cổ phiếu CRE bình ổn trở lại

Sau phiên bị bán mạnh, cổ phiếu CRE của Cen Land đã bình ổn trở lại. Ông Phạm Thanh Hưng vừa lên tiếng về những thông tin trên mạng xã hội gần đây.

Tài chính - 23/12/2025 11:21

Ông Nguyễn Đức Thụy 'rời' LPBank, cổ phiếu Sacombank tăng mạnh

HĐQT LPBank đã miễn nhiệm chức vụ chức vụ Chủ tịch HĐQT đối với ông Nguyễn Đức Thụy kể từ ngày 23/12/2025.

Tài chính - 23/12/2025 10:15

Áp sát mốc đỉnh lịch sử, chứng khoán được kỳ vọng sớm vượt 1.800

Các chuyên gia khuyến nghị nhà đầu tư có thể gia tăng tỷ trọng cổ phiếu ở các nhịp rung lắc kỹ thuật và không nên mua đuổi các mã đã tăng mạnh thời gian qua.

Tài chính - 23/12/2025 08:02

Cách Halcom Việt Nam 'pha loãng' cổ phiếu

Kể từ khi Halcom Việt Nam niêm yết lên sàn HoSE vào năm 2016, công ty đã 2 lần tăng vốn thông qua phát hành riêng lẻ. Đáng chú ý, nhiều cái tên ở bên mua là các cá nhân liên quan tới Halcom Việt Nam.

Tài chính - 23/12/2025 06:45

- Đọc nhiều

-

1

Be Group nói gì về tài xế công nghệ kiếm 1,6 tỷ/năm gây sốt cõi mạng

-

2

[Gặp gỡ thứ Tư] 'Bất kỳ tài xế công nghệ nào cũng có thể kiếm hơn 1,6 tỷ/năm'

-

3

Nhìn lại hành trình 30 năm trên thương trường của doanh nhân Đào Hữu Huyền

-

4

Bất động sản công nghiệp 'chuyển mình'

-

5

[Cafe Cuối tuần] DGC: Khoảng trống minh bạch và bài kiểm tra cho mục tiêu nâng hạng thị trường

Đáng đọc

- Đáng đọc

Lập 'Quỹ tái thiết miền Trung', tại sao không?

Sự kiện - Update 3 week ago

Gần 1 tỷ USD trái phiếu 'chảy về' một Group

Tài chính - Update 2 month ago

'Cơn sốt' vàng bao giờ chấm dứt?

Thị trường - 2 month