Một số đánh giá về NIM ngành ngân hàng năm 2023

Các ngân hàng nếu muốn cải thiện NIM trước mắt chỉ có thể làm tăng tiền gửi không kỳ hạn (CASA). Điều này đòi hỏi các ngân hàng phải triển khai các cơ chế, chính sách nội bộ một cách hiệu quả để duy trì tốt khả năng sinh lời.

NIM nhiều ngân hàng có xu hướng giảm trong năm 2023. Ảnh minh họa: Trọng Hiếu.

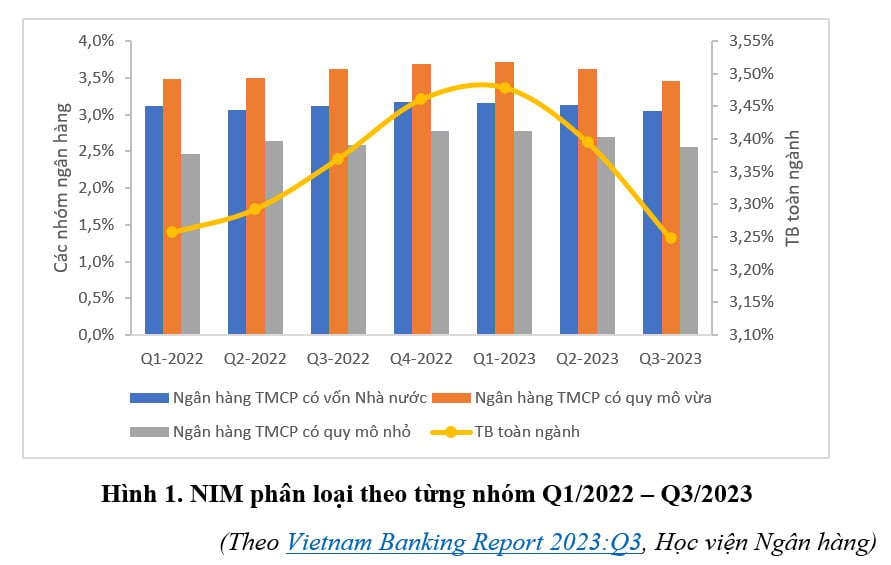

Ngành ngân hàng đã chứng kiến sự tăng trưởng tích cực của biên lãi ròng (NIM) trong năm 2022, nhưng lại cho thấy chiều hướng đi xuống của chỉ tiêu này từ đầu năm 2023. NIM toàn ngành có xu hướng giảm rõ rệt từ quý I năm 2023. Cùng với đó, NIM của các nhóm ngân hàng có vốn Nhà nước, có quy mô vừa và quy mô nhỏ nhìn chung đều giảm nhẹ trong ba quý gần đầy, khiến hiệu quả về mặt lợi nhuận sụt giảm.

NIM của nhiều ngân hàng có xu hướng giảm trong năm 2023

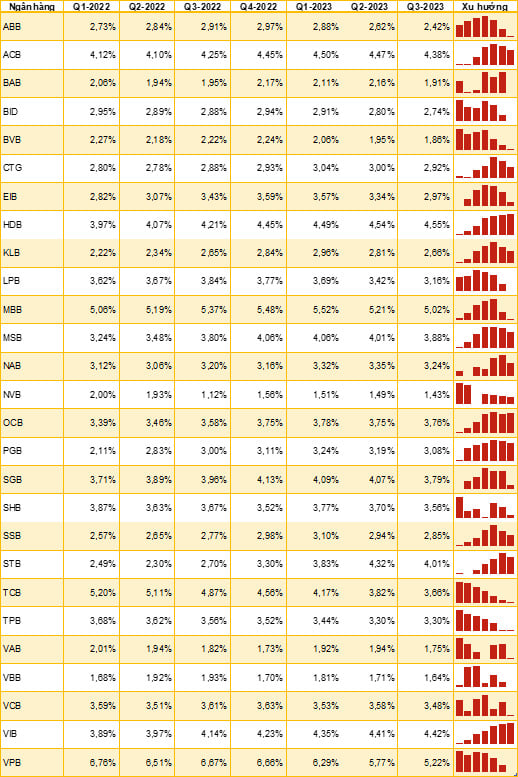

Dữ liệu từ báo cáo tài chính của 27 NHTM (Bảng 1) cho thấy, hầu hết các ngân hàng đều ghi nhận NIM bình quân quý III giảm so với quý II và quý I. Nhóm ngân hàng TMCP có quy mô vừa (Tổng tài sản lớn hơn 100.000 tỷ đồng) bao gồm các ngân hàng có NIM cao nhất toàn ngành, đó là: VPBank (5,22%), MB (5,02%), HDBank (4,55%), VIB (4,42%), và ACB (4,38%).

Tuy nhiên, một số ngân hàng trong nhóm này như Eximbank, LPB, MB, Techcombank, VPBank có NIM thu hẹp tương đối mạnh trong nửa đầu năm 2023. Mặc dù là ngân hàng có hệ số NIM cao nhất trong quý III, VPBank vẫn cho thấy sự sụt giảm so với 5,77% ở quý II cũng như 6,29% của quý I.

NIM của 5 ngân hàng TMCP quy mô nhỏ (Tổng tài sản từ 100.000 tỷ đồng trở xuống), bao gồm BVB, KLB, NVB, PGB, SGB, cũng có xu hướng giảm nhẹ trong ba quý đầu năm, tuy nhiên NIM của mỗi ngân hàng vẫn duy trì tương đối ổn định trong giai đoạn này. SGB là ngân hàng có NIM cao nhất, nằm trong khoảng 3,7%-4% mỗi quý, tiếp theo đó là PGB với NIM dao động ở mức 3%-3,2%. NVB có mức NIM thấp nhất trong nhóm, chỉ ở mức 1,4%-1,5%, do ảnh hưởng của tỷ lệ nợ xấu tăng cao.

Trong bối cảnh mức NIM toàn ngành sụt giảm, các ngân hàng TMCP có vốn Nhà nước (BIDV, VietinBank, Vietcombank) là nhóm duy nhất có NIM duy trì ổn định. Nguyên nhân là bởi các ngân hàng này đều không giảm đáng kể lãi suất cho vay. Việc không đẩy mạnh tăng trưởng tín dụng trong 3 quý vừa qua cũng là yếu tố quan trọng giúp Vietcombank duy trì NIM ở mức ổn định.

Nguyên nhân khiến NIM sụt giảm

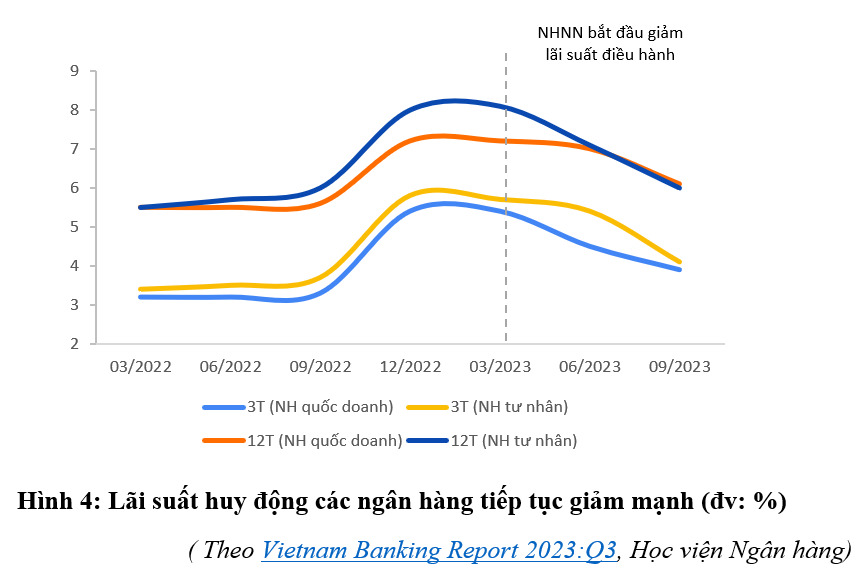

Từ đầu năm đến nay, Ngân hàng Nhà nước (NHNN) có 4 lần giảm lãi suất điều hành để kiềm chế lạm phát, kéo theo lãi suất tiền gửi tại các NHTM giảm liên tục. Tuy nhiên, do thời điểm từ cuối năm 2022 đến quý I/2023, các ngân hàng liên tục huy động vốn với lãi suất cao, có thời điểm lên trên 10%/năm, nên đến thời điểm nửa đầu năm 2023 vẫn chưa tiêu thụ hết nguồn vốn huy động với lãi suất cao, trong khi vẫn thực hiện việc giảm lãi suất cho vay để hỗ trợ nền kinh tế theo yêu cầu của NHNN. Việc lãi suất cho vay ra chưa theo kịp đà tăng của lãi suất huy động đã gây áp lực co hẹp lên NIM. Tuy nhiên, trong báo cáo Vietnam Banking Report 2023:Q3 của Học viện Ngân hàng, NIM giảm do tốc độ tăng lãi suất cho vay thấp hơn tốc độ tăng của chi phí huy động để hỗ trợ khách hàng; điều này phù hợp với khuyến nghị của NHNN.

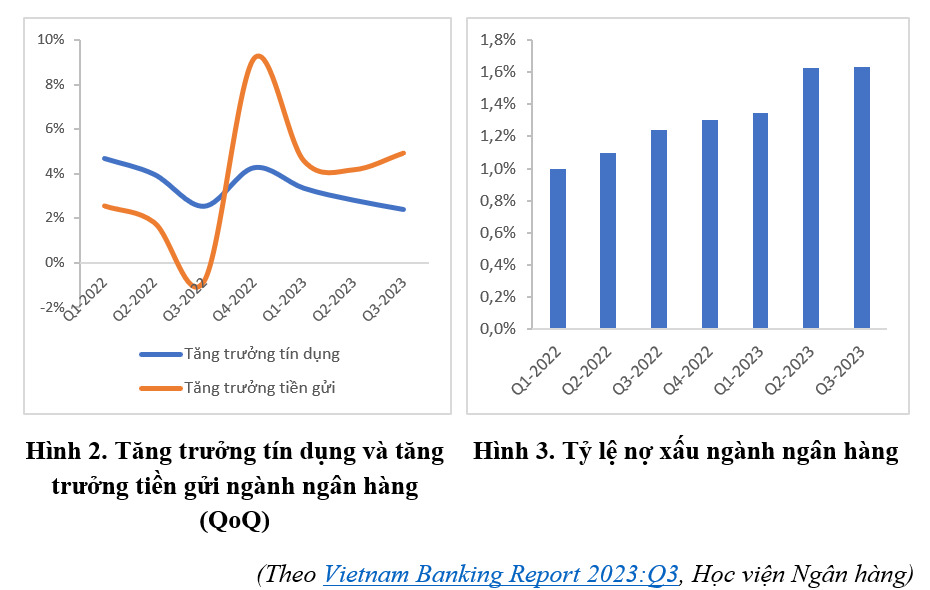

Cùng với đó, có thể thấy rằng, tăng trưởng tín dụng theo quý của ngành ngân hàng giảm mạnh trong khoảng một năm gần đây, quý III/2023 chỉ đạt mức 2,4%, thấp hơn so với quý liền kề trước đó và so với cùng kỳ năm 2022. Ngược lại, tăng trưởng tiền gửi lại có xu hướng tăng mạnh từ đầu năm 2023 trong bối cảnh lãi suất huy động suy giảm (Hình 2). Dù lãi suất thấp nhưng lượng tiền gửi ngân hàng vẫn cao là bởi các kênh đầu tư chứng khoán, bất động sản gần đây đã không còn hấp dẫn và có nhiều rủi ro; từ đó ngân hàng trở thành kênh trú ẩn an toàn hơn cả cho nguồn tiền nhàn rỗi. Mức lãi suất tiết kiệm hiện nay dù thấp nhưng vẫn cao hơn lạm phát nên vẫn giúp nhà đầu tư sinh lợi.

Điều này đã dẫn đến tình trạng giảm nguồn thu từ lãi suất cho vay, nhưng lại tăng chi phí lãi tiền gửi phải trả của các ngân hàng, khiến NIM sụt giảm.

Trong 3 quý đầu năm 2023, lợi nhuận toàn ngành ngân hàng giảm cũng do việc nợ xấu hình thành mới tiếp tục tạo áp lực lớn lên thu nhập lãi thuần. Nợ xấu của các ngân hàng đang gia tăng mạnh, với tỷ lệ nợ xấu trung bình toàn ngành quý III/2023 đạt khoảng 1,63%, cao hơn 0,3% so với quý 1, và tăng 0,4% so với cùng kỳ năm 2022 (Hình 3). Khảo sát kết quả kinh doanh của 27 NHTM trong nước cho thấy, hầu hết nợ xấu tại tất cả ngân hàng trong hệ thống đều gia tăng so với đầu năm. Trong đó, một số ngân hàng thậm chí ghi nhận nợ xấu tăng trên mức 100 điểm phần trăm. Nguyên nhân chính khiến nợ xấu tăng chủ yếu do tình hình kinh doanh của các doanh nghiệp, nợ xấu chủ yếu tập trung ở nhóm bất động sản.

Bảng 1. NIM của các NHTM Q1/2022 – Q3/2023. (Theo Vietnam Banking Report 2023:Q3, Học viện Ngân hàng)

Triển vọng hồi phục NIM cuối năm 2023

Tín dụng tăng trưởng thấp đòi hỏi ngân hàng phải giảm lãi vay để kích cầu tín dụng, song NIM không còn thu hẹp quá nhiều trong những tháng cuối năm, lý do bởi lãi suất huy động đã giảm sâu giúp các ngân hàng phần nào giảm được chi phí đầu vào. Tín hiệu tích cực là chi phí vốn (COF) của cả ngành giảm nhờ vào nguồn huy động chi phí thấp bắt đầu có hiệu quả và tỷ lệ CASA tăng cao hơn (từ 18,1% cuối quý II/2022 lên 18,9% cuối quý III/2023). Trong quý IV/2023, COF được kỳ vọng sẽ giảm hơn nữa, nhờ tiền gửi chi phí thấp sẽ chiếm tỷ trọng cao hơn trong cơ cấu nguồn vốn của các ngân hàng (lãi suất tiền gửi đã giảm đáng kể trong quý III/2023 – Hình 4). Chi phí huy động vốn của các ngân hàng giảm dẫn đến lãi suất cho vay cũng sẽ giảm theo, nhưng xu hướng giảm vẫn chậm hơn lãi suất huy động, do đó có thể cải thiện được NIM trong thời gian tới.

Nhóm ngân hàng tập trung cho vay bán lẻ và có nguồn huy động đa dạng từ liên ngân hàng, khách hàng cá nhân, CASA cao như VIB, HDB, MBB… sẽ hạn chế việc NIM bị thu hẹp. Trong ba quý đầu năm 2023, chỉ có STB, VIB và CTG là có khả năng duy trì NIM ổn định hoặc cao hơn so với cùng kỳ. Đặc biệt, VIB và CTG đã tận dụng việc cho vay liên ngân hàng với tỷ trọng cao so với cùng kỳ trong cơ cấu nguồn vốn để giảm chi phí vốn. Với STB, không còn áp lực từ lãi dự thu đã thúc đẩy NIM tăng trưởng mạnh mẽ trong năm 2023. Các ngân hàng này được kỳ vọng sẽ tiếp tục duy trì mức NIM ổn định này trong những tháng cuối năm.

Tuy nhiên, trong bối cảnh cắt giảm lãi suất vẫn là ưu tiên hàng đầu để thúc đẩy hoạt động kinh tế và nhu cầu tín dụng còn yếu như hiện tại, NIM có thể sẽ không cải thiện ngay lập tức. Mặc dù vậy, một số ngân hàng có tỷ lệ cho vay cá nhân cao, tỷ lệ LDR (dư tín dụng trên số vốn huy động) thấp và tỷ trọng vốn ngoại tệ trên tổng nguồn vốn thấp sẽ có nhiều cơ hội để cải thiện NIM tốt hơn so với toàn ngành trong quý 4.

Cùng với đó, hiện nay, Chính phủ đang triển khai nhiều biện pháp tháo gỡ khó khăn cho nền kinh tế và cho doanh nghiệp, nên kỳ vọng NIM quý cuối năm sẽ hồi phục, các ngân hàng có thể đạt được mục tiêu tăng trưởng như kế hoạch đã được đại hội cổ đông thông qua. Trong năm 2024, NIM được kỳ vọng sẽ có khả năng phục hồi nhờ nhu cầu tín dụng quay trở lại cùng với sự tăng trưởng kinh tế.

Các ngân hàng cần chú trọng một số giải pháp để cải thiện NIM

Với bối cảnh hiện nay, ngân hàng phải tiếp tục nâng cao khả năng, năng lực quản trị về tài chính… Việc quản trị tốt cũng góp phần giúp ngân hàng tiết giảm chi phí hoạt động, cải thiện NIM. Đi kèm với đó là tái cấu trúc sản phẩm, dịch vụ để tăng thu từ mảng này. Ngoài ra, cần tiếp tục đẩy mạnh đầu tư công nghệ thông tin, chuyển đổi ngân hàng số, tăng trải nghiệm cho khách hàng… Hoạt động này sẽ mang lại lợi ích lâu dài, giảm bớt chi phí giao dịch cho ngân hàng, tăng hiệu quả lợi nhuận biên.

Một điều cần nhấn mạnh là các ngân hàng bắt buộc phải điều chỉnh lại chiến lược quản trị rủi ro, hướng tới việc cải thiện NIM trong trung và dài hạn. Chỉ khi đó mới đảm bảo hoạt động ngân hàng được quản trị tốt, giúp NIM ổn định trong thời gian dài, không lên xuống thất thường theo diễn biến của thị trường.

Hầu hết các ngân hàng hiện nay đang thực hiện các yêu cầu về an toàn vốn theo tiêu chuẩn của Basel II. Tuy nhiên, các NHTM đã nhìn thấy tình hình về vốn chủ sở hữu, cũng như các yêu cầu khác phải đạt được mức cao của chuẩn Basel III. Như vậy, việc thực hiện các yêu cầu về vốn cũng như cơ chế quản lý của các ngân hàng cần phải lâu dài và liên tục. Chẳng hạn như đối với thanh khoản, các ngân hàng cần phải có biện pháp xử lý nhanh chóng và kịp thời đối với tình trạng thiếu thanh khoản. Tuy nhiên, để đảm bảo độ an toàn và các điều kiện phát triển, NHTM cũng phải rất thận trọng trong việc xem xét cho vay khi nguồn lực huy động nhiều và nhu cầu cho vay chưa cao. Hiện tại cũng là giai đoạn tương đối khó khăn để cải thiện NIM. Các ngân hàng nếu muốn cải thiện NIM, trước mắt chỉ có thể làm tăng tiền gửi không kỳ hạn (CASA). Việc này đòi hỏi các ngân hàng phải triển khai các cơ chế, chính sách nội bộ một cách hiệu quả để duy trì tốt khả năng sinh lời.

‡ Một phần của bài báo được trích theo báo cáo ngành Ngân hàng Việt Nam quý 3 năm 2023 (Vietnam Banking Report 2023:Q3) được thực hiện bởi Viện NCKH Ngân hàng, Học viện Ngân hàng.

(*)Viện NCKH Ngân hàng, Học viện Ngân hàng

- Cùng chuyên mục

Chuyển động mới của Tập đoàn Danh Khôi

Tập đoàn Danh Khôi công bố lãi lớn quý III nhờ hoàn nhập dự phòng. Tập đoàn cũng đã tìm được nhà đầu tư sẽ rót vốn để giải quyết nợ và đầu tư mới.

Tài chính - 06/11/2025 10:28

VAFIE góp ý chính sách thúc đẩy chuyển đổi năng lượng xanh

VAFIE vừa có công văn gửi Quốc hội, Ban Chính sách, Chiến lược Trung ương, các Bộ ngành liên quan về ý kiến, kiến nghị của chuyên gia, doanh nghiệp tại Hội thảo “Chuyển đổi năng lượng xanh nhìn từ Nghị quyết 70 của Bộ Chính trị”.

Tài chính - 06/11/2025 08:00

Cổ đông Antesco thông qua niêm yết HoSE

Antesco triển khai niêm yết HoSE trong bối cảnh chất lượng quản trị doanh nghiệp được nâng cao và kết quả kinh doanh đang trên đà tăng trưởng mạnh.

Tài chính - 06/11/2025 07:00

[E] CEO Dragon Capital Việt Nam: Nâng hạng không phải ‘phép màu’ với cổ phiếu

Nhiều nhà đầu tư ngạc nhiên khi thị trường chứng khoán Việt Nam điều chỉnh mạnh sau khi được nâng hạng. Tuy nhiên, theo ông Lê Anh Tuấn, CEO Dragon Capital Việt Nam, nâng hạng không phải “phép màu” với cổ phiếu, mà cho thấy TTCK Việt Nam đang là điểm đến minh bạch, bền vững, uy tín với dòng vốn trong và ngoài nước.

Tài chính - 06/11/2025 07:00

Doanh nghiệp bán lẻ ‘lên hương’

Các nhà bán lẻ lớn báo lãi đột biến nhờ người tiêu dùng tìm đến kênh hiện đại sau đợt truy quét hàng giả. MWG, WCM và FRT tăng tốc mở rộng ở nông thôn.

Tài chính - 05/11/2025 13:41

Thương hiệu bia 20 năm tuổi 'hồi sinh' sau khi về tay Sabeco

Sau khi SABECO nắm quyền chi phối, kết quả kinh doanh của CTCP Tập đoàn Bia Sài Gòn Bình Tây đã tăng trưởng ngoạn mục.

Tài chính - 05/11/2025 08:55

Chứng khoán hướng tới giai đoạn phân hoá

P/E trượt của VN-Index (không xét đến nhóm Vingroup và Gelex) vẫn đang nằm ở vùng thấp trong lịch sử, đây là nền tảng quan trọng cho một chu kỳ "stock-picking"(lựa chọn cổ phiếu) mới khi thị trường dần bước vào giai đoạn phân hóa rõ nét hơn.

Tài chính - 05/11/2025 07:30

Dòng vốn ngoại được dự báo sớm đảo chiều mua ròng

Ông Lê Quang Chung, Phó Tổng giám đốc AAS dự đoán dòng vốn ngoại sẽ ngừng bán ròng và có thể quay trở lại mua ròng nhờ thông tin tích cực trong nước và Fed nới lỏng chính sách tiền tệ.

Tài chính - 05/11/2025 07:00

Sắp có quy định để công ty khởi nghiệp sáng tạo lên sàn

Cơ quan quản lý đang triển khai loạt giải pháp để đa dạng hàng hóa, đưa nhiều công ty lên sàn, mục tiêu thu hút khối ngoại cũng như nhà đầu tư trong nước.

Tài chính - 05/11/2025 07:00

Nhiều doanh nghiệp chăn nuôi báo lãi đậm

Với việc đảm bảo các điều kiện chăn nuôi an toàn sinh học, nhiều doanh nghiệp vẫn báo lãi quý III/2025 tăng trưởng tích cực bất chấp dịch tả lợn châu Phi bùng phát trên diện rộng.

Tài chính - 04/11/2025 15:01

Nâng chất thị trường chứng khoán nhìn từ những thay đổi tại Thông tư 102

Những điểm sửa đổi mới trong Thông tư 102 được kỳ vọng sẽ nâng cao mức độ an toàn trong hoạt động kinh doanh của các CTCK, cũng như hướng tới thị trường chứng khoán Việt Nam phát triển bền vững.

Tài chính - 04/11/2025 12:12

10 nhà băng báo lãi trên 10.000 tỷ

Lũy kế 9 tháng 2025 có tới hơn 10 nhà băng báo lợi nhuận trước thuế trên 10.000 tỷ đồng. Dẫn đầu là Vietcombank với con số lợi nhuận kỷ lục 33.123 tỷ đồng.

Tài chính - 04/11/2025 12:10

Quản trị danh mục trong nhịp 'nghỉ ngơi' của chứng khoán

Việc quản trị danh mục cổ phiếu trong từng giai đoạn có ý nghĩa quan trọng. Nhà đầu tư nhờ đó sẽ tránh tình trạng rơi vào tâm lý khó chịu và cắt lỗ đúng đáy.

Tài chính - 04/11/2025 07:00

Sẽ điều chỉnh Thông tư 96 để doanh nghiệp đáp ứng tiêu chí ESG theo thông lệ quốc tế

Ủy ban Chứng khoán Nhà nước thời gian tới sẽ điều chỉnh Thông tư 96 để báo cáo phát triển bền vững của doanh nghiệp niêm yết và công ty đại chúng sát hơn các yêu cầu và đáp ứng tiêu chí ESG theo thông lệ quốc tế.

Tài chính - 04/11/2025 07:00

Tập đoàn KIDO bán tiếp 49% vốn KDF giá 2.500 tỷ đồng

Do gặp khó trong hoạt động kinh doanh chính nên KIDO có thể sẽ không cán đích chỉ tiêu đề ra 5 năm liên tiếp hiện hữu. Lãnh đạo KIDO đã ra quyết định bán 49% vốn KDF trong quý IV.

Tài chính - 03/11/2025 16:57

VPBankS hút hơn 13.200 tỷ đồng trong đợt IPO

Nhà đầu tư đăng ký với tổng giá trị hơn 13.200 tỷ trong đợt IPO của VPBankS, vượt 4% giá trị chào bán. Cổ phiếu công ty sẽ được niêm yết HoSE trong tháng 12.

Tài chính - 03/11/2025 10:19

- Đọc nhiều

-

1

Bắt doanh nhân Nguyễn Quốc Vũ, chồng ca sỹ Đoàn Di Băng

-

2

Đề xuất đánh thuế 0,1% cho mỗi giao dịch chuyển nhượng vàng miếng

-

3

Thông tư 102: Tăng cường năng lực quản trị rủi ro của chứng khoán Việt Nam

-

4

Bán nhà ở không đủ điều kiện có thể bị phạt tới 1 tỷ đồng

-

5

Mở rộng đối tượng miễn giấy phép xây dựng, cấp phép tối đa trong 7 ngày

Đáng đọc

- Đáng đọc

Gần 1 tỷ USD trái phiếu 'chảy về' một Group

Tài chính - Update 2 week ago

Nhóm vật liệu xây dựng nào sẽ phục hồi rõ nét hơn dịp cuối năm?

Thị trường - Update 2 week ago

![[E] CEO Dragon Capital Việt Nam: Nâng hạng không phải ‘phép màu’ với cổ phiếu](https://t.ex-cdn.com/nhadautu.vn/256w/files/news/2025/11/05/tittlew-2029.jpg)