Dự báo chính sách tiền tệ thế giới và dư địa điều hành của Việt Nam trong năm 2024

Với định hướng chính sách tiền tệ hỗ trợ cho tăng trưởng nền kinh tế, NHNN trong năm 2024 được kỳ vọng sẽ duy trì chính sách tiền tệ nới lỏng để kích thích nền kinh tế tăng trưởng.

NHNN được kỳ vọng sẽ duy trì chính sách tiền tệ nới lỏng trong năm 2024. Ảnh minh họa: Trọng Hiếu.

Kinh tế thế giới và một số định hướng về CSTT của các quốc gia

Kinh tế thế giới năm 2023 cho thấy nhiều bất định. Các yếu tố ảnh hưởng tới đà phục hồi kinh tế chung có thể kể đến hệ lụy của dịch COVID-19, căng thẳng địa chính trị giữa các nền kinh tế lớn, xung đột Nga – Ukraine kéo dài, xung đột Israel - Hamas, áp lực lạm phát và xu hướng thắt chặt tiền tệ tại nhiều quốc gia, biến đổi khí hậu... Ngoài ra, sự cố đối với một số định chế tài chính ở Mỹ hay EU cũng đặt ra các vấn đề cần theo dõi, giám sát đối với hệ thống tài chính quốc tế và tại mỗi quốc gia.

Tăng trưởng và lạm phát toàn cầu

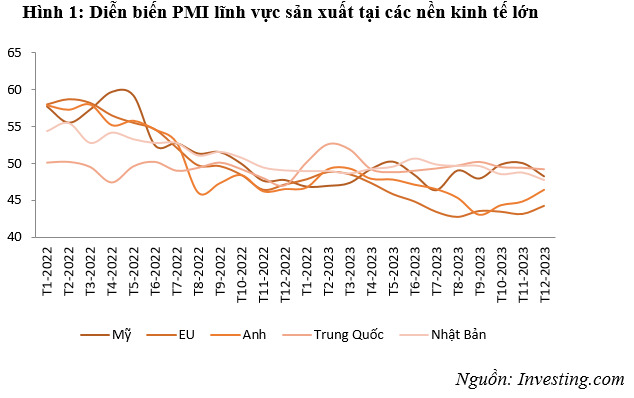

Tăng trưởng toàn cầu năm 2023 có xu hướng chậm lại. Sự chậm lại của kinh tế toàn cầu chủ yếu do sản lượng khu vực sản xuất giảm liên tục khi cầu tiếp tục suy yếu. Chỉ số PMI tổng thể phản ánh kết quả hoạt động của khu vực sản xuất và dịch vụ trên toàn cầu qua các tháng liên tiếp suy giảm, hiện đã ở dưới ngưỡng 50 điểm. Tình trạng này diễn ra phổ biến tại các nền kinh tế, đáng chú ý là EU và Trung Quốc. Điểm sáng hiếm hoi thể hiện qua việc doanh thu bán lẻ đã tìm lại đà tăng trưởng dương sau chuỗi suy giảm kéo dài, mang tới động lực mới cho tăng trưởng trong bối cảnh thương mại toàn cầu tiếp tục suy yếu.

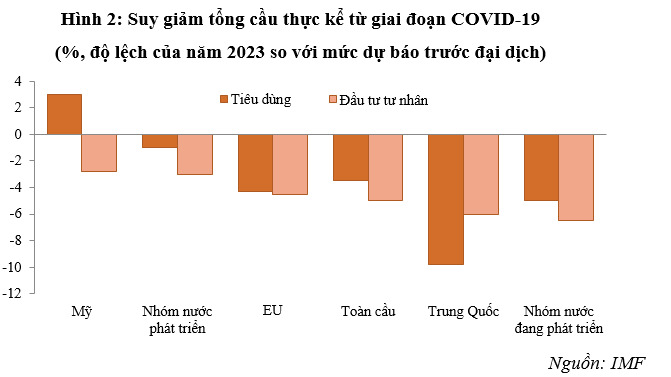

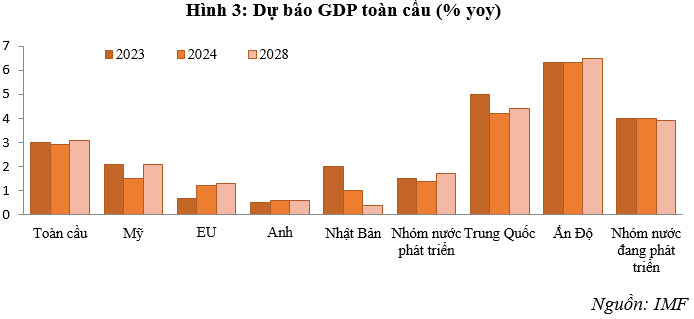

Thành quả kinh tế khiêm tốn của năm 2023 cộng với các động lực kinh tế mới xuất hiện trong quý 3 và 4 phần nào cải thiện đáng kể triển vọng kinh tế toàn cầu trong năm 2024. Dự báo tăng trưởng kinh tế cập nhật từ các tổ chức quốc tế do đó được điều chỉnh tăng, từ 2 - 2,5 điểm %. Trong đó, các nền kinh tế mới nổi (Ấn Độ, ASEAN, khối nước xuất khẩu dầu mỏ và Trung Quốc) có thể đóng góp chính vào GDP toàn cầu; khả năng đóng góp của Mỹ và các nền kinh tế lớn tại EU không mấy khả quan.

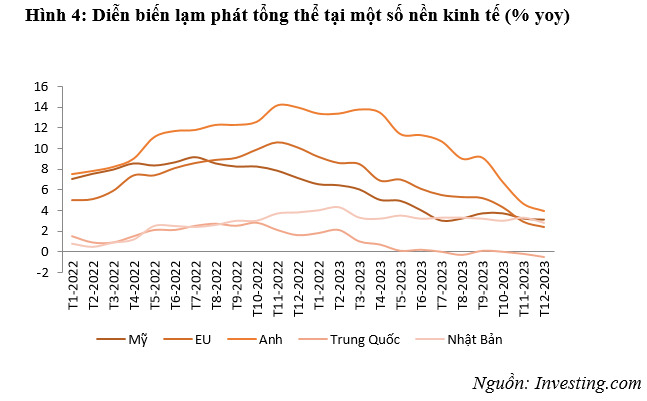

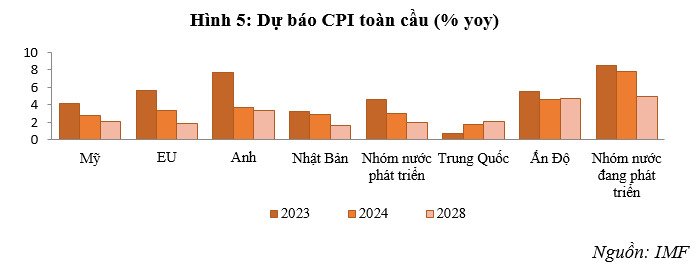

Diễn biến lạm phát toàn cầu có xu hướng bớt căng thẳng, song với mức độ khác nhau tùy từng quốc gia, nhóm nền kinh tế. Tại các nền kinh tế lớn, diễn biến tích cực nhất là Mỹ với mức lạm phát hiện đã giảm còn 3,1% (đã bám sát hơn mục tiêu 2%), trong khi đó lạm phát tại EU và Anh dù đã giảm song vẫn ở mức cao, chưa thể đáp ứng kỳ vọng chính sách. Lạm phát của Nhật Bản cũng đã vượt 0,8 điểm % so với mục tiêu. Trung Quốc là nền kinh tế lớn duy nhất đang phải đối mặt với nguy cơ giảm phát trong bối cảnh kinh tế phục hồi chậm chạp. Tại các nước Châu Á, lạm phát được kiểm soát tốt hơn dù nhiều yếu tố tác động còn tiềm ẩn.

Từ diễn biến thực trên, dự báo lạm phát toàn cầu năm 2023 ước đạt 4 - 5% (thấp hơn mức 7,2% của năm trước), trong đó có sự khác biệt giữa các nước. Cần lưu ý rằng nguy cơ lạm phát tăng trở lại vẫn là rất lớn, đặt trong điều kiện nhiều bất ổn về địa chính trị, thắt chặt nguồn cung, tác động của biến đổi khí hậu, rủi ro tăng giá năng lượng và thực phẩm.

Phản ứng chính sách của một số NHTW lớn trên thế giới

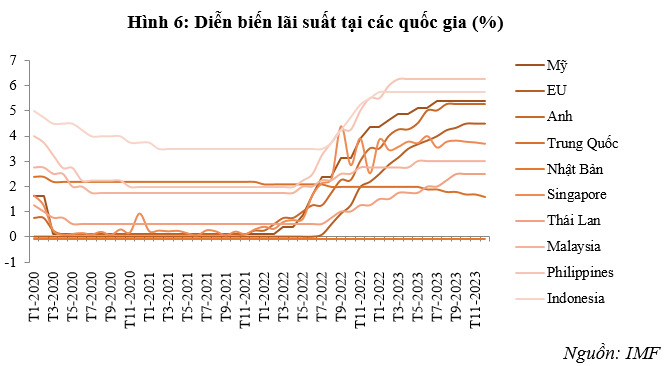

Trong năm 2023, đã có sự khác biệt giữa các NHTW trong việc định hướng điều chỉnh lãi suất: một số quốc gia vẫn duy trì lãi suất cao nhằm ứng phó với lạm phát, trong khi một số khác đã hạ lãi suất để kích thích nền kinh tế.

Tại Mỹ: Tại cuộc họp diễn ra vào tháng 12/2023, FED một lần nữa tạm ngừng chu kỳ tăng lãi suất, giữ nguyên lãi suất ở mức 5,25 - 5,5%, đồng thời dự kiến có thể thực hiện một số đợt tăng lãi suất nữa và duy trì lãi suất cao trong thời gian dài. Lạm phát của Mỹ có dấu hiệu hồi phục tích cực, song vẫn chưa thể quay về mục tiêu 2%. Bất chấp chính sách tiền tệ thắt chặt, có một bằng chứng cho thấy Mỹ hiện vẫn đủ sức trụ vững trong chu kỳ tăng lãi suất là tổng giá trị xây dựng theo tháng của nước này vẫn tăng trưởng dương trong năm 2023. Thị trường đang kỳ vọng một cuộc “hạ cánh mềm”.

Tại EU: ECB tiếp tục nâng lãi suất thêm 0,25 điểm % trong tháng 9/2023, đưa lãi suất cơ bản đồng euro lên mức kỷ lục 4%. Dự kiến mức lãi suất này sẽ được duy trì trong thời gian đủ dài để bình ổn lạm phát trở về 2%.

Tại Anh: Tháng 9/2023, BOE quyết định giữ nguyên mức lãi suất 5,25% (mức cao nhất trong vòng 15 năm qua), chấm dứt chuỗi 14 lần tăng lãi suất liên tiếp sau khi dữ liệu mới nhất cho thấy lạm phát hiện đang thấp hơn kỳ vọng. BOE tuyên bố sẽ thắt chặt chính sách tiền tệ hơn nữa nếu các chỉ báo vĩ mô thời gian tới vẫn cho thấy áp lực lạm phát dai dẳng.

Tại Trung Quốc: PBOC vẫn duy trì chính sách tiền tệ nới lỏng. Song song với hạ lãi suất điều hành, Chính phủ Trung Quốc đồng thời đưa ra các chính sách nới lỏng khác để kích thích tiêu dùng trong nước cũng như tạo điều kiện cho việc mua nhà nhằm giảm bớt gánh nặng cho thị trường bất động sản. Tuy nhiên, phản ứng của nền kinh tế Trung Quốc đối với những chính sách này là khá yếu ớt.

Tại khu vực ASEAN-5: Đa số các nước đang áp dụng chính sách tiền tệ thắt chặt (trừ Việt Nam). Trong khi Thái Lan vẫn trong chu kỳ tăng lãi suất, các nước khác đã ngừng việc tăng lãi suất nhưng vẫn duy trì lãi suất khá cao. Theo dự báo của các tổ chức tài chính, các nước ASEAN sẽ chỉ điều chỉnh hạ các biểu lãi suất kể từ năm 2024.

Nhìn lại công tác điều hành CSTT của Việt Nam

Trong năm 2023, kinh tế Việt Nam đứng trước nhiều khó khăn, thách thức đến từ cả thị trường quốc tế và trong nước. Lạm phát kéo dài tại nhiều quốc gia trên thế giới do ảnh hưởng từ sức cầu tăng đột biến giai đoạn hậu Covid-19, các chính sách tiền tệ thắt chặt nhằm đối phó lạm phát với lãi suất bị kéo cao, chuỗi cung ứng đứt gãy khi Trung Quốc mở cửa kinh tế muộn sau Covid-19, xung đột Ukraine-Nga ảnh hưởng tới nguồn cung năng lượng… là những cản trở làm suy giảm đầu tư và giảm giá tài sản trên toàn cầu, khiến phục hồi kinh tế thế giới bị chững lại. Tại Việt Nam, đầu tư khu vực tư nhân và nhà nước dù đã có dấu hiệu phụ hồi nhưng chưa đạt được mức kỳ vọng đề ra, mặt bằng lãi suất giảm nhưng sức cầu tín dụng sản xuất yếu…, lại không được hỗ trợ bởi khu vực quốc tế khi triển vọng xuất khẩu và thu hút vốn đầu tư không mấy khả quan, làm tổng cầu trong nước sụt giảm.

Trước bối cảnh đó, nhằm đạt được một số thành công nhất định trong việc duy trì đà tăng trưởng, kiểm soát được lạm phát và ổn định giá trị tiền tệ, NHNN Việt Nam đã chủ động, linh hoạt điều hành chính sách tiền tệ, phối hợp đồng bộ với chính sách tài khóa và các chính sách vĩ mô khác.

Thứ nhất, vấn đề kiểm soát lạm phát. Mặc dù trong năm 2023 NHNN đã thực hiện việc chuyển sang chính sách tiền tệ nới lỏng thông qua việc liên tục giảm lãi suất điều hành nhằm hỗ trợ các doanh nghiệp cũng như nền kinh tế phục hồi sau đại dịch, tuy nhiên lạm phát vẫn được duy trì ở mức phù hợp. Chỉ số giá tiêu dùng tháng 10 và tháng 11 lần lượt là 0,08% và 0,25%, thấp hơn mức bình quân 3 tháng trước đó (0,80%) và thấp hơn so với cùng kỳ năm 2022. CPI năm 2023 tăng 3,25%, phù hợp với mục tiêu mà chính phủ đã đề ra.

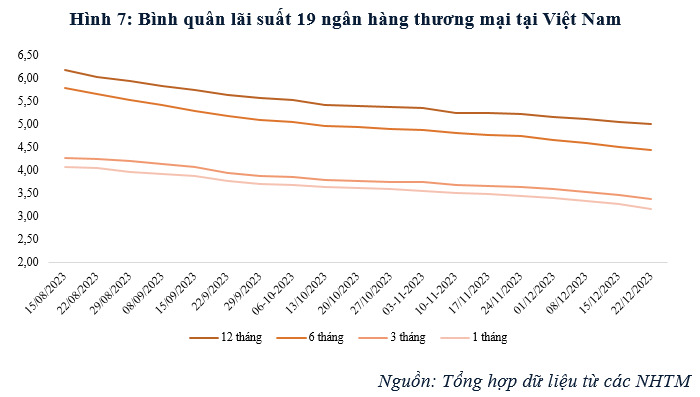

Thứ hai, về lãi suất, NHNN liên tục giảm 04 lần lãi suất điều hành trong bối cảnh lãi suất thế giới tiếp tục tăng và neo ở mức cao với mức giảm 0,5-2,0%/năm trong năm 2023. Việc liên tục điều chỉnh giảm các mức lãi suất điều hành là được đánh giá giải pháp linh hoạt, phù hợp với điều kiện thị trường, giúp hỗ trợ hoạt động sản xuất, kinh doanh thúc đẩy tăng trưởng kinh tế. Giảm lãi suất điều hành đã có sự lan tỏa tích cực đến lãi suất trên thị trường. Theo ghi nhận của nhóm nghiên cứu vĩ mô thuộc Viện NCKH Ngân hàng - Học viện Ngân hàng, mức lãi suất huy động bình quân ngành giảm từ mức 6,2% vào tháng 8/2023 xuống mức 5% vào tháng 12/2023,[1] kéo theo đó là sự sụt giảm của lãi suất cho vay.

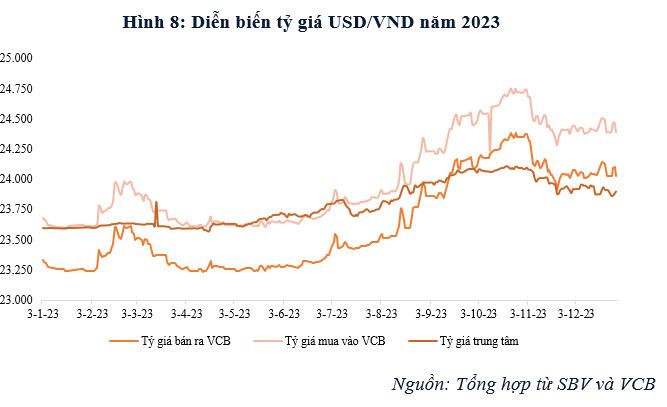

Về tỷ giá, trải qua nửa đầu năm 2023 tương đối êm ả khi tỷ giá USD/VND dao động trong vùng giá ổn định, bước sang quý III năm 2023, thị trường chứng kiến đà tăng mạnh mẽ của tỷ giá. Nguyên nhân của vấn đề này xuất phát từ việc ngược pha trong chính sách tiền tệ giữa Hoa Kỳ và Việt Nam. Trong khi Cục dự trữ Liên bang Mỹ liên tục thực thi CSTT thắt chặt trong 02 năm vừa qua để kiểm soát lạm phát thì NHNN lại có xu hướng nới lỏng nhằm hỗ trợ nền kinh tế. Điều này dẫn đến chênh lệch lãi suất VND và USD âm, kết hợp với việc chỉ số DXY liên tục tăng mạnh trong thời gian gần đây dẫn tới áp lực tỷ giá liên tục gia tăng.

Để đối phó với tình trạng này, NHNN đã tái kích hoạt lại hoạt động phát hành tín phiếu qua hình thức đấu thầu nhằm điều chỉnh trạng thái thanh khoản ngắn hạn trên hệ thống cũng như hút bớt thanh khoản ở thị trường 2 để giảm áp lực đầu cơ tỷ giá. Trong thời gian từ ngày 30/10/2023 đến ngày 8/12/2023, NHNN đã bơm ròng khoảng 204.649 tỷ đồng (8,4 tỷ USD) qua kênh OMO, nhờ đó giảm lượng tín phiếu lưu hành về 0. Động thái này đã xóa tan lo ngại thị trường về việc NHNN có thể đảo ngược chính sách tiền tệ nới lỏng do áp lực tỷ giá. Theo ghi nhận, tỷ giá trung tâm ngày 28/12/2023 trở về mốc 23.904, sau khi đạt đỉnh ở mốc 24.110 vào T10/2023.

Thách thức vẫn còn phía trước

Bên cạnh thành công đã đạt, vẫn còn đó nhiều bài toán khó Việt Nam cần phải giải quyết trong thời gian tới.

Trước hết, tăng trưởng tín dụng hiện nay vẫn đang ở mức thấp. Tính đến ngày 20/12/2023, tăng trưởng tín dụng toàn hệ thống mới đạt 10,85%, thấp hơn khá xa so với chỉ tiêu định hướng đầu năm là 14%. Việc tăng trưởng tín dụng thấp trong năm qua thể hiện khả năng hấp thụ vốn của nền kinh tế đang rất yếu. Vì vậy, trong thời gian tới, cần có nhiều cơ chế hơn nữa trong việc kích thích tăng trưởng tín dụng nhưng cũng cần đảm bảo hướng dòng vốn này tới các ngành nghề sản xuất kinh doanh, từ đó thúc đẩy tăng trưởng kinh tế hiệu quả và bền vững.

Bên cạnh đó, hệ thống ngân hàng vẫn đang phải đối mặt với áp lực nợ xấu gia tăng. Xét 27/29 NHTM niêm yết trên sàn chứng khoán, tỷ lệ nợ xấu trong quý III/2023 tăng từ 2,09% lên 2,24%. Tỷ lệ nợ xấu trong năm 2024 dự kiến sẽ còn tăng mạnh hơn, khi Thông tư 02/2023 hết hiệu lực khiến các khoản nợ được tái cơ cấu trong thời gian trước đó trở lại đúng nhóm nợ. Trong khi nợ xấu ngành ngân hàng có xu hướng tăng thì tỷ lệ bao phủ nợ xấu (số dư dự phòng nợ xấu/tổng dư nợ xấu) ở hầu hết các nhà băng sụt giảm, do lợi nhuận không đạt kế hoạch. Bên cạnh đó, thị trường bất động sản, vốn là nguồn tài sản đảm bảo của phần lớn của khoản nợ chưa cho thấy những dấu hiệu phục hồi rõ ràng. Điều này khiến cho dư địa để xử lý nợ xấu của các NHTM trong năm 2024 bị thu hẹp đáng kể.

Nhận định về dư địa CSTT của Việt Nam trong năm 2024

Về cơ bản, định hướng chính sách của nhà điều hành là duy trì chính sách tiền tệ hỗ trợ cho tăng trưởng bởi áp lực cho giai đoạn 2024 - 2025 là lấy lại đà tăng trưởng kinh tế để đạt mục tiêu cả nhiệm kỳ. Vì vậy, trong năm 2024, NHNN được kỳ vọng sẽ duy trì chính sách tiền tệ nới lỏng để kích thích nền kinh tế tăng trưởng.

Mối lo về nguy cơ đảo chiều của chính sách tiền tệ cũng đã giảm đáng kể trong giai đoạn cuối năm này khi áp lực từ hai yếu tố là tỷ giá và lạm phát đã hạ nhiệt trong bối cảnh FED không còn đề cập đến khả năng tăng lãi suất điều hành mà dự báo khả năng cắt giảm lãi suất vào năm 2024.

Về lãi suất điều hành tại Việt Nam, mặc dù chính sách tiền tệ năm 2024 dự báo tiếp tục nới lỏng, song NHNN vẫn sẽ rất thận trọng trong việc hạ thêm lãi suất. Mặt bằng lãi suất huy động đang ở mức thấp kỷ lục, nên lãi suất giảm thêm có thể khiến dòng vốn huy động chảy sang các kênh đầu tư khác. Hơn nữa, tín dụng tăng chậm hiện nay có nguyên nhân chính không phải do lãi suất, mà chủ yếu do sức cầu của nền kinh tế yếu.

Ngoài ra, với việc các hoạt động kinh tế đang được phục hồi và cải thiện, tỷ lệ lạm phát đang dần được kiểm soát, khả năng NHNN điều chỉnh mạnh về lãi suất trong năm sau là tương đối thấp. Đặc biệt, trong bối cảnh hiện nay, dư địa giảm lãi suất điều hành của NHNN còn khá ít, còn dư địa tăng lãi suất năm tới gần như là không có bởi các NHTM đều thừa thanh khoản. Thực tế, Chính phủ đã chuyển trọng tâm sang các biện pháp phi lãi suất để hỗ trợ nền kinh tế. Do đó, lãi suất huy động, lãi suất cho vay sẽ được duy trì ổn định ở mức đủ tốt, tương tự như trước giai đoạn tăng lãi suất. Theo nhiều dự báo, NHNN có thể sẽ duy trì lãi suất chính sách ổn định ở mức 4,5% trong năm 2024 để hỗ trợ nền kinh tế tăng trưởng, phục hồi.

Về tỷ giá, do áp lực tỷ giá năm 2024 không quá lớn, NHNN sẽ có cơ hội để gia tăng thêm quỹ dự trữ ngoại hối quốc gia, đồng thời thuận lợi hơn trong điều hành chính sách tiền tệ nới lỏng. Cùng với đó, cầu ngoại tệ trong nước dồi dào, và chính sách tiền tệ của Mỹ cho thấy, FED có thể chưa hạ lãi suất, nhưng cũng sẽ không tăng lãi suất thêm nữa, nên sẽ không gây áp lực làm dịch chuyển dòng vốn từ nước ngoài vào Mỹ. Điều này có tác động tích cực tới các thị trường mới nổi, trong đó có Việt Nam. Như vậy, nếu như đồng USD vẫn tiếp tục giữ ở mức lãi suất cao, nhưng không lên giá, thì sẽ không tác động nhiều đến chính sách tiền tệ của Việt Nam, từ đó NHNN có dư địa để tiếp tục mở rộng chính sách tiền tệ. Áp lực tỷ giá giảm bớt cũng tạo điều kiện cho NHNN bơm lượng tiền đã hút ròng trước đó ra thị trường thông qua kênh OMO.

Về điều hành hạn mức tín dụng, chính sách hạn mức tín dụng của NHNN có thể sẽ tiếp dục duy trì việc điều hành linh hoạt như đã thực hiện trong năm 2023, khi NHNN dựa vào căn cứ chung về mức tín dụng để xem xét nếu ngân hàng nào đạt được tiêu chí đó thì được chủ động tăng, chứ không ấn định mức hạn mức tín dụng đối với từng ngân hàng như trước đây. Ngoài ra, việc phân bổ room kỳ vọng sẽ được rộng rãi hơn ngay từ đầu năm, như vậy, các NHTM có thể chủ động hơn trong việc phân bổ tăng trưởng tín dụng.

Cùng với đó, mặc dù NHNN đang xem xét việc có tiếp tục duy trì chỉ tiêu room tín dụng hay không, khi nhiều ý kiến cho rằng chỉ tiêu tăng trưởng tín dụng cho toàn nền kinh tế vẫn cần thiết. Bởi đây vẫn là công cụ để kiểm soát việc bơm vốn, để thực thi chính sách tiền tệ hiệu quả, phù hợp với thực tế, đảm bảo các cân đối vĩ mô. Trong ngắn hạn, NHNN vẫn có thể tiếp tục duy trì công cụ này để điều hành chính sách tiền tệ. Tuy nhiên, với từng ngân hàng, NHNN có thể tăng cường sử dụng các giải pháp kỹ thuật thay thế, như kiểm soát tỷ lệ vốn ngắn hạn cho vay trung dài hạn, tỷ lệ an toàn vốn (CAR), hay cho phép tăng dư nợ dựa trên năng lực của từng tổ chức thay vì phân bổ tín dụng bằng chỉ tiêu bình quân, theo phân hạng ngân hàng theo nhóm như hiện nay.

Rủi ro với nền kinh tế năm 2024 vẫn còn nhiều, bao gồm các rủi ro từ bên ngoài (bất ổn chính trị ở một số quốc gia, các nền kinh tế lớn phục hồi chậm, mối lo an ninh năng lượng…); hoạt động xuất khẩu tiếp tục giảm; doanh nghiệp còn nhiều khó khăn; tín dụng phục hồi chậm. Ngoài ra, áp lực lạm phát năm 2024 khả năng cao hơn năm nay do hiệu ứng khuếch đại đà tăng giá của các mặt hàng do Nhà nước quản lý và giá hàng hóa thế giới còn ở mức cao.

Sang năm 2024, trong khi lạm phát và giá cả thế giới giảm nhưng còn ở mức cao, CPI bình quân của Việt Nam có thể sẽ tăng khoảng 3,5 - 4%, nhưng vẫn nằm trong ngưỡng mục tiêu cho phép. Ngoài ra, năm 2024, với dự báo giá điện tiếp tục đà tăng, giá dịch vụ y tế cũng có thể tăng mạnh do đề xuất thay đổi cách tính giá viện phí của Bộ Y tế gần đây, những điều này cũng có thể gây áp lực lên lạm phát. Mặc dù vậy, chính sách tiền tệ sẽ chỉ đảo chiều thắt chặt khi có cả áp lực tỷ giá và lạm phát. Nhưng với áp lực tỷ giá không lớn, và lạm phát năm 2024 chỉ tăng khoảng 3,5 - 4% (khó vượt ngưỡng 4,5%), chính sách tiền tệ chưa đủ lực để đổi chiều.

[1] Theo số liệu tổng hợp từ website của 19 NHTM

(*) Viện Nghiên cứu khoa học ngân hàng, Học viện Ngân hàng

- Cùng chuyên mục

HSC: VinMetal có thể mua lại Pomina

Các chuyên gia HSC nhìn nhận khả năng M&A Pomina là bước đi có tính chiến thuật và giúp VinMetal có chỗ đứng nhanh hơn trong ngành thép bằng cách sử dụng công suất thép xây dựng sẵn có.

Tài chính - 24/11/2025 11:33

Cổ phiếu xuất khẩu: Nhóm ngành đang bị thị trường 'bỏ quên'?

Các chuyên gia cho rằng việc nhiều nhà đầu tư vẫn e ngại câu chuyện rủi ro thuế quan và sự suy yếu của các nền kinh tế lớn là những nguyên nhân khiến nhóm cổ phiếu xuất khẩu chưa thể bật tăng mạnh.

Tài chính - 24/11/2025 07:21

Agribank giảm tới 2%/năm lãi suất cho vay tại 9 tỉnh, thành bị bão lũ

Agribank triển khai chính sách giảm tới 2%/năm lãi suất cho vay hỗ trợ khách hàng bị ảnh hưởng bởi bão số 12, bão số 13 và mưa lũ tại 9 tỉnh, thành.

Tài chính - 23/11/2025 22:47

Triển vọng cổ phiếu bất động sản khu công nghiệp sáng

Lợi nhuận doanh nghiệp khu công nghiệp tăng tích cực trong 9 tháng. Các đối tác đã quay lại đàm phán thuê đất sau khi chính sách thuế quan của Mỹ rõ ràng hơn.

Tài chính - 23/11/2025 08:11

HoSE nhận hồ sơ niêm yết của Antesco

HoSE thông báo đã nhận hồ sơ đăng ký niêm yết của CTCP Rau quả Thực phẩm An Giang (Antesco – UPCoM: ANT).

Tài chính - 22/11/2025 11:23

Cổ phiếu VMD tăng trần liên tiếp sau khi được gỡ đình chỉ giao dịch

Cổ phiếu VMD của CTCP Y Dược phẩm Vimedimex ghi nhận chuỗi phiên tăng trần ngay sau khi được HoSE gỡ đình chỉ giao dịch.

Tài chính - 22/11/2025 09:15

Chủ tịch DNSE: Giao dịch T+0 sẽ làm thay đổi cách thị trường vận hành

Khi giao dịch T+0 được vận hành, công nghệ sẽ là chìa khóa giúp nhà đầu tư giảm rủi ro từ tâm lí giao dịch và nắm bắt cơ hội.

Tài chính - 22/11/2025 06:45

CTX Holdings muốn rời sàn chứng khoán, cổ phiếu lao dốc

Cổ phiếu CTX Holdings bốc hơi gần 40% giá trị trong 3 tháng qua, riêng phiên 21/11 giảm sàn. Doanh nghiệp vừa báo lãi lớn nhờ bán dự án.

Tài chính - 21/11/2025 10:47

Vừa giải trình tăng trần, cổ phiếu DAS liên tiếp nằm sàn

Sau nhiều phiên tăng trần liên tục và chạm mức 15.500 đồng/cổ phiếu, mã DAS của CTCP Máy - Thiết bị Dầu khí Đà Nẵng "quay đầu" giảm mạnh trong các phiên gần đây.

Tài chính - 21/11/2025 10:18

10 năm theo đuổi dự án 239 Cách Mạng Tháng Tám của Phát Đạt

Phát Đạt liên tiếp công bố chủ trương M&A dự án, bán 2 dự án lớn tại Bình Dương (cũ) và Đà Nẵng trong khi mua dự án tại khu vực trung tâm TP.HCM.

Tài chính - 21/11/2025 08:37

HPA được định giá hơn 450 triệu USD, đứng thứ hai ngành chăn nuôi

Dự kiến, CTCP Phát triển nông nghiệp Hòa Phát (mã CK: HPA) sẽ chào bán 30 triệu cổ phiếu với giá 41.900 đồng/cổ phiếu, huy động 1.257 tỷ đồng.

Tài chính - 21/11/2025 08:30

'Thị trường IPO Việt Nam bước vào chu kỳ mới với một loạt các thương vụ ‘bom tấn’

Việt Nam chứng kiến hai thương vụ IPO đình đám trong lĩnh vực tài chính - Công ty Cổ phần Chứng khoán Kỹ thương (Techcom Securities JSC) và Công ty Chứng khoán VPBank.

Tài chính - 20/11/2025 17:09

Nhiều ngân hàng đã tiệm cận hạn mức tín dụng

S&I Ratings cho rằng xu hướng tăng của mặt bằng lãi suất còn tiếp diễn, nhằm thúc đẩy tăng trưởng huy động và đảm bảo cân đối vốn trước nhu cầu tín dụng cao cuối năm.

Tài chính - 20/11/2025 12:59

Vingroup tăng vốn điều lệ lên gấp đôi sau khi phát hành cổ phiếu thưởng

Sau đợt phát hành gần 3,9 tỷ cổ phiếu thưởng cho cổ đông hiện hữu với tỷ lệ 1:1, vốn điều lệ của Vingroup sẽ tăng gấp đôi, lên hơn 77.000 tỷ đồng.

Tài chính - 20/11/2025 10:15

Hé mở về đối tác của FLC tại dự án Chung cư Hausman

Lâm Phát Invest - nhà phát triển dự án Chung cư Hausman, có nhiều mối liên hệ tới một tập đoàn đa ngành nổi danh trong các lĩnh vực bất động sản, ngân hàng, chứng khoán.

Tài chính - 20/11/2025 06:45

Khi nào dòng tiền quay lại chứng khoán?

Thị trường đang chịu ảnh hưởng đa chiều từ vĩ mô nội – ngoại khiến VN-Index chững lại, dòng tiền yếu đi. Song, các yếu tố tích cực dần lấn át, hỗ trợ đà phục hồi.

Tài chính - 19/11/2025 07:49

- Đọc nhiều

Đáng đọc

- Đáng đọc

Gần 1 tỷ USD trái phiếu 'chảy về' một Group

Tài chính - Update 1 month ago

'Cơn sốt' vàng bao giờ chấm dứt?

Thị trường - 1 month

Nhóm vật liệu xây dựng nào sẽ phục hồi rõ nét hơn dịp cuối năm?

Thị trường - Update 1 month ago