Điều hành tỷ giá của Việt Nam - Một số khuyến nghị chính sách

Điều hành tỷ giá của NHNN thời gian tới vẫn tiếp tục chịu áp lực do lạm phát hiện ở mức cao, xung đột chính trị giữa các quốc gia chưa có dấu hiệu chấm dứt…, tiềm ẩn các nguy cơ ảnh hưởng đến hoạt động đầu tư, sản xuất- kinh doanh và biến động tỷ giá trên thị trường ngoại hối.

Điều hành tỷ giá Việt Nam trong bối cảnh lạm phát thế giới tăng. Ảnh: Trọng Hiếu

Đặt vấn đề

Giai đoạn từ năm 2022, điều hành chính sách tiền tệ (CSTT) của ngân hàng trung ương (NHTW) các quốc gia phải ứng phó với các cú sốc lạm phát gia tăng hậu Covid-19 với nguyên nhân chủ yếu do giá cả hàng hoá, năng lượng gia tăng do việc tái tổ chức chuỗi giá trị cung ứng toàn cầu, căng thẳng địa chính trị, biến đổi khí hậu và chủ nghĩa bảo hộ lương thực.… Theo đó, Fed đã tăng mạnh lãi suất (năm 2022: 7 lần tăng với tổng mức tăng là 4,25%, từ cận 0% lên 4,25%; năm 2023: 4 lần tăng với tổng mức tăng 1,0%, từ 4,5% lên 5,5%), khiến đồng USD tăng giá trên thị trường quốc tế. Cụ thể, chỉ số DXY năm 2022 tăng 7,89% so với cùng kỳ năm trước, có thời điểm vượt mức 113- mức cao nhất trong 20 năm trở lại đây.

Trước bối cảnh đó, Ngân hàng Nhà nước Việt Nam (NHNN) đã chủ động, linh hoạt thích ứng trong điều hành tỷ giá, đặc biệt với các ngoại tệ mạnh như Đô-la Mỹ, Euro và các đồng ngoại tệ khác tại các quốc gia có quan hệ giao thương đáng kể với Việt Nam nhằm duy trì ổn định vĩ mô trong nước, hỗ trợ đầu tư, sản xuất phát triển. Mặc dù, năm 2023, trước động thái chững lại của đà tăng lãi suất Fed, áp lực tăng giá từ đồng USD giảm bớt, hỗ trợ sự ổn định của tỷ giá trong nước. Tuy nhiên, điều hành tỷ giá của NHNN thời gian tới vẫn tiếp tục chịu áp lực do lạm phát hiện ở mức cao, xung đột chính trị giữa các quốc gia chưa có dấu hiệu chấm dứt…, tiềm ẩn các nguy cơ ảnh hưởng đến hoạt động đầu tư, sản xuất- kinh doanh và biến động tỷ giá trên thị trường ngoại hối.

Giới thiệu chung về tỷ giá hối đoái

Tỷ giá hối đoái được xem là một công cụ đệm của CSTT nhằm hỗ trợ nền kinh tế, đặc biệt thực hiện mục tiêu kiểm soát lạm phát bởi cơ chế truyền dẫn của tỷ giá sẽ tác động trực tiếp tới xuất, nhập khẩu, qua đó ảnh hưởng tới giá cả hàng hóa trong nước. NHTW sẽ căn cứ vào tình hình thực tiễn của nền kinh tế để áp dụng chế độ tỷ giá và cơ chế điều hành tỷ giá phù hợp với mỗi quốc giá. Trong đó, cơ chế tỷ giá hối đoái (exchange rate mechanism) được hiểu là các biện pháp, cách thức can thiệp của NHTW để điều hành tỷ giá của quốc gia. Cơ chế tỷ giá là một trụ cột quan trọng trong CSTT của bất kỳ nền kinh tế nào và thường được các NHTW sử dụng để kiểm soát giá trị đồng tiền của quốc gia so với các loại tiền tệ khác (Justin Kuepper, 2022)

Theo cách phân loại các chế độ tỷ giá của IMF tại Báo cáo thường niên về chế độ tỷ giá năm 2013, có 3 nhóm chế độ tỷ giá thường được các NHTW trên thế giới áp dụng là: (i) Thả nổi (gồm thả nổi có điều tiết và thả nổi hoàn toàn); (ii) Neo cứng (gồm ngoại tệ hóa - exchange arrangement with no separate legal tender và bản vị ngoại tệ - currency board); (iii) và Neo mềm (nhóm cơ chế tỷ giá trung gian) kết hợp những đặc điểm của hai chế độ tỷ giá neo cứng và thả nổi ở những mức độ khác nhau, tùy vào điều kiện từng nước.

Về cơ chế tỷ giá tại Việt Nam, Nghị định số 70/2014/NĐ-CP quy định cụ thể như sau: “Chế độ tỷ giá hối đoái của đồng Việt Nam là chế độ tỷ giá thả nổi có quản lý do NHNN xác định trên cơ sở rổ tiền tệ của các nước có quan hệ thương mại, vay, trả nợ, đầu tư với Việt Nam phù hợp với mục tiêu kinh tế vĩ mô trong từng thời kỳ.”

Điều hành tỷ giá của NHNN trong giai đoạn 2022-2023

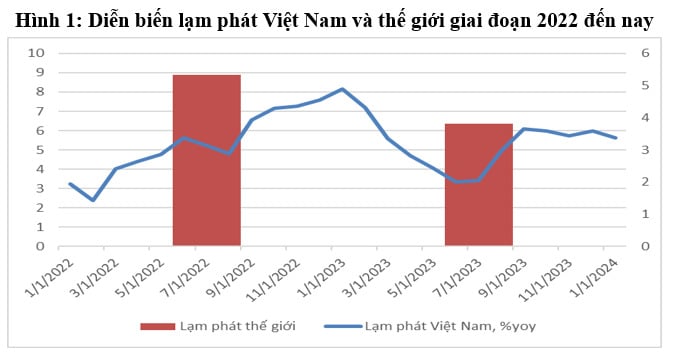

Sau khi dịch Covid-19 bắt đầu được kiểm soát tại nhiều quốc gia, kinh tế thế giới rơi vào trì trệ nghiêm trọng, đặc biệt tại các nền kinh tế tiên tiến xuất phát từ xu hướng dịch chuyển bất thường từ nhu cầu dịch vụ sang hàng hoá và sự gián đoạn chuỗi cung ứng toàn cầu dẫn đến lạm phát gia tăng (BIS, 2023), xung đột căng thẳng giữa Nga-Ukraine…. (Hình 1).

Trong bối cảnh đó, là một nền kinh tế có độ mở cao (tổng kim ngạch xuất nhập khẩu tăng từ 184,7% GDP năm 2016 lên mức khoảng trên 200% GDP giai đoạn 2022-2023), việc điều hành tỷ giá của Việt Nam luôn phải đối mặt với những thách thức đến từ bên ngoài như việc các nước lớn thu hẹp và ngừng các gói nới lỏng tiền tệ (Quantitative Easing - QE) chuyển sang thắt chặt CSTT, đồng USD lên giá…. Ngay cả đối với thị trường trong nước, yếu tố tâm lý cũng luôn thường trực mỗi khi thị trường tài chính thế giới biến động, tạo áp lực rất lớn đối với điều hành tỷ giá của NHNN.

Trước tình hình đó, NHNN đã kiên định điều hành tỷ giá linh hoạt, bám sát cung cầu thị trường, các cân đối vĩ mô, tiền tệ và mục tiêu CSTT, kết hợp điều tiết thanh khoản hợp lý, chủ động truyền thông, can thiệp mua/bán ngoại tệ với TCTD theo phương thức phù hợp (cả giao ngay và kỳ hạn) để bình ổn thị trường, kinh tế vĩ mô, góp phần kiểm soát lạm phát, hạn chế tình trạng đầu cơ, găm giữ ngoại tệ và hấp thu các cú sốc đối với nền kinh tế. Cụ thể:

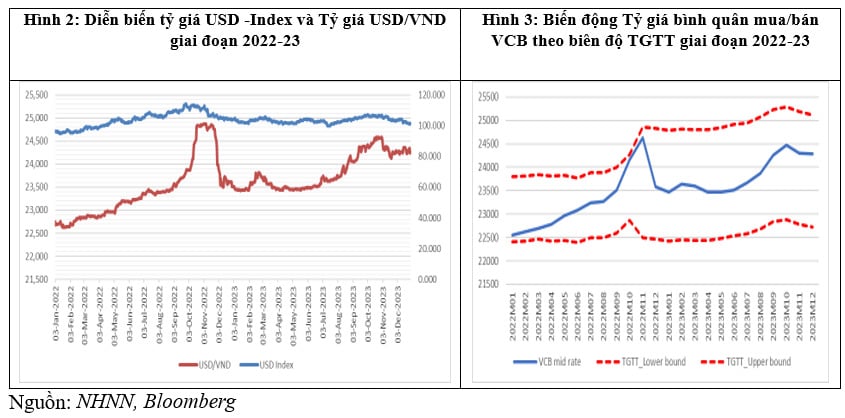

Năm 2022, trước sức ép liên tục gia tăng đối với tỷ giá USD/VND và thị trường ngoại tệ, cân đối cung - cầu ngoại tệ khó khăn[3], trong năm 2022 NHNN đã phải điều hành tỷ giá: (i) Từng bước tạo dư địa để tỷ giá diễn biến linh hoạt, phù hợp với tình hình thị trường trong và ngoài nước, qua đó hấp thụ cú sốc bên ngoài (Quyết định điều chỉnh biên độ tỷ giá giao ngay USD/VND từ mức +3% lên +5% vào ngày 17/10/2022); (ii) Linh hoạt các phương thức bán can thiệp thị trường, điều chỉnh tỷ giá mua/bán can thiệp để đáp ứng nhu cầu thanh khoản và bình ổn tâm lý thị trường (theo tính toán, NHNN đã bán can thiệp ngoại tệ nhằm ổn định thị trường trong năm 2022 khoảng 20 tỷ USD); (iii) Mở lại kênh tín phiếu sau gần 2 năm đại dịch Covid, với tiến độ giãn cách nhằm vừa hút bớt nội tệ, duy trì chênh lệch lãi suất giữa VND - USD trên thị trường liên ngân hàng, tạo sự hấp dẫn cho VND, vừa tạo điều kiện hỗ trợ thanh khoản, ổn định lãi suất cho phục hồi kinh tế. Cùng với đó, Chính phủ và NHNN đã nỗ lực, cố gắng trong đàm phán với Chính phủ Hoa Kỳ và Việt Nam đã được Bộ Tài chính Hoa Kỳ đưa ra khỏi Danh sách giám sát về thao túng tiền tệ, đồng thời, đánh giá cao công tác điều hành chính sách tiền tệ, tỷ giá của NHNN trong bối cảnh kinh tế toàn cầu vẫn đang đối mặt với nhiều khó khăn, thách thức (tại Báo cáo về “Chính sách kinh tế vĩ mô và ngoại hối của các đối tác thương mại lớn của Hoa Kỳ” ban hành ngày 10/11/2022).

Kết quả, tỷ giá giao dịch trên thị trường diễn biến linh hoạt, thanh khoản thị trường đảm bảo, các nhu cầu ngoại tệ hợp pháp được đáp ứng đầy đủ. Trong bối cảnh đồng tiền của các nước trong khu vực đều mất giá mạnh so với USD, nỗ lực và các giải pháp điều hành linh hoạt, chủ động của NHNN, VND chỉ mất giá khoảng 4,35% so với USD trong năm 2022.

Sang năm 2023, trong 6 tháng đầu năm, chỉ số đồng USD đi ngang thay vì tăng mạnh như năm 2022, nguồn cung ngoại tệ được đảm bảo nhờ cán cân thương mại thặng dư; dòng ngoại tệ tăng từ giải ngân vốn FDI và mua bán vốn cổ phần… giúp tỷ giá trong tầm kiểm soát, tạo thuận lợi cho công tác điều hành tỷ giá, ổn định thị trường ngoại tệ. Nhờ đó, NHNN mua được ngoại tệ để bổ sung dự trữ ngoại hối Nhà nước (ước tính 6 tỷ USD) đưa dự trữ ngoại hối Nhà nước lên mức khoảng 87 tỷ USD vào cuối năm 2023, và một lượng lớn tiền đồng được đưa ra nền kinh tế, tăng thanh khoản cho TCTD, hỗ trợ giảm mặt bằng lãi suất VND. Tuy nhiên, từ giữa tháng 6/2023, VND chịu áp lực áp lực mất giá do đồng USD tăng mạnh trở lại trên thị trường quốc tế và do sự nghịch pha trong chu kỳ CSTT giữa Việt Nam và các nền kinh tế lớn (trong đó có Mỹ). Với áp lực đó, VND mất giá theo xu hướng chung nhưng vẫn ổn định hơn một số đồng tiền khác trong khu vực.

Tính đến cuối năm 2023, tỷ giá trung tâm ở mức 23.866 VND/USD (tăng gần 1,1% so với cuối năm 2022); tỷ giá niêm yết, giao dịch trên thị trường tăng khoảng 2,9%, tương đối ổn định so với nhiều đồng tiền khác trong khu vực. Việt Nam có tỷ lệ mất giá so với đồng USD rất thấp, cụ thể là 1,1% so với 4,32% của Malaysia, 1,65% đối với đồng Won Hàn Quốc, 2,88% đối với Trung Quốc và 7,89% của Nhật Bản (theo Bloomberg). Hoạt động trên thị trường ngoại tệ về cơ bản diễn ra thông suốt, các nhu cầu ngoại tệ hợp pháp được TCTD đáp ứng, trong đó có nhu cầu ngoại tệ để nhập khẩu xăng dầu, góp phần ổn định kinh tế vĩ mô và kiểm soát lạm phát.

Đánh giá điều hành tỷ giá của NHNN

Thứ nhất, từ khi NHNN áp dụng cơ chế tỷ giá trung tâm đến nay (Quyết định 2730/QĐ-NHNN ngày 31/12/2015), tỷ giá được điều hành tương đối ổn định, biến động theo hướng ngày càng linh hoạt hơn (Hình 3), qua đó hỗ trợ phát triển kinh tế, hoạt động thương mại, đầu tư. Theo một số nghiên cứu của Garrant & Peersman (2020), Obstfeld et al (2004), Benes et al (2013), việc điều hành tỷ giá của NHNN theo cơ chế thả nổi, có kiểm soát góp phần ổn định tâm lý thị trường, nhà đầu tư, đặc biệt khối doanh nghiệp FDI. Ngoài ra, theo nghiên cứu của chúng tôi, việc hạn chế các biến động quá mức của tỷ giá trong từng thời kỳ đã góp phần kiểm soát lạm phát thông qua kênh truyền dẫn giá xuất, nhập khẩu. Với đặc thù Việt Nam là một nền kinh tế nhỏ, có độ mở cao và cấu trúc nền kinh tế phụ thuộc phần lớn vào hoạt động nhập khẩu nguyên vật liệu, xăng dầu, gia công sản xuất, tỷ giá trở thành một “thước đo” đối với kỳ vọng lạm phát trên thị trường.

Thứ hai, việc cho phép tỷ giá biến động linh hoạt đã góp phần tăng tính truyền dẫn của tỷ giá hối đoái, tăng hiệu quả hấp thụ các cú sốc ngoại sinh và tạo dư địa điều hành các công cụ CSTT truyền thống khác. Ngoài ra, khi NHNN tạo hành lang biên độ cho tỷ giá biến động linh hoạt, mang tính thị trường hơn, lạm phát vẫn được điều hành ổn định, trong tầm mục tiêu điều hành của Quốc hội, NHNN cho thấy sự tín nhiệm của thị trường đối với công tác điều hành CSTT của NHNN tương đối tốt. Nhờ đó, trong các giai đoạn cú sốc đặc biệt như Covid-19, lạm phát toàn cầu tăng cao, đứt gãy chuỗi cung ứng hàng hóa thế giới, NHNN càng có vị thế trong việc điều hành biên độ tỷ giá, qua đó ổn định thị trường.

Thứ ba, NHNN đã chủ động, kịp thời truyền thông, định hướng thị trường khi cần thiết, qua đó tạo sự đồng thuận của các thành viên thị trường và nâng cao tính minh bạch, hiệu quả, hiệu lực truyền dẫn của CSTT và tỷ giá. Đồng thời, kết hợp linh hoạt điều tiết thanh khoản, lãi suất VND hợp lý qua kênh nghiệp vụ thị trường mở để hỗ trợ ổn định tỷ giá trong những giai đoạn nguồn cung kém thuận lợi và tâm lý thị trường bị tác động bởi những trước biến động trên thị trường quốc tế.

Một số khuyến nghị chính sách

Trong bối cảnh thay đổi của điều kiện kinh tế toàn cầu và xu hướng hội nhập tài chính, tiền tệ, điều hành của các NHTW cần đổi mới theo hướng tiếp tục kiên định với mục tiêu kiểm soát lạm phát nhưng phải xem xét đến sự ổn định tài chính thông qua tăng cường phối hợp chính sách tiền tệ, tài khoá và an toàn vĩ mô tạo thành khuôn khổ chính sách tích hợp (Integrated policy framework, IMF, 2020) nhằm nâng cao quyền tự chủ tiền tệ, cải thiện sự ổn định tài chính, giá cả và giảm biến động kinh tế. Tại Việt Nam, điều hành CSTT thời gian qua cho thấy NHNN đang dần chuyển hướng điều hành trên cơ sở khối lượng sang điều hành theo giá. Do đó, điều hành tỷ giá hối đoái sẽ cần mang tính thị trường hơn để giảm bớt áp lực điều hành của NHNN và hỗ trợ hoạt động thương mại, tăng uy tín của thị trường Việt Nam trên trường quốc tế. Cụ thể:

Một là, việc điều chỉnh, thay đổi trong điều hành tỷ giá phải được cân nhắc kỹ lưỡng, thận trọng và đồng bộ với quá trình hiện đại hóa khuôn khổ điều hành của NHNN theo hướng tích hợp nêu trên cũng như phù hợp với lộ trình tự do hóa các dòng vốn quốc tế (đi kèm xây dựng biện pháp an toàn vĩ mô), cùng với trình độ phát triển của thị trường vốn và hiện đại hoá hệ thống ngân hàng, qua đó thúc đẩy hiệu lực truyền dẫn CSTT.

Hai là, tiếp tục duy trì cơ chế điều hành tỷ giá linh hoạt, ổn định và phù hợp với diễn biến của thị trường trong và ngoài nước nhằm ứng phó trước tác động tiêu cực của các cú sốc ngoại sinh lên giá trị của VND. Đồng thời, tiếp tục đa dạng hóa rổ tiền tệ được sử dụng để đưa ra tỷ giá trung tâm bởi việc neo tỷ giá theo USD trên thực tế “de facto” sẽ khiến cho giá trị của đồng VND bị thay đổi theo hướng bất lợi cho xuất khẩu, đặc biệt là trong bối cảnh giá trị của đồng USD tăng lên do các chính sách đối phó với lạm phát của FED.

Ba là, để giảm thiểu tác động tiêu cực của các cú sốc, NHNN cần có những bước tiến nhất định trong việc điều hành tỷ giá theo hướng: (i) bám sát tình hình thị trường trong và ngoài nước, điều hành tỷ giá trên cả hai chiều (tăng/ giảm) để thị trường dần loại bỏ các kỳ vọng một chiều và hấp thu hiệu quả các cú sốc bên ngoài, qua đó thúc đẩy hiệu lực truyền dẫn CSTT; (ii) củng cố Dự trữ ngoại hối Nhà nước khi điều kiện thị trường thuận lợi để tương xứng với các nước trong khu vực; (iii) can thiệp ngoại hối khi cần thiết nhằm ổn định tâm lý thị trường, nâng cao uy tín và vị thế quốc qua, qua đó củng cố xếp hạng tín nhiệm quốc gia trong dài hạn.

Bốn là, đa dạng hoá thị trường ngoại hối để giảm thiểu rủi ro biến động tỷ giá thông qua hoàn thiện hành lang pháp lý, xây dựng kế hoạch chi tiết phát triển thị trường giao dịch sản phẩm phái sinh ngoại tệ nhằm tăng khả năng phòng ngừa rủi ro tỷ giá; phổ biến và khuyến khích doanh nghiệp, đặc biệt doanh nghiệp xuất nhập khẩu sử dụng các biện pháp phòng ngừa rủi ro ngoại tệ, giảm thiểu các biến động lớn của tỷ giá trong ngắn hạn khi thị trường chịu các cú sốc bên ngoài, cũng như giúp tăng độ sâu của thị trường ngoại tệ trong dài hạn.

Năm là, tăng cường công tác truyền thông nhằm ổn định tâm lý thị trường, đặc biệt trong các thời kỳ biến động để ổn định tâm lý trên thị trường ngoại hối, qua đó nâng cao uy tín điều hành CSTT, tăng khả năng định hướng, dẫn dắt thị trường ngoại tệ.

(*) Vũ Mai Chi - Học viện Ngân hàng; Phạm Gia Khánh - Ngân hàng Nhà nước

- Cùng chuyên mục

Các ngân hàng trung ương sẽ hành động ra sao nếu Fed hạ lãi suất

Các ngân hàng trung ương lớn trên thế giới trong tháng này sẽ đưa ra quyết định về chính sách lãi suất, ít ngày sau khi lãnh đạo Fed họp phiên cuối năm.

Tài chính - 09/12/2025 06:45

Loạt tân binh chuẩn bị ‘đổ bộ’ sàn HoSE

Hoạt động niêm yết của HoSE đang sôi động trở lại. Các “bom tấn” sắp lên sàn HoSE như Chứng khoán VPBank, Chứng khoán VPS, Masan Consumer.

Tài chính - 08/12/2025 15:34

Triển vọng cổ phiếu ngành dầu khí năm 2026

Các chuyên gia cho rằng, năm 2026 sẽ là một năm khó dự đoán với nhiều biến số cho ngành dầu khí. Nhóm cổ phiếu ngành này cũng sẽ biến động theo những nhịp ảnh hưởng của thị trường.

Tài chính - 08/12/2025 10:22

Thách thức với chính sách tiền tệ năm 2026

Với mục tiêu tăng trưởng kinh tế trên 10% năm 2026, chính sách tiền tệ đang gặp nhiều thách thức hơn với bài toán cân đối giữa thanh khoản hệ thống, lãi suất, tỷ giá và mục tiêu lạm phát.

Tài chính - 08/12/2025 07:18

Một ETF Việt chuẩn bị niêm yết tại Thái Lan

ETF VNFIN LEAD của Công ty TNHH Quản lý Quỹ SSI (SSIAM) sẽ được niêm yết trên sàn chứng khoán Finansia (Mã: VNFIN24) vào ngày 9/12/2025.

Tài chính - 08/12/2025 06:57

Lãi suất huy động tăng, chứng khoán có bị ảnh hưởng?

Với việc lãi suất huy động có xu hướng tăng, các chuyên gia đánh giá thị trường đang bước vào giai đoạn tích lũy với cơ hội mua vào cổ phiếu tốt cho năm 2026.

Tài chính - 08/12/2025 06:45

Công ty con HAGL sắp IPO có gì?

HAGL có kế hoạch IPO và niêm yết một công ty con trong mảng nông nghiệp vào quý II năm sau. Đây là công ty có kết quả kinh doanh tốt nhất trong hệ thống.

Tài chính - 08/12/2025 06:45

Lãi suất huy động tăng gây áp lực NIM ngân hàng

Trong bối cảnh nhà điều hành vẫn ưu tiên duy trì chính sách hiện tại, biên lãi ròng của các ngân hàng vẫn sẽ chịu ảnh hưởng trong thời gian tới. Nhất là đối với nhà băng có tỷ lệ thu nhập từ tín dụng cao chắc chắn hoạt động kinh doanh gặp khó hơn.

Tài chính - 07/12/2025 15:36

Tín dụng nền kinh tế đạt trên 18,2 triệu tỷ đồng

Phó Thống đốc NHNN Phạm Thanh Hà cho biết, năm nay tín dụng tăng trưởng khả quan, tích cực so với các năm, đến 27/11, tín dụng nền kinh tế đạt trên 18,2 triệu tỷ đồng, tăng 16,56% so với cuối năm 2024.

Tài chính - 07/12/2025 12:37

Điều gì khiến hiệu suất quỹ PYN Elite âm tháng thứ 3 liên tiếp dù VN-Index tăng?

Việc các mã cổ phiếu ngành tài chính giảm mạnh, bao gồm Sacombank, khiến hiệu suất danh mục PYN Elite giảm khi VN-Index tăng.

Tài chính - 07/12/2025 11:00

Ngân hàng Nhà nước sẵn sàng can thiệp ngoại tệ khi cần thiết

Bình quân 11 tháng năm 2025, chỉ số giá đô la Mỹ tăng 3,94% so với cùng kỳ năm trước, cao hơn có số 3,69% của năm 2024.

Tài chính - 07/12/2025 06:45

Thị trường ở thời đại mới: Broker làm gì để không bị đào thải?

Ở kỷ nguyên mới, không đơn thuần đặt lệnh hay tư vấn cổ phiếu, broker cần chuẩn bị kiến thức, kỹ năng và cả công nghệ để có thể tư vấn quản lý tài sản cho khách hàng.

Tài chính - 06/12/2025 16:01

Chính thức niêm yết NYSE, quỹ ETF KraneShares Dragon Capital Vietnam Growth Index nắm những cổ phiếu nào?

Quỹ ETF KraneShares Dragon Capital Vietnam Growth Index (Mã: KPHO) chính thức niêm yết trên Sở Giao dịch Chứng khoán New York. Trong danh mục của mình, quỹ ETF này nắm 35 cổ phiếu Việt Nam.

Tài chính - 06/12/2025 06:45

Cổ phiếu VPX của VPBankS chính thức lên sàn ngày 11/12

Cổ phiếu VPX của CTCP Chứng khoán VPBank (VPBankS) sẽ chính thức được giao dịch vào ngày 11/12. Vốn hóa tính theo giá chào sàn là gần 64.000 tỷ đồng, tương đương 2,4 tỷ USD.

Tài chính - 05/12/2025 20:10

Cận cảnh biểu tượng mới của HoSE

HoSE thay đổi biểu tượng sang hình ảnh con bò tấn công, gửi gắm thông điệp về bước chuyển mình mạnh mẽ sau nâng hạng của thị trường chứng khoán Việt Nam.

Tài chính - 05/12/2025 14:55

Chủ tịch UBCK: Quản trị công ty là yếu tố then chốt khi thị trường vào nhóm mới nổi

Kinh nghiệm quốc tế chứng minh những thị trường có chuẩn mực quản trị tốt luôn là điểm đến ưu tiên của dòng vốn dài hạn, đặc biệt là các quỹ hưu trí.

Tài chính - 05/12/2025 13:16

- Đọc nhiều

Đáng đọc

- Đáng đọc

Lập 'Quỹ tái thiết miền Trung', tại sao không?

Sự kiện - Update 1 week ago

Gần 1 tỷ USD trái phiếu 'chảy về' một Group

Tài chính - Update 1 month ago

'Cơn sốt' vàng bao giờ chấm dứt?

Thị trường - 1 month