Đằng sau các khoản lãi lớn của ngân hàng

Dù báo cáo tài chính nhiều ngân hàng ghi nhận kết quả kinh doanh tăng trưởng mạnh, nhưng thực tế cho thấy phần nhiều trong số đó chưa tính đến khoản lãi dự thu.

Đằng sau các khoản lãi lớn của ngân hàng

Vừa qua, Ngân hàng TMCP Bắc Á (BacABank – mã BAB) đã công bố BCTC hợp nhất quý III/2019 với nhiều thông số tích cực. Nếu xét riêng quý III/2019, lãi trước thuế của ngân hàng đạt 210 tỷ đồng, tăng trưởng 41% so với quý III/2018. Đây được coi là kết quả khả quan nhờ sự đóng góp lớn từ mảng tín dụng và các hoạt động khác (chủ yếu từ thu hồi nợ).

Còn nếu tính 9 tháng đầu năm 2019, lãi trước thuế của ngân hàng là 646 tỷ đồng, tương đương tăng 11% so với cùng kỳ. Kết quả tăng trưởng này có được chủ yếu nhờ cắt giảm 40% chi phí dự phòng so với cùng kỳ xuống còn 142 tỷ đồng.

Đi cùng với đó, BacABank cũng khiến giới đầu tư nói chung và cổ đông BAB nói riêng không khỏi hoan hỉ khi tỷ lệ nợ xấu tiếp tục thuộc nhóm thấp nhất thị trường - 0,72%.

Hệ quả, cổ phiếu BAB tăng trưởng 0,6% đạt 18.200 đồng/cổ phiếu trong ngày VN-Index “đỏ lửa” (18/10).

Thực tế, các con số trên mới chỉ đề cập từ 2 mục của báo cáo tài chính là bảng cân đối kế toán và kết quả kinh doanh. Trong khi, một báo cáo rất quan trọng khác thường bị nhà đầu tư bỏ quên là bảng lưu chuyển tiền tệ.

Theo đó, bảng lưu chuyển tiền tệ có nhiệm vụ chỉ ra dòng tiền thực ra, thực vào của ngân hàng. Qua đó, giới đầu tư có thể đánh giá thực chất hiệu quả của ngân hàng/doanh nghiệp.

Đặt trong trường hợp BacABank, báo cáo kết quả hoạt động kinh doanh 9 tháng ghi nhận thu nhập và các khoản thu nhập tương tự của ngân hàng đạt 6.590 tỷ đồng (tăng trưởng gần 21%), nhưng báo cáo lưu chuyển tiền tệ ghi nhận dòng tiền thực nhận của BacABank chỉ là 4.546,6 tỷ đồng, thấp hơn 2.044 tỷ đồng so với con số trên báo cáo kết quả hoạt động kinh doanh.

Trong năm 2018, báo cáo tài chính kiểm toán (bởi AASC) cho thấy, thu nhập lãi đạt 7.588 tỷ đồng, nhưng dòng tiền thực nhận của BacABank chỉ đạt gần 7.247 tỷ đồng.

Cần biết, trường hợp nêu trên diễn ra ở nhiều ngân hàng khác.

Ngân hàng TMCP Việt Nam Thương tín (VietBank) đạt thu nhập lãi 9 tháng đầu năm 3.314 tỷ đồng, nhưng dòng tiền thực khoản này ghi nhận chỉ là 2.644 tỷ, giảm gần 669,4 tỷ. Con số này càng đáng chú ý hơn khi mức lãi trước thuế của VietBank chỉ đạt gần 430 tỷ đồng.

Dù chưa công bố BCTC quý III/2019, nhưng Ngân hàng TMCP Sài Gòn (SCB) tại BCTC quý II/2019 công bố thu nhập lãi 6 tháng đầu năm đạt 17.596 tỷ đồng, trong khi thực thu chỉ là 17.100 tỷ đồng, tương đương giảm gần 500 tỷ so với con số trên báo cáo kết quả kinh doanh. Trong khi, lãi trước thuế bán niên 2019 SCB ghi nhận đạt vỏn vẹn 139,2 tỷ đồng.

Một ngân hàng khác là Ngân hàng TMCP Sài Gòn – Hà Nội (SHB) sau 6 tháng đầu năm 2019 có thu nhập lãi đạt 12.716 tỷ đồng, con số này cao hơn dòng tiền thực nhận gần 763,6 tỷ đồng. Đồng thời, mức chênh này chiếm hơn một nửa lợi nhuận trước thuế bán niên 2019 của SHB là 1.637,2 tỷ đồng.

Với các trường hợp khoản mục thu nhập lãi và các khoản thu nhập tương tự trên bảng lưu chuyển tiền tệ thấp hơn so với thu nhập trên báo cáo kết quả kinh doanh, giới chuyên gia đánh giá, có khả năng ngân hàng đang ghi nhận thu nhập ảo vì trong kỳ chưa thu được lãi từ khách hàng.

Dù vậy, thực tế cho thấy ngân hàng vẫn ghi nhận các khoản này vào thu nhập để làm đẹp báo cáo, trong khi đây là khoản có thể gặp rủi ro không thu được, hoặc ít nhất cũng cho thấy ngân hàng đang bị chiếm dụng vốn và tỷ lệ lãi thực thu ở mức thấp nên hiệu quả kinh doanh không cao.

Ở chiều ngược lại, dĩ nhiên cũng phải xét đến trường hợp thu nhập lãi trên bảng lưu chuyển tiền tệ có con số cao hơn so với trên báo cáo kết quả kinh doanh. Điều này có thể giải thích do ngân hàng trong năm đã thu được những khoản lãi quá hạn hoặc những khoản lãi đã thoái thu trước đây.

Trong kỳ 9 tháng đầu năm 2019, có thể kể đến các trường hợp như Ngân hàng TMCP Sài Gòn Thương tín (+2.771 tỷ), Ngân hàng TMCP ABBank (+1,5 tỷ), Ngân hàng TMCP Sài Gòn Công thương (+62 tỷ).

Đánh giá hiệu quả thu nợ của ngân hàng

Giới đầu tư có thể dựa vào các khoản lãi, phí phải thu trên bảng cân đối kế toán để đánh giá hiệu quả của ngân hàng.

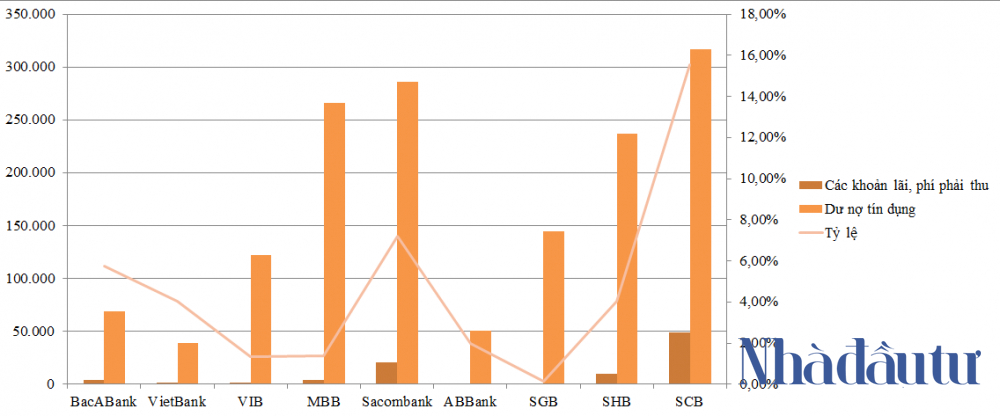

Tỷ lệ lãi dự thu/Tổng dư nợ của một số ngân hàng

Nếu khoản này càng lớn so với quy mô dư nợ, đồng nghĩa hiệu quả thu lãi của ngân hàng không tốt. Như vậy, trường hợp các khoản lãi dự thu được hạch toán vào doanh thu (như đề cập phần đầu bài viết), trong khi thực tế chưa thu được có thể ảnh hưởng đến kết quả kinh doanh trong các năm sau của ngân hàng.

Giới chuyên gia nhận định, một ngân hàng hoạt động bình thường thì tỷ lệ các khoản lãi và phí phải thu trên dư nợ bình quân chỉ ở mức 2 - 3%, nếu trên 5% là cần chú ý và nếu trên 10% là rủi ro cao.

Hồi đầu tháng 4/2019, Ngân hàng Nhà nước (NHNN) có văn bản số 1968/NHNN-TTGSNH yêu cầu các tổ chức tín dụng (TCTD) đẩy mạnh xử lý nợ xấu.

Điểm đáng chú ý của văn bản này là yêu cầu ngân hàng thực hiện dự thu lãi phù hợp với thực trạng các khoản nợ, đảm bảo tuân thủ đúng quy định của pháp luật để phản ánh kết quả hoạt động kinh doanh. Ngân hàng cũng cần thường xuyên rà soát tình hình thực tế của các khoản nợ đang dự thu lãi, đặc biệt các khoản lãi dự thu lớn. Điều này giúp các đơn vị kịp thời thoái lãi thu đối với các trường hợp khó thu hồi, thoái các khoản thu lãi dự thu theo quy định. Văn bản số 1968 cũng cho thấy, NHNN tiếp tục yêu cầu các ngân hàng thực hiện đúng quy định pháp luật về dự thu lãi phù hợp.

Được biết, theo quy định hiện hành của Bộ Tài chính, sau 6 tháng, nếu lãi dự thu chưa thu được thì phải thoái ra. Tuy nhiên, thực tế là nhiều tổ chức tín dụng vẫn chưa chuyển đúng nợ quá hạn và cũng không muốn thoái thu lãi do lo ngại ảnh hưởng đến kết quả lợi nhuận. Ngoài ra, nó cũng có thể gây ảnh hưởng đến tỷ lệ nợ xấu, khi Bộ Tài chính cũng cho phép TCTD được hạch toán số lãi phải thu phát sinh trong kỳ vào thu nhập đối với các khoản nợ được phân loại là nợ đủ tiêu chuẩn, không phải trích dự phòng rủi ro cụ thể theo quy định của NHNN.

- Cùng chuyên mục

Những cú bắt tay với đối tác ngoại của Tasco

Sự hợp tác với các cổ đông ngoại giàu tiềm lực và kinh nghiệm được kỳ vọng sẽ là động lực quan trọng thúc đẩy hoạt động kinh doanh của Tasco.

Tài chính - 12/12/2025 14:11

Dự báo tỷ giá, lãi suất năm 2026

Các chuyên gia chung nhận định rằng, áp lực tỷ giá, lãi suất đã giảm bớt. Tuy nhiên, VND vẫn chịu áp lực giảm giá so với USD trong năm 2026.

Tài chính - 12/12/2025 09:51

Cổ phiếu ‘trà đá’ nổi sóng

Nhiều cổ phiếu “trà đá” có mức tăng ấn tượng thời gian qua như POM, HID, TTF, FIT. Nhà đầu tư cần tìm hiểu kỹ đà tăng giá đến từ đâu để bảo toàn khoản đầu tư.

Tài chính - 12/12/2025 08:35

Bảo hiểm nông nghiệp: Công cụ bảo vệ sinh kế cho người nông dân

Việt Nam - một quốc gia nơi nông nghiệp đóng vai trò nền tảng - đang phải đối mặt với những thách thức chưa từng có do biến đổi khí hậu, thiên tai kéo dài và rủi ro sản xuất ngày càng cao. Trong bối cảnh đó, bảo hiểm nông nghiệp được đánh giá là công cụ chiến lược để bảo vệ sinh kế người nông dân, là “tấm khiên” sống còn trước bão tố.

Tài chính - 12/12/2025 07:35

Vì sao dòng tiền chọn đứng ngoài thị trường chứng khoán?

Các chuyên gia nhận định dù thị trường đã tạo đáy tháng 11 nhưng khó kỳ vọng nhịp tăng mạnh trong tháng 12. Song triển vọng thị trường trong 2026 rất sáng.

Tài chính - 12/12/2025 07:34

Tasco: Trái ngọt từ hệ sinh thái 'kiềng 3 chân'

Đi cùng với hoạt động tái cấu trúc, kết quả kinh doanh của Tasco (giai đoạn 2021-9 tháng năm 2025) cũng cho thấy sự tăng trưởng vượt bậc.

Tài chính - 11/12/2025 15:53

Cổ phiếu VPX rơi mạnh ngày chào sàn

Trái với kỳ vọng của giới đầu tư, cổ phiếu VPX của VPBankS có phiên giao dịch đầu tiên gây thất vọng lớn khi giảm tới hơn 9%.

Tài chính - 11/12/2025 15:51

Fed hạ lãi suất lần 3 liên tiếp, tiếp theo là gì?

Trong khi Chủ tịch Fed Powell vẫn kín kẽ như thường lệ về định hướng chính sách, giao dịch thị trường cho thấy Fed có thể không hạ lãi suất vào tháng sau.

Tài chính - 11/12/2025 14:03

Gần 1,9 tỷ cổ phiếu VPX chính thức giao dịch tại HoSE

Chưa đầy 30 ngày sau khi hoàn tất thương vụ IPO kỷ lục, cổ phiếu Chứng khoán VPBank chính thức được giao dịch tại HoSE với giá tham chiếu 33.900 đồng/cp.

Tài chính - 11/12/2025 11:53

6 cá nhân chi hơn 900 tỷ mua trọn lô đấu giá cổ phiếu PET

PVN thực hiện đấu giá bán thành công 23,21% vốn Petrosetco và thu về hơn 900 tỷ đồng. Bên mua là 6 nhà đầu tư cá nhân.

Tài chính - 11/12/2025 10:13

Fed giảm lãi suất lần thứ ba trong năm 2025

Cục Dự trữ liên bang Mỹ (Fed) quyết định giảm lãi suất tham chiếu thêm 25 điểm cơ bản, xuống 3,5-3,75%. Đây là lần thứ ba cơ quan này điều chỉnh chính sách tiền tệ trong năm nay.

Tài chính - 11/12/2025 07:34

Cổ phiếu nhóm Vingroup nằm sàn, VN-Index bốc hơi 28 điểm

Lực bán dồn dập diễn ra ở nhóm cổ phiếu Vingroup – vốn đã tăng mạnh trước đó khiến VN-Index giảm sâu. Thanh khoản sàn HoSE xuống thấp nhất trong 12 phiên.

Tài chính - 10/12/2025 16:57

CNBC: Thị trường chứng khoán Việt Nam mới đang ở giai đoạn đầu của sự bùng nổ

Sức hấp dẫn của thị trường chứng khoán Việt Nam không chỉ đến từ việc định giá cổ phiếu thấp mà còn từ những nỗ lực cải cách kinh tế và lợi thế cạnh tranh khác.

Tài chính - 10/12/2025 13:54

Diễn biến bất thường của cổ phiếu Miza

Cổ phiếu Miza tăng sốc, giảm sâu trong hơn 5 tháng qua. Doanh nghiệp vừa hoàn thành đợt phát hành 10,6 triệu cổ phiếu cho cổ đông, tỷ lệ bỏ quyền lên đến 40%.

Tài chính - 10/12/2025 11:44

Ngành quản lý quỹ trong 'vận hội mới' của chứng khoán

Thị trường chứng khoán Việt Nam đang bước vào một “vận hội mới” với hàng loạt động lực từ sự kiện nâng hạng và quyết tâm nâng chất thị trường của cơ quan quản lý. Trong bối cảnh đó, ngành quản lý quỹ được kỳ vọng sẽ đóng vai trò then chốt trong việc định hình dòng vốn, nâng cao tính minh bạch và thúc đẩy phát triển bền vững cho thị trường tài chính.

Tài chính - 10/12/2025 09:52

Sếp OCBS gợi ý cách chọn cổ phiếu cho năm 2026

Ông Nguyễn Đức Quân Tùng, Tổng Giám đốc OCBS gợi ý trong bối cảnh hiện tại, chiến lược phù hợp là linh hoạt điều chỉnh tỷ trọng cổ phiếu, ưu tiên nhóm có nền tảng tích lũy tốt, kết quả kinh doanh ổn định và triển vọng hoạt động kinh doanh các năm sau rõ ràng.

Tài chính - 10/12/2025 07:22

- Đọc nhiều

Đáng đọc

- Đáng đọc

Lập 'Quỹ tái thiết miền Trung', tại sao không?

Sự kiện - Update 1 week ago

Gần 1 tỷ USD trái phiếu 'chảy về' một Group

Tài chính - Update 1 month ago

'Cơn sốt' vàng bao giờ chấm dứt?

Thị trường - 1 month