Tăng trưởng hiệu quả của dịch vụ ngân hàng truyền thống liệu có bền vững?

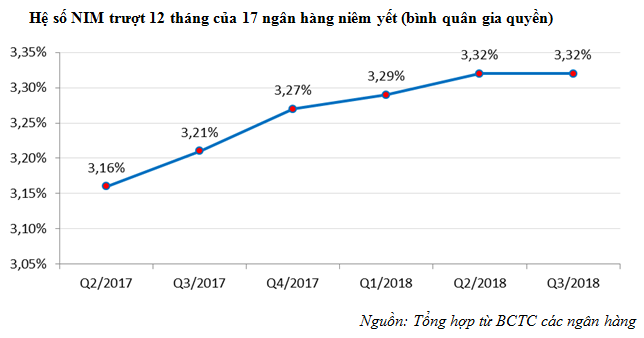

Hai năm trở lại đây nhiều ngân hàng đã liên tục lập kỷ lục lợi nhuận và tăng trưởng hệ số NIM - hệ số cho thấy rõ nhất hiệu quả hoạt động kinh doanh cốt lõi của dịch vụ ngân hàng truyền thống. Tuy vậy, việc NIM tăng trưởng tốt có thực sự bền vững?

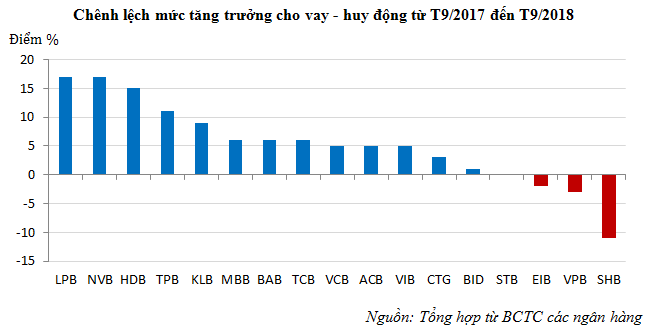

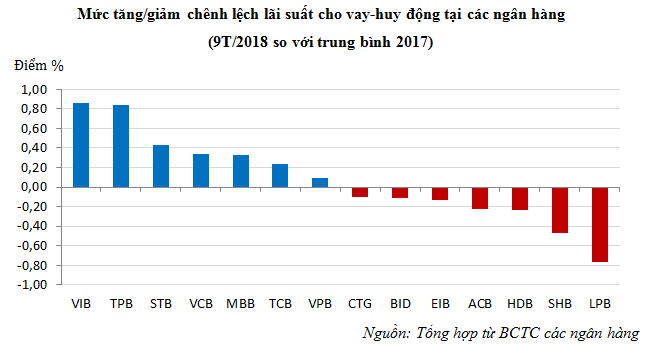

Hệ số NIM chịu tác động bởi hai yếu tố - chênh lệch lãi suất cho vay – huy động và chênh lệch tốc độ tăng trưởng tín dụng – huy động. Theo đó, hai mức chênh lệch này càng lớn thì hệ số NIM càng cao và ngược lại. Do đó, khi đánh giá hệ số NIM của ngân hàng, cần hiểu rõ NIM tăng hay giảm đến từ yếu tố nào.

Thấy gì từ tăng trưởng hệ số NIM 9 tháng đầu năm?

Trong vòng 2 năm trở lại đây, nhiều ngân hàng đã thực hiện tăng vốn thông qua phát hành thêm cổ phần, từ đó gia tăng được nguồn vốn cấp tín dụng mà không phải trả chi phí lãi, giúp hệ số NIM cải thiện đáng kể. Các ngân hàng tăng vốn bằng hình thức này trong thời gian qua như Techcombank (TCB), HDBank (HDB), Ngân hàng Việt Nam Thịnh Vượng (VPB) và Ngân hàng Bưu điện Liên Việt (LPB) đều có hệ số NIM tăng nhanh rõ rệt. Tuy nhiên, đây không phải là lợi thế lâu dài, do việc tăng vốn không phải lúc nào cũng dễ dàng và thuận lợi và cũng không phải là hoạt động thường xuyên của ngân hàng.

Giai đoạn 2016-2018 là thời điểm bùng nổ về lợi nhuận của ngành ngân hàng, do được hưởng lợi từ sự hồi phục mạnh mẽ của nền kinh tế. Lợi nhuận cao cũng giúp các ngân hàng gia tăng nguồn vốn để tái đầu tư, cấp tín dụng mà không tốn thêm chi phí lãi, từ đó lại gián tiếp giúp các ngân hàng tiếp tục cải thiện hệ số NIM.

Theo thống kê của Công ty chứng khoán Ngân hàng Việt Nam Thịnh Vượng (VPBS), mức tăng vốn chủ sở hữu bình quân theo năm của các ngân hàng niêm yết tính đến cuối tháng 9/2018 là 23,4%, cao hơn so với mức tăng trưởng cho vay bình quân là 16,8% trong cùng giai đoạn. Sự chênh lệch này chính là yếu tố hỗ trợ tích cực giúp cải thiện hệ số NIM của ngành ngân hàng.

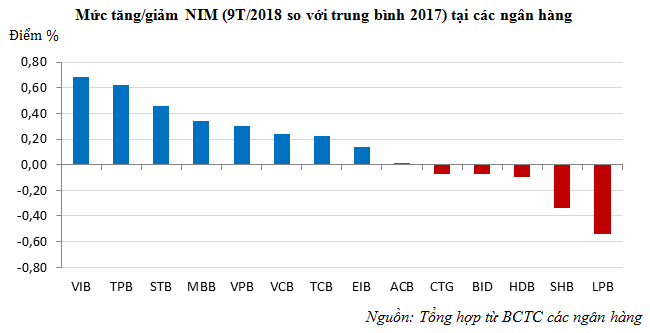

Năm 2018, về cơ bản các ngân hàng sẽ vẫn đạt kết quả kinh doanh khả quan, hệ số ROE vẫn cao. Việc vốn chủ sở hữu phình to có thể sẽ vẫn hỗ trợ một số ngân hàng duy trì tốc độ tăng trưởng cho vay nhanh hơn huy động trong năm 2019. Tuy nhiên, hệ số NIM đã không còn tăng nhiều như năm 2017. Nguyên nhân đến từ việc chi phí huy động đã rục rịch tăng từ cuối năm 2017 – bắt đầu từ các ngân hàng nhỏ là những ngân hàng chịu ảnh hưởng đầu tiên. Những ngân hàng sớm phải tăng lãi suất huy động từ cuối 2017 – đầu 2018 đã cho thấy hệ số NIM sụt giảm trong năm nay, trong đó điển hình là LPB và SHB.

Mặt bằng lãi suất huy động đang được đẩy dần lên cao khiến các ngân hàng quốc doanh vốn có lợi thế lớn về huy động tiền gửi cũng phải rục rịch tăng lãi suất từ đầu quý IV/2018, với mức tăng phổ biến từ 0,1-0,5% tại các kỳ hạn dưới 12 tháng. Như vậy, rất có thể sang năm 2019, hệ số NIM của toàn hệ thống sẽ bắt đầu chịu ảnh hưởng ngược chiều từ xu hướng lãi suất huy động tăng cao. Tính đến cuối tháng 9/2018, một số ngân hàng bán lẻ vẫn đang có mức tăng trưởng NIM khá tốt, bao gồm Ngân hàng Quốc tế (VIB), Ngân hàng Á Châu (ACB) và Ngân hàng Quân đội (MBB). Trong đó VIB và ACB tăng NIM nhờ cải thiện chất lượng tài sản (xử lý tài sản tồn đọng trước đó) trong khi MBB là ngân hàng chuyển hướng tích cực sang cho vay bán lẻ. Ngân hàng BIDV (BID) cũng có tăng trưởng NIM khá tốt trong năm 2017 song cũng đã cho thấy dấu hiệu chững lại, thậm chí hệ số NIM trượt 12 tháng đã bắt đầu sụt giảm từ quý 3/2018.

Với việc Ngân hàng Nhà nước (NHNN) ra sức kêu gọi kiềm chế tăng lãi suất cho vay, đặc biệt là giảm lãi suất cho vay để đẩy mạnh phát triển các ngành, lĩnh vực ưu tiên của Chính phủ trong suốt những năm qua, cùng với đà hồi phục của nền kinh tế, nhiều ngân hàng đã sớm có những động thái chuyển hướng chiến lược, đẩy mạnh sang các mảng cho vay tiêu dùng, cho vay bán lẻ với mức sinh lời cao nhằm cải thiện kết quả kinh doanh. Tuy vậy, tăng trưởng cho vay tiêu dùng và bán lẻ quá nhanh trong thời gian qua lại dẫn tới một hệ quả tất yếu khác là nợ xấu tăng theo, và sau đó sẽ là chi phí dự phòng tăng cao ăn mòn vào lợi nhuận. Nợ xấu và chi phí dự phòng cho nợ xấu vốn không ảnh hưởng đến hệ số NIM, song là cái giá tất yếu nếu ngân hàng muốn gia tăng hệ số NIM một cách nhanh chóng.

Nợ xấu đã bắt đầu tăng mạnh?

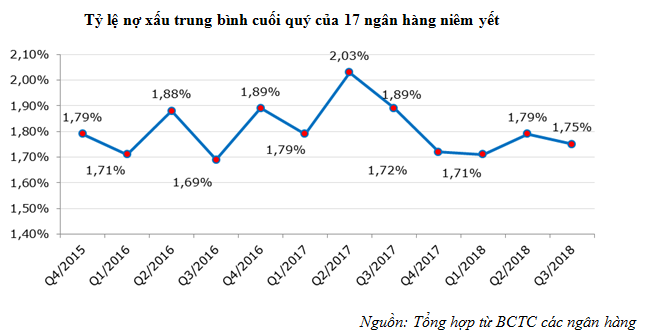

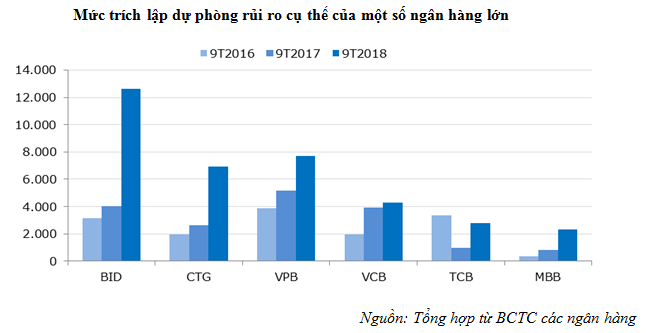

Báo cáo tài chính 9 tháng đầu năm của các ngân hàng cho thấy 11/16 ngân hàng khảo sát (trừ Ngân hàng Quốc dân (NVB) không công bố số liệu cụ thể) có tỷ lệ nợ xấu cao hơn so với mức cuối năm 2017. Tính trung bình 16 ngân hàng, tỷ lệ nợ xấu cuối tháng 9/2018 đang ở mức 1,75% - chỉ cao hơn một chút so với mức 1,72% cuối năm 2017 và vẫn ở mức thấp trong vòng 3 năm trở lại đây. Việc tỷ lệ nợ xấu biến động trong các quý giữa năm vốn không phải là “hiện tượng lạ” trong ngành, song điều đáng chú ý là mức trích lập dự phòng cụ thể và xử lý rủi ro tín dụng bằng quỹ dự phòng đều tăng xấp xỉ 2 lần so với cùng kỳ, trong đó riêng BIDV thực hiện trích lập dự phòng cụ thể lên tới hơn 12 nghìn tỷ đồng và sử dụng quỹ dự phòng hơn 10 nghìn tỷ đồng, chiếm lần lượt 32% và 42% tổng mức trích lập và sử dụng quỹ của nhóm ngân hàng trong khảo sát. Vietinbank (CTG) cũng có mức trích lập dự phòng tăng gấp 2,6 lần cùng kỳ, lên tới 6.932 tỷ đồng.

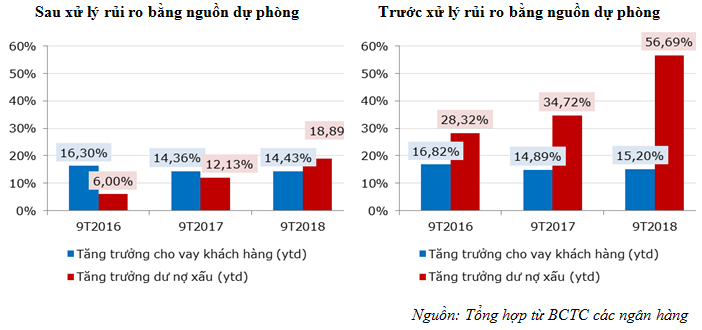

Nợ xấu tăng và nhảy nhóm nhanh khiến nhóm các ngân hàng khảo sát phải xử lý dự phòng lên tới 24 nghìn tỷ đồng trong 9 tháng đầu năm nay – tăng 75% so với cùng kỳ năm trước và bằng 82% mức sử dụng dự phòng của cả năm 2017. Dư nợ xấu tại thời điểm cuối tháng 9 tăng 19% so với đầu năm, và nếu tính cả con số đã xử lý thì dư nợ xấu trước xử lý rủi ro tăng đến 57% so với đầu năm – cao hơn nhiều so với con số tăng trưởng cho vay khách hàng là 14%. Các con số tương ứng trong 9 tháng đầu năm 2017 là 12%, 35% và 14%. Như vậy, chuyển biến về nợ xấu năm nay có phần nhanh hơn so với cùng kỳ năm trước.

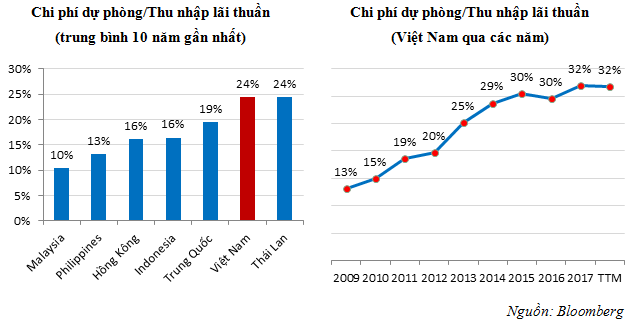

Nếu so sánh với các nước trong khu vực, tỷ lệ chi phí dự phòng/thu nhập lãi thuần (trung bình 10 năm gần nhất) của ngành ngân hàng Việt Nam ở mức khá cao – 24%. Đồng thời, tỷ lệ này có xu hướng tăng dần trong suốt 10 năm qua và luôn duy trì ở mức trên 30% kể từ năm 2015 cho tới nay. Điều này có nghĩa là, cứ mỗi 10 đồng lãi ngân hàng thu được thì mất tới 3 đồng vốn vì nợ xấu.

Với tình hình kinh doanh vẫn rất khả quan, thu nhập lãi thuần và thu nhập ngoài lãi liên tục đạt các mức kỷ lục mới, việc trích lập dự phòng tăng cao chưa tạo áp lực lên tăng trưởng lợi nhuận trước thuế của các ngân hàng. Tuy nhiên, nếu tăng trưởng tín dụng tiếp tục giảm tốc, trong khi nợ xấu – vốn dĩ là hệ quả tới sau – vẫn tiếp tục tích lũy thì thời gian tới tốc độ tăng trưởng lợi nhuận của các ngân hàng sẽ suy giảm đáng kể, thậm chí có thể dẫn tới tăng trưởng âm tại nhiều ngân hàng.

(*) Chuyên viên phân tích Công ty chứng khoán Ngân hàng Việt Nam Thịnh Vượng (VPBS)

- Cùng chuyên mục

Cổ phiếu DGC giảm sàn 2 phiên liền, TCBS khuyến nghị bán

Cổ phiếu DGC giảm sàn 2 phiên liên tiếp cùng thanh khoản đột biến phá vỡ các ngưỡng hỗ trợ trước đó. TCBS khuyến nghị bán ở vùng 80.500 đồng/cp.

Tài chính - 17/12/2025 20:29

Lãi suất liên ngân hàng giảm mạnh

Ngày 16/12, lãi suất chào bình quân liên ngân hàng VND giảm mạnh 0,25 – 1 điểm % ở tất cả các kỳ hạn so với phiên đầu tuần, đưa lãi suất qua đêm ở mức 5,3%.

Tài chính - 17/12/2025 15:25

Dòng tiền sẽ luân chuyển qua nhóm cổ phiếu định giá hấp dẫn

Sau giai đoạn năm 2025 thiên về tích lũy, cơ hội đầu tư với chiến lược tích lũy trung – dài hạn có thể mở ra ở nhiều nhóm cổ phiếu có nền định giá hấp dẫn, dòng tiền ổn định và chính sách cổ tức cao.

Tài chính - 17/12/2025 13:04

Ngân hàng chịu áp lực cung ứng vốn trung, dài hạn

Đại diện NHNN chỉ ra, nhu cầu vốn trung và dài hạn cho các dự án, công trình trọng điểm quốc gia là rất lớn, từ đó tạo áp lực không nhỏ đối với các tổ chức tín dụng trong việc cân đối nguồn vốn và quản trị rủi ro kỳ hạn.

Tài chính - 17/12/2025 11:09

Quỹ tỷ USD của Dragon Capital dự kiến mua lại 30% cổ phần, có đáng lo ngại?

KB Việt Nam đánh giá mức độ ảnh hưởng của việc VEIL mua lại cổ phần sẽ không quá lớn đến diễn biến thị trường. Đặc biệt nếu cổ đông lựa chọn các phương án khác thay vì "cash out", lượng cổ phiếu bán ra có thể thấp hơn đáng kể.

Tài chính - 17/12/2025 11:07

Không chỉ DGC, 2 cổ phiếu ‘nhà’ Hóa chất Đức Giang khác cũng giảm sâu

Cổ phiếu thuộc hệ sinh thái Hóa chất Đức Giang gồm DGC, TSB, PAT tiếp tục giảm sâu cùng lực bán mạnh. DGC và PAT đều sắp chốt quyền chia cổ tức tiền mặt lớn.

Tài chính - 17/12/2025 10:34

Sony Music rót vốn vào một đơn vị thành viên của YeaH1

Sony Music HK sẽ mua cổ phần phát hành riêng lẻ của CTCP 1Label để sở hữu 49% vốn. Giao dịch làm tỷ lệ sở hữu của YeaH1 tại 1Label giảm xuống 49,88%.

Tài chính - 17/12/2025 09:21

Ông Vũ Hữu Điền rời ghế CEO VPBankS

HĐQT VPBankS thông qua đơn từ nhiệm chức vụ Tổng Giám đốc của ông Vũ Hữu Điền và bổ nhiệm ông Nhâm Hà Hải giữ vị trí Tổng Giám đốc.

Tài chính - 17/12/2025 07:42

Dòng tiền quay trở lại, chứng khoán đã qua sóng gió?

Dù nhìn nhận những lo ngại về câu chuyện lãi suất thời gian qua chỉ mang tính chất kỹ thuật, song các chuyên gia đều đưa ra quan điểm thận trọng về xu hướng của thị trường chứng khoán trong ngắn hạn.

Tài chính - 17/12/2025 06:45

Hóa chất Đức Giang: Đế chế tỷ USD và nghịch lý cổ phiếu bị bán sàn

Tập đoàn Hóa chất Đức Giang đang sở hữu loạt nhà máy hóa chất, phân bón đem lại hàng nghìn tỷ đồng mỗi năm. Doanh nghiệp vẫn đang lên kế hoạch đầu tư mở rộng với các dự án chục nghìn tỷ đồng khác.

Tài chính - 17/12/2025 06:45

Chứng khoán phục hồi mạnh

Có lúc giảm đến 16,6 điểm trong phiên sáng nhưng phiên chiều thị trường chứng khoán hồi mạnh, kết phiên tăng 33 điểm với sắc xanh lan tỏa.

Tài chính - 16/12/2025 15:35

Chủ tịch SSI Nguyễn Duy Hưng: Nhiều cổ phiếu đang ở mức định giá rất thấp!

Ngoại trừ một số cổ phiếu vốn hóa lớn tăng giá kéo VN-Index thì đa phần đều giảm sâu. Chủ tịch SSI cho rằng nhiều cổ phiếu đang ở mức định giá hấp dẫn.

Tài chính - 16/12/2025 13:20

Cổ phiếu DGC bất ngờ bị bán mạnh

Cổ phiếu DGC ghi nhận giảm sàn cùng khối lượng giao dịch đột biến phiên 16/12. Doanh nghiệp sắp chốt quyền tạm ứng cổ tức tiền mặt tỷ lệ 30%.

Tài chính - 16/12/2025 12:06

6 nhà đầu tư cá nhân ‘tạm lỗ’ 166 tỷ sau phiên đấu giá cổ phiếu PET

Cổ phiếu PET giảm 3 phiên liên tiếp sau cuộc đấu giá bán vốn thuộc sở hữu PVN. Diễn biến này khiến các nhà đầu tư tham gia đấu giá tạm lỗ lớn.

Tài chính - 16/12/2025 07:00

DIC Corp tăng vốn lên gần 8.000 tỷ đồng, sạch nợ trái phiếu

DIC Corp đã phân phối 150 triệu cổ phiếu cho cổ đông và cán bộ công nhân viên, thu về 1.800 tỷ. Công ty có thêm nguồn lực phát triển dự án và trả nợ.

Tài chính - 15/12/2025 14:03

Chứng khoán EVS trước quyết định xử phạt tiền tỷ của UBCKNN

Chứng khoán EVS bị phạt hơn 1 tỷ đồng cho hàng loạt vi phạm trong lĩnh vực chứng khoán. Tại cuối quý III, 54% tổng tài sản nằm ở khoản phải thu bán trái phiếu.

Tài chính - 15/12/2025 11:43

- Đọc nhiều

Đáng đọc

- Đáng đọc

Lập 'Quỹ tái thiết miền Trung', tại sao không?

Sự kiện - Update 2 week ago

Gần 1 tỷ USD trái phiếu 'chảy về' một Group

Tài chính - Update 1 month ago

'Cơn sốt' vàng bao giờ chấm dứt?

Thị trường - 1 month