Tăng trưởng tín dụng giảm nhưng nền kinh tế vẫn đi vay ngày càng nhiều

Dù tăng trưởng tín dụng trong hai năm trở lại đây đã chậm lại, nhưng tỷ lệ dư nợ tín dụng trên GDP thì vẫn ngày càng gia tăng, cho thấy nền kinh tế ngày càng phải vay mượn nhiều hơn so với tổng giá trị sản phẩm được tạo ra.

Tăng cường vay từ nguồn khác

Theo báo cáo từ Ngân hàng Nhà nước (NHNN), trong giai đoạn 2001-2010 tín dụng tăng bình quân khoảng 30% nhưng tổng sản phẩm trong nước (GDP) bình quân chỉ tăng 6,82%. Như vậy, tỷ lệ giữa tăng trưởng tín dụng và GDP (tín dụng/GDP) bằng 4,1 lần trong giai đoạn này và thậm chí, năm 2007 bằng khoảng 5,3 lần, tức là 5 điểm tăng tín dụng mới đạt được 1 điểm tăng GDP.

Trong giai đoạn 2016 đến nay, tỷ lệ tín dụng/GDP đã giảm còn dưới 3 lần, đặc biệt trong năm 2018, 2019, tỷ lệ này giảm xuống dưới 2 lần, chứng tỏ hiệu quả tín dụng đã được tăng cường và củng cố.

Tuy nhiên, việc so sánh tăng trưởng tín dụng và tăng trưởng GDP như vậy liệu có phần khập khiễng, khi mà tăng trưởng GDP những năm gần đây thực tế đã có sự đóng góp từ những nguồn lực mới, cũng như nguồn vốn phục vụ cho phát triển kinh tế đã đa dạng hơn, thay vì chỉ hoàn toàn phụ thuộc vào “bầu sữa” tín dụng từ hệ thống ngân hàng như trước đây.

Cụ thể, nguồn vốn của khu vực tư nhân hiện nay không còn quá phụ thuộc vào vốn vay ngân hàng, mà đã tăng cường huy động từ thị trường cổ phiếu, trái phiếu, đặc biệt gần đây nhắm đến nguồn vốn nhàn rỗi của các nhà đầu tư cá nhân, cũng như tích cực hợp tác đầu tư, bán cổ phần cho cổ đông chiến lược nước ngoài.

Tăng trưởng tín dụng năm 2019 đạt 13,7%, theo đó dư nợ tín dụng toàn ngành tính đến cuối năm 2019 xấp xỉ 8,2 triệu tỉ đồng, gấp 2,1 lần so với cách đây năm năm, trong khi đó GDP nếu tính theo giá hiện hành năm 2019 là 6.037.348 tỉ đồng, chỉ tăng 1,4 lần so với năm 2015.

Vì vậy, nhiều doanh nghiệp đã đa dạng hóa được nguồn vốn để phục vụ kế hoạch mở rộng đầu tư, sản xuất kinh doanh, góp phần vào tăng trưởng của toàn nền kinh tế. Xu hướng này dĩ nhiên cũng khiến tốc độ tăng trưởng tín dụng ngày càng thấp đi.

Thống kê cho thấy, nếu như giai đoạn 2010-2014, khối lượng phát hành trái phiếu doanh nghiệp (TPDN) hàng năm dao động trong khoảng 25.000-30.000 tỉ đồng, đến năm 2016 quy mô TPDN mới đạt khoảng 2,5% GDP, thì năm 2018 khối lượng phát hành TPDN đã lên đến 224.000 tỉ đồng và theo số liệu cập nhật mới nhất, năm 2019 phát hành lên đến 296.700 tỉ đồng, nâng tổng dư nợ của thị trường TPDN đã đạt trên 10% GDP, vượt mục tiêu đề ra của Chính phủ là đạt khoảng 7% GDP vào năm 2020 và khoảng 20% GDP vào năm 2030.

Ở thị trường cổ phiếu, dù thị trường thời gian qua gặp khó khăn, nhưng tổng giá trị vốn hóa cũng đạt gần 73% GDP năm 2019.

Bên cạnh đó, tăng trưởng kinh tế Việt Nam những năm gần đây có sự đóng góp lớn của khối doanh nghiệp có vốn đầu tư nước ngoài (FDI), rõ rệt nhất là từ hoạt động xuất khẩu điện thoại của Samsung, cũng như nhờ hoạt động thương mại hưởng lợi từ xung đột thương mại giữa các nền kinh tế lớn.

Thông tin được công bố tại Diễn đàn doanh nghiệp Việt Nam thường niên 2019 (VBF) cho thấy, khu vực FDI đã đóng góp 20% GDP của Việt Nam trong năm qua. Như vậy, nền kinh tế cũng nhận thêm động lực từ nguồn vốn đầu tư nước ngoài và với sự hoạt động hiệu quả nhóm này ngày càng gia tăng tỷ trọng trong cơ cấu GDP.

Ngoài ra, theo báo cáo từ Tổng cục Thống kê năm 2019, đóng góp của năng suất các nhân tố tổng hợp (TFP) vào tăng trưởng GDP đạt 46,11%, bình quân giai đoạn 2016-2019 đạt 44,46%, cao hơn nhiều so với mức bình quân 33,58% của giai đoạn 2011-2015.

Năng suất lao động tính theo giá so sánh tăng 6,2%, do lực lượng lao động được bổ sung và số lao động có việc làm năm 2019 tăng cao. Chỉ số hiệu quả sử dụng vốn đầu tư (hệ số ICOR) cũng có sự cải thiện, khi bình quân giai đoạn 2016-2019 là 6,14, thấp hơn so với mức 6,25 của giai đoạn 2011-2015.

Samsung đã đóng góp rất lớn vào sự tăng trưởng kinh tế của Việt Nam trong những năm gần đây. Ảnh: T.L

Dư nợ tín dụng/GDP tăng mạnh

Xét về mặt số học, trước đây quy mô tín dụng còn thấp, nên tốc độ tăng trưởng tính theo phần trăm cao, càng về sau này do quy mô tăng quá nhanh nên tốc độ tăng nhìn theo con số phần trăm sẽ thấy nhỏ đi, dù thực tế con số tăng tuyệt đối vẫn lớn hơn nhiều so với giai đoạn trước đây.

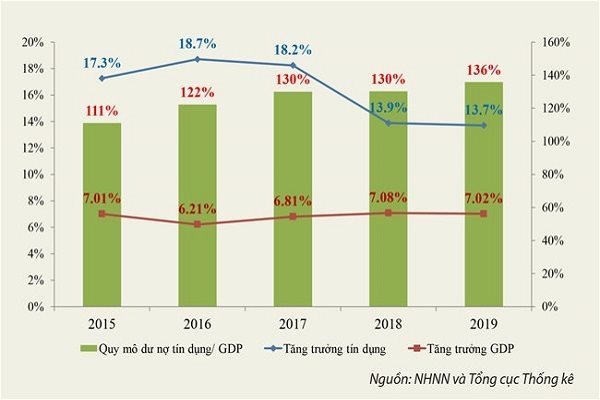

Cụ thể, tăng trưởng tín dụng năm 2019 đạt 13,7%, theo đó dư nợ tín dụng toàn ngành tính đến cuối năm 2019 xấp xỉ 8,2 triệu tỉ đồng, gấp 2,1 lần so với cách đây năm năm, trong khi đó GDP nếu tính theo giá hiện hành năm 2019 là 6.037.348 tỉ đồng, chỉ tăng 1,4 lần so với năm 2015.

Dù tăng trưởng tín dụng trong hai năm trở lại đây đã chậm lại, thực tế cũng phần nào bị ảnh hưởng bởi các ngân hàng đẩy mạnh thu hồi nợ xấu, nhưng nếu xét theo tỷ lệ dư nợ tín dụng/GDP thì vẫn tiếp tục gia tăng, cho thấy nền kinh tế ngày càng phải vay mượn nhiều hơn so với tổng giá trị sản phẩm được tạo ra.

Cụ thể, nếu như cuối năm 2014 tỷ lệ này chỉ ở mức 101%, năm 2015 tăng mạnh lên 111%, 2016 tiếp tục tăng lên 122%, năm 2017 và 2018 tăng lên xấp xỉ ở mức 130% thì năm 2019 tăng lên 136%.

Theo đó, Việt Nam thuộc nhóm các nước có tỷ lệ tín dụng trên GDP ở mức cao nhất trong số các quốc gia thu nhập trung bình ở ngưỡng thấp và ngang bằng với một số quốc gia thuộc Tổ chức Hợp tác và Phát triển kinh tế (OECD). Mặc dù theo lý thuyết cũng như thực tế, hầu hết các nền kinh tế thu nhập cao trên thế giới cũng là nơi có tỷ lệ tín dụng trên GDP cao nhất, tuy nhiên đối với một nền kinh tế đang phát triển như Việt Nam thì điều này lại hàm chứa gia tăng bất ổn.

Thứ nhất, một nền kinh tế vay nợ quá cao sẽ tích lũy rủi ro tiềm ẩn, tạo áp lực lên lạm phát, ảnh hưởng đến sự ổn định của nền kinh tế nói chung và hệ thống tài chính nói riêng khi bất kỳ sự gia tăng nào trong xu hướng lãi suất cũng sẽ gây áp lực rất lớn lên nền kinh tế, làm tăng nghĩa vụ trả lãi và ảnh hưởng lên sự tăng trưởng kinh tế bền vững. Chính vì vậy mà suốt thời gian qua nhiệm vụ giữ ổn định, giảm lãi suất luôn được ưu tiên hàng đầu.

Thứ hai, dòng vốn tín dụng có thể chảy vào các kênh đầu tư như bất động sản, cho vay tiêu dùng, tạo ra bong bóng tài sản khi mà nhu cầu vốn của khu vực sản xuất là có hạn vì còn phụ thuộc vào hiệu quả sử dụng, kế hoạch mở rộng đầu tư của doanh nghiệp cũng như các kênh huy động vốn khác đang ngày thuận tiện hơn.

Thực tế cho thấy tăng trưởng cho vay tiêu dùng và cho vay bất động sản núp bóng tiêu dùng đã tăng nóng trong giai đoạn ba năm trở lại đây, khiến nhà điều hành phải có những văn bản nhắc nhở và cảnh báo. Trong khi đó, bất chấp những động thái siết chặt dòng vốn tín dụng cho lĩnh vực này, tỷ trọng dư nợ cho vay bất động sản vẫn đang chiếm hơn 19%, tương đương gần 20% tổng dư nợ của nền kinh tế.

Có vẻ như nhà điều hành cũng nhận thấy được điều này, nên từ năm 2018 đã bắt đầu kiểm soát, thắt chặt tốc độ tăng trưởng tín dụng, dù vẫn nỗ lực giảm lãi suất như là một động thái nới lỏng. Song song đó, hàng loạt chính sách được ban hành nhằm hạn chế vốn ngân hàng rót vào các lĩnh vực rủi ro như bất động sản, tiêu dùng hay các dự án BOT.

Năm 2020, mục tiêu tăng trưởng tín dụng tiếp tục được giữ nguyên ở mức 14%, tuy nhiên để giảm dần tỷ lệ tín dụng/GDP, có lẽ mục tiêu tăng trưởng tín dụng cần phải tiếp tục giảm xuống và tận dụng thêm nhiều nguồn lực khác để duy trì tốc độ tăng trưởng GDP.

(Theo TBKTSG)

- Cùng chuyên mục

Chuyên gia KIS Việt Nam: 'Thị trường chứng khoán đang ở vùng giá rất hợp lý để đầu tư'

Ông Trương Hiền Phương – Giám đốc cấp cao CTCP Chứng khoán KIS Việt Nam cho rằng vùng giá hiện tại của VN-Index là rất hợp lý để nhà đầu tư có thể giải ngân dần vào những cổ phiếu có KQKD quý III/2025 tốt, có sự tăng trưởng qua các quý.

Tài chính - 28/10/2025 16:08

VN-Index hồi mạnh, nhóm Vingroup được kéo tăng từ giá sàn

VN-Index phục hồi gần 60 điểm tính từ đáy trong phiên 28/10. Một trong động lực là nhóm Vingroup được kéo tăng từ mức giá sàn.

Tài chính - 28/10/2025 15:42

Nhờ đâu lợi nhuận tích lũy Novaland tăng dù chưa thoát lỗ?

Lợi nhuận tích lũy của Novaland tăng thêm hơn 400 tỷ đồng dù báo cáo kinh doanh ghi nhận lỗ. Trong kỳ, tập đoàn đã chuyển nhượng vốn của nhiều công ty con.

Tài chính - 28/10/2025 14:13

Những động lực giúp Masan Group lãi đột biến

Hoạt động kinh doanh của hầu hết đơn vị thuộc Masan Group đều cải thiện. Trong đó, WinCommerce, Masan MEATLife thoát lỗ và Masan High-Tech Materials giảm lỗ đáng kể.

Tài chính - 28/10/2025 13:20

Kỳ vọng nhiều lĩnh vực hưởng lợi từ khung thỏa thuận thương mại Việt Nam và Mỹ

Theo các chuyên gia, một số ngành hàng như nông sản, thủy hải sản, dệt may được kỳ vọng có thể nằm trong danh mục hưởng thuế suất ưu đãi 0%. Ngoài ra, còn có các sản phẩm liên quan đến an ninh chiến lược, chuỗi cung ứng then chốt như linh kiện bán dẫn, thiết bị viễn thông, khoáng sản...

Tài chính - 28/10/2025 12:16

Lợi nhuận bứt phá, GELEX vượt kế hoạch năm chỉ sau 9 tháng

Lũy kế 9 tháng, GELEX đạt 3.443 tỷ đồng lợi nhuận trước thuế, tăng 51,7% so với cùng kỳ và vượt 13,2% kế hoạch lợi nhuận cả năm.

Tài chính - 28/10/2025 09:32

Tín chỉ carbon thúc đẩy chuyển đổi năng lượng xanh

Trong bối cảnh biến đổi khí hậu toàn cầu ngày càng nghiêm trọng, tín chỉ carbon đã trở thành công cụ quan trọng thúc đẩy quá trình chuyển đổi năng lượng xanh.

Tài chính - 28/10/2025 07:00

Chuyển dịch năng lượng kép cho phát triển xanh, bền vững

Chuyển dịch năng lượng kép – vừa đảm bảo an ninh năng lượng vừa thúc đẩy phát triển xanh – đã trở thành xu hướng chủ đạo trong bối cảnh trật tự thế giới dịch chuyển nhanh theo hướng đa cực, đa trung tâm, đa tầng nấc.

Tài chính - 28/10/2025 07:00

Bán cổ phiếu VHM, TCB, một doanh nghiệp bất động sản vượt kế hoạch lợi nhuận

Không phải nhờ bán dự án hay bứt tốc từ thị trường địa ốc, lợi nhuận quý III/2025 của Nhà Đà Nẵng lại "nhảy vọt" nhờ hoạt động đầu tư chứng khoán.

Tài chính - 28/10/2025 06:45

Chứng khoán VIX muốn tăng vốn và nâng thêm kế hoạch lãi lên 6.500 tỷ

Chứng khoán VIX muốn chào bán 919 triệu cổ phiếu cho cổ đông với giá 12.000 đồng/cp, vốn điều lệ dự kiến nâng lên 24.502 tỷ đồng.

Tài chính - 27/10/2025 14:07

Sự trở lại của Bimico

Lợi nhuận Bimico tăng mạnh trở lại trong 9 tháng. Động lực đến từ mảng đá xây dựng khi mỏ Tam Lập 3 đi vào hoạt động và các mỏ khác chạy hết công suất.

Tài chính - 27/10/2025 08:33

'Lối mở' cho năng lượng xanh

Nghị quyết 70 của Bộ Chính trị được xem như “lối mở” cho các dự án năng lượng xanh, năng lượng tái tạo, đảm bảo mục tiêu an ninh năng lượng quốc gia.

Tài chính - 27/10/2025 07:00

Tạp chí Nhà đầu tư tổ chức Hội thảo ‘Chuyển đổi năng lượng xanh nhìn từ Nghị quyết 70 của Bộ Chính trị’

Hội thảo “Chuyển đổi năng lượng xanh nhìn từ Nghị quyết 70 của Bộ Chính trị” nhằm góp phần tuyên truyền, tổ chức thực hiện Nghị quyết 70 của Bộ Chính trị về bảo đảm an ninh năng lượng quốc gia đến năm 2030, tầm nhìn 2045.

Tài chính - 27/10/2025 07:00

Thị trường chứng khoán Việt Nam có phù hợp để đầu tư dài hạn?

Với hàng loạt các trợ lực tích cực từ ổn định kinh tế vĩ mô, triển vọng lợi nhuận công ty niêm yết cho tới quyết tâm phát triển TTCK minh bạch, bền vững của cơ quan quản lý, tiềm năng của TTCK Việt Nam trong dài hạn là rất lớn.

Tài chính - 26/10/2025 08:00

Cuộc chiến giá bào mòn lợi nhuận các nhà phân phối ôtô

Quy mô thị trường vẫn mở rộng nhưng các nhà phân phối ôtô đang bị bào mòn lợi nhuận do cuộc chiến giảm giá không chỉ ở phân khúc xe sang mà còn ở bình dân.

Tài chính - 26/10/2025 07:15

VSDC đang xây dựng nền tảng đánh giá hiệu quả của quỹ đầu tư

Ông Nguyễn Sơn, Chủ tịch Hội đồng thành viên VSDC cho biết đơn vị này đang phối hợp với Ban Quản lý các công ty quản lý quỹ và quỹ đầu tư chứng khoán để hình thành cơ sở dữ liệu quỹ, đồng thời phát triển hệ thống đánh giá hiệu quả hoạt động của quỹ đầu tư theo chuẩn quốc tế.

Tài chính - 25/10/2025 07:00

- Đọc nhiều

-

1

Đằng sau bản hợp đồng tài trợ gần 600 tỷ đồng của FPT cho Chelsea

-

2

Thủ tướng: Không để người mua nhà ở xã hội phải 'chen chúc, chạy vạy'

-

3

Chứng khoán VIX muốn tăng vốn và nâng thêm kế hoạch lãi lên 6.500 tỷ

-

4

Bộ Nội vụ, Ngoại giao, NN&MT có tân Bộ trưởng

-

5

Ông Lê Quang Mạnh giữ chức Tổng Thư ký Quốc hội

Đáng đọc

- Đáng đọc

Gần 1 tỷ USD trái phiếu 'chảy về' một Group

Tài chính - Update 5 day ago

Nhóm vật liệu xây dựng nào sẽ phục hồi rõ nét hơn dịp cuối năm?

Thị trường - Update 1 week ago