Kênh đầu tư nào đang hút khách?

Với đà giảm lãi suất hiện nay, dòng tiền không mặn mà gửi ngân hàng, trong khi vốn đổ vào kênh chứng khoán đang tăng lên rõ rệt.

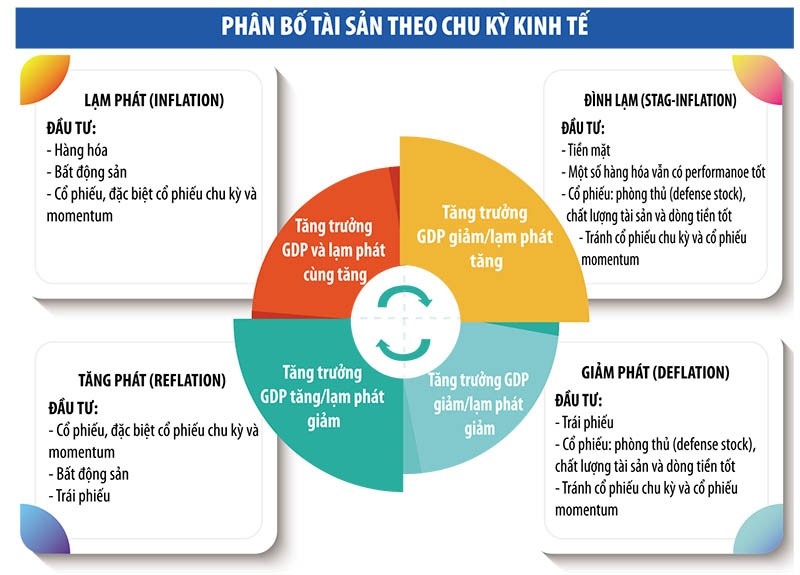

Sơ đồ phân bổ tài sản theo chu kỳ kinh tế. Ảnh: Báo Đầu tư.

Chứng khoán trở nên hấp dẫn

Nếu hơn 4 tháng đầu năm 2023, bức tranh thị trường chứng khoán vẫn xám xịt, không ai dám giải ngân mà ưu tiên giữ tiền, thanh khoản chỉ quanh 10.000 tỷ đồng/phiên, thì từ giữa tháng 5 đến nay, thanh khoản trên thị trường nhích lên rõ rệt, các phiên giao dịch tỷ USD xuất hiện nhiều hơn. Đây là chia sẻ của nhóm nhà đầu tư có nhiều năm kinh nghiệm trên thị trường chứng khoán, bất động sản sau giờ giao dịch.

Trên thực tế, dòng tiền tiếp tục hướng tới thị trường chứng khoán trong môi trường lãi suất giảm. Tỷ suất thu nhập trên giá (E/P) của VN-Index trung bình trong tháng 7/2023 ở khoảng 7,3%. Khoảng cách giữa E/P và lãi suất tiền gửi ngân hàng kỳ hạn 12 tháng đã nới nhẹ do đà giảm của lãi suất huy động nhanh hơn mức giảm của E/P (chủ yếu do đà tăng của VN-Index trong tháng 7).

Theo chuyên gia của Công ty cổ phần Chứng khoán VNDirect, mặc dù khoảng cách hiện tại giữa E/P và lãi suất huy động chưa thật sự hấp dẫn như hồi tháng 10-11 năm ngoái, nhưng với dự báo lợi nhuận thị trường sẽ dần được cải thiện từ quý III/2023 và mặt bằng lãi suất huy động có thể giảm thêm 0,3-0,5 điểm phần trăm, xuống 6,0-6,2%/năm vào cuối năm 2023, thì kênh chứng khoán sẽ trở nên hấp dẫn hơn so với kênh tiền gửi.

“Trên thị trường chứng khoán, dòng tiền đã đổ về mid-small cap (cổ phiếu có vốn hóa nhỏ và trung bình) từ tháng 3. Sắp tới, khả năng blue chip/large cap sẽ hút vốn, do nhóm này chưa tăng nhiều. Kênh USD có thể tăng do Cục Dự trữ Liên bang Mỹ (Fed) tăng lãi suất, nhưng tỷ suất sinh lợi kém”, một nhà đầu tư nói.

Theo phân tích từ Công ty cổ phần Chứng khoán Tiên Phong, trong bối cảnh hiện tại, lạm phát của Mỹ vẫn trên mức 2% và tăng trưởng GDP quý II khá cao (2,4%), cho thấy Fed có thể tiếp tục tăng lãi suất ít nhất một lần nữa trong năm 2023. Bên cạnh đó, nhập khẩu máy móc và nhiên liệu có thể tăng trong thời gian tới khi thị trường tiêu thụ trong nước tiếp tục tăng tốc, xuất khẩu hồi phục.

Thời gian tới, tỷ giá có thể chịu áp lực hơn, đặc biệt là sau khi Fed thực hiện lần tăng lãi suất thứ 13, giá dầu và giá lương thực - thực phẩm toàn cầu tăng lên. Tuy nhiên, tỷ giá sẽ không áp lực quá cao như năm 2022 do tần suất và biên độ tăng lãi suất của Fed lần này sẽ thấp hơn và dòng USD vào Việt Nam vẫn khá dồi dào.

Trở lại câu chuyện của các nhà đầu tư trên, tâm lý đang lạc quan dần, những gì xấu nhất đang dần phản ánh vào thị trường. Trong khi đó, kỳ vọng sắp tới rõ ràng hơn, như số liệu vĩ mô cải thiện nhiều, đặc biệt là xuất khẩu - đây sẽ là lĩnh vực cần quan tâm để có thể tìm kiếm cơ hội đầu tư cho nửa cuối năm. Kết quả kinh doanh quý III/2023 sẽ hồi phục tốt, vì kết quả năm ngoái là nền thấp. Dòng tiền vào thị trường tốt, nên nếu có điều chỉnh cũng không quá sâu.

Theo Công ty cổ phần Chứng khoán Tiên Phong, tháng 8/2023, tâm điểm của thị trường vẫn tập trung tại nhóm VNMID (70 công ty có quy mô vừa niêm yết trên Sở Giao dịch chứng khoán TP.HCM - HoSE đáp ứng tiêu chí sàng lọc về tư cách, vốn hóa và thanh khoản). Tại đây có các nhóm cổ phiếu liên quan tới đầu tư công (trọng tâm thúc đẩy tăng trưởng GDP năm 2023), nhóm cổ phiếu bất động sản (kỳ vọng về hồi sinh) và chứng khoán (nhóm có kết quả kinh doanh cải thiện rõ nét trong quý II/2023). Đây đều là những nhóm ngành nhận được sự quan tâm bậc nhất của nhà đầu tư, cũng như sự ưu tiên tham gia hàng đầu của dòng tiền mỗi khi thị trường có nhịp rung lắc.

Tỷ suất sinh lời các ngành

Ông Nguyễn Thành Trung, Giám đốc Phân tích Công ty cổ phần Chứng khoán Thành Công khi chia sẻ thống kê về tỷ suất sinh lời của các ngành trong từng giai đoạn của chu kỳ kinh tế tại thị trường Mỹ (có thể Việt Nam cũng tương tự), nhận định, trong giai đoạn kinh tế khủng hoảng (recession) - hầu hết các ngành nghề đều có tỷ suất sinh lời âm, tốt nhất chúng ta nên tìm kiếm những tài sản an toàn để phân bổ.

Theo ông, khi kinh tế bắt đầu hồi phục (recovery) - hầu hết các ngành đều có tỷ suất sinh lời dương, đây được xem là giai đoạn thị trường có tỷ suất sinh lời tốt nhất trong 4 giai đoạn của chu kỳ kinh tế. Dường như thị trường cả thế giới lẫn Việt Nam đang trong giai đoạn này. Trong giai đoạn này, ngành bất động sản là ngành có tỷ suất sinh lời cao nhất, ngành có tỷ suất sinh lời thấp nhất là ngành tiện ích và tiêu dùng thiết yếu.

Tiếp sau giai đoạn phục hồi là giai đoạn phát triển, mở rộng (growth and expansion), tỷ suất sinh lời cũng tốt, nhưng không bằng giai đoạn recovery. Trong giai đoạn này, những ngành có tỷ suất sinh lời tốt là công nghệ, tài chính và bất động sản.

Cuối cùng là giai đoạn tăng trưởng chậm lại (slow down), thị trường dần bớt nóng, do đó, tỷ suất sinh lời trong các ngành cũng dần chậm đi. Trong đó, bất động sản có tỷ suất sinh lời khá kém, những ngành khác cũng có tỷ suất sinh lời nhưng không quá cao.

Theo ông Trung, hiểu được chu kỳ kinh tế, chúng ta sẽ dễ dàng hơn trong quản trị rủi ro và quản lý được tài sản một cách hiệu quả. Quan trọng nhất là chúng ta có thể “né” được giai đoạn thị trường khủng hoảng, để đầu tư nhiều nhất có thể vào giai đoạn phục hồi và tăng trưởng.

Với thị trường trái phiếu, đàm phán giữa các tổ chức phát hành và trái chủ vẫn diễn ra tích cực. Theo tổng hợp của VNDirect, tính đến ngày 26/7, đã có 38 tổ chức phát hành đạt được thỏa thuận gia hạn trái phiếu với trái chủ và đã báo cáo Sở Giao dịch chứng khoán Hà Nội (HNX), với tổng giá trị trái phiếu được gia hạn hơn 52.500 tỷ đồng. Áp lực trái phiếu doanh nghiệp riêng lẻ đáo hạn tiếp tục gia tăng trong tháng 8/2023, trong khi danh sách các doanh nghiệp chậm thanh toán theo công bố của HNX tiếp tục tăng lên.

Trên thị trường bất động sản, Thông tư 06/2023/TT-NHNN sẽ có hiệu lực từ ngày 1/9/2023 quy định tổ chức tín dụng không được cho vay để thanh toán tiền góp vốn thực hiện dự án đầu tư không đủ điều kiện đưa vào kinh doanh theo quy định của pháp luật tại thời điểm tổ chức tín dụng quyết định cho vay.

Chuyên gia của VNDirect cho rằng, tồn tại một số “nghịch lý”: hiện có quy định dự án đủ điều kiện mở bán mới được vay vốn, trong khi doanh nghiệp cần thi công hoàn thiện hạ tầng trước, đủ điều kiện hạ tầng mới được mở bán; khi dự án đủ điều kiện mở bán và đã phát triển hoàn thiện hạ tầng, thì nguồn vốn vay tín dụng không còn quá thiết yếu đối với doanh nghiệp phát triển bất động sản nữa, vì doanh nghiệp đã có thể mở bán và huy động từ người mua nhà; ngoài việc siết lại hoạt động của các doanh nghiệp bất động sản với các chính sách pháp lý đất đai, cơ quan quản lý còn siết khâu vay vốn ngân hàng, dẫn đến việc các doanh nghiệp vốn đã khó khăn lại càng thêm khó.

Vì vậy, việc Thông tư 06/2023/TT-NHNN được ban hành sẽ “siết” khả năng tiếp cận vốn tín dụng với các doanh nghiệp bất động sản và làm lu mờ tác động của việc hạ lãi suất cho vay đối với các nhà phát triển bất động sản.

Với việc lãi suất giảm, Fitch Ratings cho rằng, rủi ro tín dụng và thanh khoản của bất động sản Việt Nam đã qua giai đoạn đỉnh điểm. Các cam kết của Chính phủ trong kiềm chế bong bóng tài chính ở lĩnh vực bất động sản là yếu tố tích cực tạo sự ổn định cho thị trường.

Ở thị trường hàng hóa, vàng lấy lại đà tăng trong tháng 7/2023 khi áp lực tâm lý từ chính sách thắt chặt của Fed hạ nhiệt. Nhiều dự báo cho rằng, giá vàng có thể duy trì xu hướng tích cực và tiến đến vùng 2.000 USD/oz vào cuối năm nay.

Trong khi đó, giá dầu được hỗ trợ bởi nguồn cung tiếp tục suy giảm và triển vọng nhu cầu từ Trung Quốc phục hồi. Giá khí điều chỉnh tạo điều kiện để thúc đẩy tiến độ của các dự án LNG tại Việt Nam. Rủi ro gián đoạn nguồn cung của các đối thủ có thể thúc đẩy hoạt động xuất khẩu gạo của doanh nghiệp Việt Nam.

(Theo Báo Đầu tư)

- Cùng chuyên mục

Chứng khoán Vietcap gom thêm cổ phiếu FPT, tạm lỗ 82 tỷ

Chứng khoán Vietcap nâng giá trị đầu tư vào FPT từ 255 tỷ lên 570 tỷ, tức gấp 2,2 lần và tạm ghi lỗ 82,2 tỷ vào BCTC quý III.

Tài chính - 16/10/2025 16:32

VPS thông báo chào bán cổ phiếu ra công chúng

Thời gian nhận tiền mua cổ phiếu từ ngày 10/11/2025 đến ngày 14/11/2025.

Tài chính - 16/10/2025 14:54

Lãnh đạo UBCKNN nêu 3 nhóm chính sách đột phá hướng tới giữ hạng thị trường

TTCK Việt Nam được nâng hạng và thách thức lớn hơn là giữ hạng, bên cạnh nỗ lực của cơ quan quản lý cũng cần sự đồng hành của chủ thể tham gia thị trường.

Tài chính - 16/10/2025 14:14

Vàng liên tục cập nhật đỉnh giá mới, USD hạ nhiệt

Sáng 16/10, vàng miếng SJC được các thương hiệu lớn niêm yết quanh 147,1 – 149,1 triệu đồng/lượng, tăng mạnh so với phiên chiều qua và liên tục cập nhật đỉnh giá mới.

Tài chính - 16/10/2025 10:19

CEO Nguyễn Đức Vinh: ‘VPBank đồng loạt tấn công mọi mặt trận, phải là ngân hàng dẫn đầu’

Theo CEO Nguyễn Đức Vinh, ban lãnh đạo VPBank có cam kết rất mạnh: Đồng loạt tấn công mọi mặt trận, mọi phân khúc. Với sự chuẩn bị trong 10 năm vừa qua và đặc biệt trong 3 năm gần đây về vốn, nhân sự, công nghệ, VPBank có khả năng để đối đầu thách thức và hoàn thành mục tiêu.

Tài chính - 16/10/2025 07:00

UBCKNN đình chỉ 2 kiểm toán viên của Công ty TNHH Grant Thornton Việt Nam

Theo UBCKNN, BCTC kiểm toán 2024 của Saigon Water không đạt yêu cầu. Tổ chức này sẽ đình chỉ các kiểm toán viên thuộc Grant Thornton (Việt Nam) đã ký báo cáo.

Tài chính - 15/10/2025 11:41

VPS báo lãi 'khủng' trước thềm IPO

Sự tích cực của thị trường chứng khoán trong quý III/2025 là nền tảng quan trọng thúc đẩy lợi nhuận của VPS.

Tài chính - 15/10/2025 08:48

Kinh doanh thua lỗ, cổ phiếu Haxaco tiệm cận đáy 2 năm

Hoạt động kinh doanh của Haxaco gặp khó khi người tiêu dùng có xu hướng thắt chặt chi tiêu, áp lực cạnh tranh gia tăng giữa các thương hiệu xe.

Tài chính - 14/10/2025 15:32

Chuyên gia VinaCapital chỉ ra 4 vấn đề chính trên TTCK Việt Nam

Bà Nguyễn Hoài Thu, CFA, Phó Tổng Giám đốc Công ty Quản lý Quỹ VinaCapital cho rằng thị trường chứng khoán Việt Nam cần cải thiện chất lượng “hàng hóa”, xử lý nghiêm thao túng cổ phiếu, hướng tới nâng hạng bởi MSCI và tiếp tục duy trì ổn định kinh tế vĩ mô.

Tài chính - 14/10/2025 10:57

Giải pháp phát triển bền vững thị trường chứng khoán Việt Nam

TS Vũ Mai Chi nhận định chỉ khi hàng hóa mới, chất lượng cao được bổ sung đều đặn, thị trường chứng khoán Việt Nam mới giảm được sự phụ thuộc vào đầu cơ ngắn hạn, từ đó hướng tới phát triển lành mạnh, bền vững.

Tài chính - 14/10/2025 07:00

Lãi suất cho vay dự báo giảm nhẹ về cuối năm

Theo khảo sát từ các tổ chức tín dụng, mặt bằng lãi suất cho vay VND được dự báo tiếp tục giảm nhẹ trong bối cảnh lãi suất huy động duy trì ổn định.

Tài chính - 14/10/2025 07:00

VPS công bố giá IPO 60.000 đồng/CP, định giá 3,4 tỷ USD

Giá chào bán tối thiểu được Hội đồng quản trị (HĐQT) VPS xác định là 60.000 đồng/CP cho 202,3 triệu cổ phiếu IPO, tương đương với định giá gần 3,4 tỷ USD.

Tài chính - 13/10/2025 19:50

Chứng khoán lập đỉnh mới với thanh khoản 'bùng nổ'

VN-Index tiếp tục chinh phục mốc cao mới 1.765,12 điểm. Nhóm Vingroup và bất động sản là điểm nhấn giúp chứng khoán lập đỉnh mới phiên 13/10.

Tài chính - 13/10/2025 16:07

Đâu là điểm dừng của giá vàng?

Sáng nay (13/10), giá vàng trong nước tiếp tục lập đỉnh mới lên mức 141,6 - 143,6 triệu đồng/lượng (mua - bán).

Tài chính - 13/10/2025 09:57

Chuyên gia Yuanta Việt Nam: 'Ảnh hưởng căng thẳng thương mại Mỹ-Trung sẽ không quá lớn'

Ông Nguyễn Thế Minh dự báo ảnh hưởng căng thẳng thương mại Mỹ-Trung với TTCK Việt Nam sẽ không quá lớn khi nhà đầu tư vẫn kỳ vọng về KQKD tích cực, FED giảm lãi suất và nâng hạng TTCK.

Tài chính - 13/10/2025 08:04

Một công ty cảng biển điều chỉnh tăng gấp 3 lần mục tiêu lãi cả năm

CTCP Container Việt Nam (Viconship, mã: VSC) vừa chốt nâng mục tiêu lãi trước thuế năm 2025 lên 1.250 tỷ đồng, tương ứng tăng gấp 3 lần so với kế hoạch cũ.

Tài chính - 13/10/2025 07:14

- Đọc nhiều

-

1

Công an Hà Nội thông tin khởi tố Shark Bình, phong tỏa 900 tỷ

-

2

Chuyên gia Yuanta Việt Nam: 'Ảnh hưởng căng thẳng thương mại Mỹ-Trung sẽ không quá lớn'

-

3

Chuyên gia VinaCapital chỉ ra 4 vấn đề chính trên TTCK Việt Nam

-

4

VPS báo lãi 'khủng' trước thềm IPO

-

5

Sức nóng thương vụ IPO của Chứng khoán VPS

Đáng đọc

- Đáng đọc

Tổng Bí thư Tô Lâm: ‘Nói ít - làm nhiều -quyết liệt - hiệu quả’

Sự kiện - Update 1 week ago

Thủ tướng: Cần truyền cảm hứng cho doanh nhân cống hiến vì đất nước

Sự kiện - Update 4 month ago