Fed có sai khi giảm lãi suất về 0%?

Ngày 16/3, thị trường thế giới lại chứng kiến một ngày thứ Hai sụp đổ nữa (Crash Monday). Nhiều người cho rằng, thị trường sụt giảm chủ yếu do quyết định cắt giảm lãi suất của Cục Dự trữ Liên bang Mỹ (Fed). Song cũng có người cho rằng, đây là một động thái đúng và kịp thời của Fed.

Trong ngày thứ Hai sụp đổ 16/3, chỉ số cổ phiếu sụp đổ mạnh nhất là ở Mỹ. Chỉ số công nghiệp Dow Jones đóng cửa giảm gần 3.000 điểm, khoảng 12,9%. Chỉ số S&P 500 cũng giảm khoảng 12%.

Người ta cho rằng, thị trường sụt giảm chủ yếu do quyết định của Fed khi cắt giảm lãi suất vốn Fed xuống 0% và quyết định mở rộng chương trình nới lỏng định lượng (QE), cam kết mua 700 tỷ USD tài sản bao gồm các trái phiếu chính phủ và chứng khoán phát hành dựa trên các khoản vay mua nhà. Fed cũng cắt giảm lãi suất cho vay khẩn cấp qua “cửa sổ chiết khấu” cho ngân hàng xuống 0,25% (mức cắt 1,25%) và kéo dài thời hạn các khoản vay này lên 90 ngày.

Nhiều người cho rằng, hành động của Fed không giúp ích gì cho thị trường, mà khiến cho thị trường cổ phiếu cảm thấy Fed đang hành động theo nỗi sợ hãi hoặc do sức ép của Tổng thống Mỹ Donald Trump, hơn là thật sự giúp ích cho thị trường. Chính điều đó khiến thị trường cổ phiếu khó hiểu và phản ứng tiêu cực.

Fed vừa cứu thị trường

Thế nhưng, có một cách nhìn khác của dân mua bán trái phiếu và quản lý vốn của những ngân hàng nước ngoài lớn trên thế giới. Một người bạn của tôi làm việc ở một ngân hàng hàng đầu Canada cho rằng, đây là một động thái đúng và kịp thời của Fed, vì thị trường cho vay mua nhà và mua bán các trái phiếu phát hành dựa trên các khoản vay mua nhà của Mỹ (với quy mô 7.500 tỷ USD - khá lớn so với thị trường cổ phiếu) đang chịu sức ép rất nặng nề lên thanh khoản mấy ngày qua.

Vì sao vậy? Đó là vì, khi Fed hạ lãi suất mấy tuần trước, nhiều người vay tiền mua nhà đã tiến hành tái cấu trúc lại các khoản nợ của họ để lấy lãi suất rẻ hơn (ở Mỹ và Anh gọi là remortgage), đơn giản là đổi từ một hợp đồng vay cũ lãi suất cao từ một ngân hàng này sang một hợp đồng vay mới lãi suất thấp ở một ngân hàng khác. Khi tốc độ các hợp đồng vay mua nhà mới được thiết lập tăng, các ngân hàng cũng đồng thời bán các trái phiếu phát hành dựa trên các khoản vay mua nhà (MBS) để giảm thiểu rủi ro cho mình.

Thị trường “ngập” với những trái phiếu MBS mới, nhưng trái với cách đây 3 hay 4 năm, khi thanh khoản dồi dào và nhà đầu tư rất chuộng các trái phiếu này, thì virus Covid-19 đã làm các nhà đầu tư trái phiếu chùn tay. Họ không muốn mua các trái phiếu MBS nữa. Vậy là thị trường rơi vào căng thẳng thanh khoản và giá trái phiếu MBS rớt.

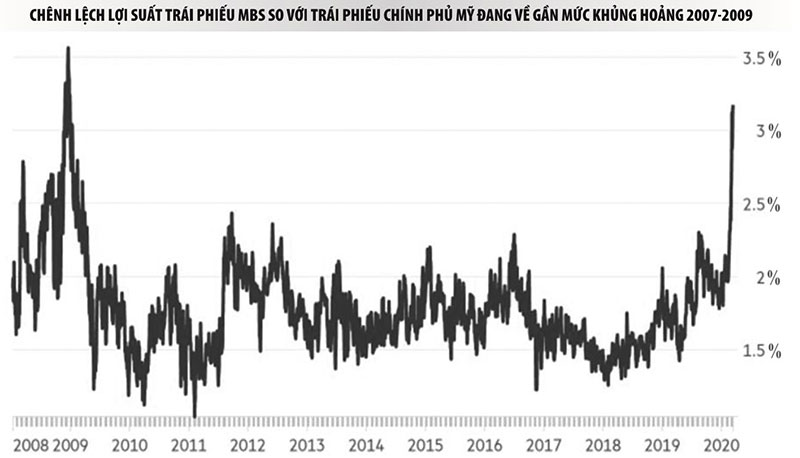

Thanh khoản trên thị trường 7.500 tỷ USD này rớt đến mức lợi suất trái phiếu MBS trong tuần lễ vừa qua tăng hơn 1% so với tuần lễ trước đó. Ngày 14/3, tờ Financial Times trích lời của một chuyên gia phân tích thị trường trái phiếu cho biết, thanh khoản trên thị trường MBS đang ở mức ngang, hoặc có khi còn tệ hơn giai đoạn đầu của khủng hoảng tài chính 2007-2009. Chênh lệch lợi suất giữa trái phiếu MBS và trái phiếu chính phủ 30 năm của Mỹ đang tiệm cận mức đỉnh trong khủng hoảng 2007-2009. Thị trường đang cho Fed biết rằng, nếu Fed không can thiệp, thị trường sẽ không thể hoạt động.

Bạn tôi cho rằng, nếu Fed không cắt lãi suất và cam kết mua trái phiếu MBS vào sáng thứ Hai (16/3), có lẽ chúng ta chỉ ở cách một thời điểm sụp đổ MBS như 2007-2008 vài tuần. Fed đã vừa cứu thị trường khỏi một đợt sụp đổ tương tự thời kỳ đó.

Góc nhìn của bạn tôi giống với Barry Knapp, cổ đông điều hành Ironside Macroeconomics khi phát biểu với CNBC. Barry cho rằng, các trái phiếu MBS này khá an toàn, vì đa số đều có tài sản đảm bảo, nhưng thị trường đang “không hoạt động bình thường”, cung quá nhiều trong khi không có cầu. Nếu lợi suất MBS vọt lên nữa, thì ông sẽ rất lo lắng về một cuộc sụp đổ trái phiếu và kéo theo nhiều ngân hàng nhỏ ở Mỹ đang nắm khá nhiều trái phiếu MBS trên bảng cân đối.

Bổ sung cho góc nhìn của Barry Knapp, một số nhà phân tích của JP Morgan cũng cho biết, ngoài mua trái phiếu MBS, Fed cũng mua trái phiếu chính phủ và đó cũng là một hành động chính xác. Bởi vì không chỉ MBS, mà thị trường trái phiếu chính phủ Mỹ, vốn là thị trường trái phiếu thanh khoản nhất của Mỹ, cũng đang “kẹt cứng” vì nhiều quỹ trái phiếu đã vay tiền ngắn hạn để mua trái phiếu chính phủ và bán hợp đồng giao sau lãi suất đang bị lỗ và phải thanh lý vị thế. Trong số đó, có những quỹ đầu tư rất lớn quản lý tiền của nhiều người và đang mất 1/3 cho đến một nửa giá trị tài sản như quỹ đầu tư trái phiếu H2O.

Điều đó đồng nghĩa với việc lãi suất ngắn hạn của Mỹ sẽ vọt lên mạnh, nếu Fed không can thiệp và đồng thời nhiều trái phiếu chính phủ trên thị trường giao ngay cũng sẽ bị bán ra, dẫn đến một sự hỗn loạn trên thị trường trái phiếu.

Bằng cách cam kết mua trái phiếu và cắt lãi suất về 0%, Fed đã kịp thời giải tỏa sức ép thanh khoản của thị trường trái phiếu Mỹ và giảm chi phí vay ngắn hạn trên thị trường tài chính xuống mức thấp nhất để các nhà đầu tư này thoát ra an toàn. Alex Roever của JP Morgan Securities nhận xét rất đáng chú ý: “Những động thái cắt lãi suất và gói cứu trợ Fed đưa ra có giúp được gì cho nền kinh tế để đối phó coronavirus không? Có lẽ không. Nhưng Fed đã giúp hệ thống tài chính không tệ hơn bằng cách ổn định thị trường lãi suất và trái phiếu”.

‘Những viên đạn cuối cùng’ đã được bắn đi

Như vậy, ta có thể thấy, Fed chịu chỉ trích rất lớn sau phiên giao dịch “đỏ lửa” của ngày 16/3 vì đã hành động bất ngờ và bị cho là góp phần làm thị trường cổ phiếu sụp đổ. Nhưng sự thật thì ở hậu trường, Fed đã gỡ một quả bom khổng lồ.

Hơn nữa, Alex Roever và Barry Knapp đều cho rằng, Fed đã làm tốt ở việc đảm bảo thanh khoản để dân Mỹ có thể tái cấu trúc các khoản vay mua nhà với lãi suất thấp hơn và do đó hưởng lợi từ lãi suất thấp. Thu nhập dư ra sẽ giúp họ chống chịu tốt hơn với đợt suy thoái kinh tế mà Covid-19 tạo ra. Về dài hạn, đây cũng là một thứ giúp đỡ cho nền kinh tế.

Tóm lại, nếu nhận định công bằng, tối 15/3, Fed đã không sai khi giảm lãi suất về 0% và tung ra gói hỗ trợ thanh khoản cho thị trường.

Thế nhưng, tôi đồng ý một khía cạnh của các quan điểm chỉ trích Fed. Đó là Fed, với việc hỗ trợ thị trường, đã bắn đi “những viên đạn cuối cùng” của chính sách lãi suất. Nếu thị trường trái phiếu tiếp tục mất thanh khoản, Fed sẽ làm gì? Hơn nữa, nếu nền kinh tế đi vào suy thoái và thất nghiệp tăng lên, Fed sẽ không còn công cụ lãi suất để chống thất nghiệp nữa.

Tình trạng hiện nay là sản phẩm phụ của việc Fed không dứt khoát giảm QE và hạn chế sự gia tăng của MBS những năm trước (do sợ thị trường cổ phiếu sẽ bán tháo khi đó). Ở thời điểm đó, nếu thị trường cổ phiếu sụt giảm, có thể chỉ là một đợt điều chỉnh 5-10%. Một đợt chấn chỉnh thị trường lúc đó, với chỉ số P/E cổ phiếu cao ngất ngưởng sẽ an toàn hơn, tạo cho Fed dư địa chính sách nhiều hơn. Tiếc là Fed không làm như vậy, mà muốn điều chỉnh thị trường tuần tự và năm nay sẽ rút hỗ trợ trái phiếu từ từ (một phần do sức ép từ Tổng thống Donald Trump).

Có ai học được chữ ngờ, đầu năm 2020 lại xuất hiện Covid-19. Fed từ thế muốn từ từ giảm bớt hỗ trợ thanh khoản và làm thị trường lành mạnh hơn, lại ở vào thế phải bơm thanh khoản cho thị trường trong khi “đạn” trong tay không còn nhiều.

Khi vào thế bị động buộc phải cứu thị trường, hoặc chấp nhận sụp đổ kép thị trường cổ phiếu và trái phiếu ngày 15/3, Fed đã bị buộc phải bắn đi “những viên đạn cuối cùng”. Vì vậy, trách Fed cho vụ sụp đổ thị trường cổ phiếu ngày 16/3 thì theo tôi là hơi oan, mà thật ra, Fed đã giúp hệ thống tài chính ổn định hơn. Nếu không, thị trường còn có thể giảm nhanh hơn nữa nếu họ phát hiện lãi suất cho vay ngắn hạn giữa các tổ chức tài chính vọt lên và thị trường MBS mất thanh khoản trong khi thị trường cổ phiếu cũng rớt không phanh.

Vì vậy, mức giảm ngày 16/3 tuy lớn, nó vốn có thể tồi tệ hơn nữa nếu Fed không làm gì cả.

Vậy bây giờ cái gì có thể bình ổn thị trường? Chỉ có dịch bệnh được kiềm chế thì mới giúp được mà thôi. Bên cạnh đó là những khoản tiền bơm ra dài hạn qua kênh chi tiêu ngân sách để giúp người dân và doanh nghiệp vượt khó mùa Covid-19. Những thứ này không nằm trong phạm vi kiểm soát của Fed, mà trong tay Bộ Tài chính Mỹ, Tổng thống Trump và Quốc hội Mỹ. Fed đã làm gần xong nhiệm vụ của mình. Thứ mà Fed có thể làm bây giờ khá hạn chế. Đây là lúc đến lượt những gói tài khóa phải phát huy tác dụng.

Và trong bối cảnh chính sách tiền tệ cạn kiệt dư địa, cũng chỉ có tiền ngân sách mới có thể giải quyết hai bóng ma đang được giới đầu tư chú ý: thất nghiệp và vỡ nợ trái phiếu doanh nghiệp. Đó lại là một câu chuyện khác.

(Theo Báo Đầu tư)

- Cùng chuyên mục

Cựu cố vấn của ông Trump kêu gọi Fed tiếp tục hạ lãi suất

Lập luận về lập trường ủng hộ tiếp tục hạ lãi suất, ông Stephen Miran cho rằng, khi xây dựng chính sách, cần dựa trên dự báo về tình hình kinh tế trong vòng 12-18 tháng tới.

Thị trường - 11/11/2025 13:40

Giải mã cổ phiếu đầu ngành FMCG Việt Nam

Gần 30 năm đồng hành cùng người tiêu dùng Việt, Masan Consumer (UPCoM: MCH) đã trở thành một phần của đời sống hàng triệu gia đình.

Doanh nghiệp - 11/11/2025 11:48

Hà Nội triển khai giải pháp hỗ trợ hộ kinh doanh chuyển đổi từ thuế khoán sang kê khai

Thuế TP Hà Nội vừa tổ chức Hội nghị trực tuyến “Triển khai giải pháp hỗ trợ hộ kinh doanh chuyển đổi mô hình từ thuế khoán sang kê khai và chuyển đổi lên doanh nghiệp trên địa bàn TP Hà Nội”.

Thị trường - 11/11/2025 08:30

Hệ sinh thái - Đòn bẩy cho tăng trưởng VPBank

Khi cạnh tranh ngành ngân hàng ngày càng khốc liệt, VPBank trở thành một "case" được chú ý nhờ hệ sinh thái tài chính toàn diện và năng động bậc nhất.

Thị trường - 10/11/2025 14:57

ROX Living Amaluna - Biểu tượng an cư mới giữa lòng Vĩnh Long

Giữa thời điểm Vĩnh Long đang chuyển mình mạnh mẽ hướng tới vai trò trung tâm vùng Đồng bằng sông Cửu Long, ROX Living Amaluna xuất hiện như một điểm nhấn kiến trúc và biểu tượng mới của đô thị Nguyệt Hóa.

Thị trường - 10/11/2025 14:54

Du lịch Việt Nam tăng trưởng tốt, chuẩn bị mùa đón khách quốc tế

Du lịch Việt Nam đang có tín hiệu tăng trưởng tốt khi bước vào mùa cao điểm du lịch quốc tế những tháng cuối năm 2025.

Xu hướng - 10/11/2025 07:19

Trung Quốc tạm dừng lệnh cấm xuất khẩu một số kim loại lưỡng dụng sang Mỹ

Thông báo mới nhất của Bộ Thương mại Trung Quốc cho thấy căng thẳng thương mại giữa Bắc Kinh và Washington đang hạ nhiệt.

Thị trường - 10/11/2025 06:45

Thông xe đường liên phường, kết nối giao thông cửa ngõ phía Đông TP.HCM

TP.HCM, ngày 8/11/2025 – Nhà phát triển dự án Masterise Homes, thay mặt chủ đầu tư và các bên liên quan, đã chính thức tổ chức Lễ thông xe kỹ thuật Đường Liên Phường, một trục giao thông huyết mạch tại khu Đông TP.HCM.

Doanh nghiệp - 09/11/2025 15:01

VPS hoàn tất giai đoạn đăng ký mua cổ phiếu IPO, công bố giá chào bán chính thức

VPS công bố giá chào bán chính thức cho cổ phiếu (mã dự kiến VCK) là 60.000 đồng/cổ phiếu, sau khi kết thúc giai đoạn đăng ký mua và nộp tiền đặt cọc trong đợt chào bán cổ phiếu lần đầu ra công chúng (IPO).

Doanh nghiệp - 09/11/2025 14:59

'Cơn khát' cà phê toàn cầu

Sau nhiều năm oằn mình trước biến đổi khí hậu, ngành cà phê toàn cầu lại bước vào chu kỳ khủng hoảng mới, khi kỳ vọng về “vụ mùa bội thu” đang dần tan biến.

Thị trường - 09/11/2025 14:04

1.250 tỷ đồng trái phiếu của Tập đoàn Công nghệ CMC được “chắp cánh” bởi VietinBank Securities

VietinBank Securities (VBSE, HOSE: CTS) đã đóng góp tích cực vào thành công của thương vụ phát hành lô trái phiếu mã CMG12501 trị giá 1.250 tỷ đồng, kỳ hạn 10 năm của Tập đoàn Công nghệ CMC, qua đó tiếp tục khẳng định vị thế tư vấn tài chính doanh nghiệp chuyên nghiệp, uy tín hàng đầu thị trường.

Doanh nghiệp - 09/11/2025 08:24

Kể từ khi ông Trump đắc cử 2.0, thị trường toàn cầu biến động ra sao

Kể từ khi ông Donald Trump đắc cử tổng thống Mỹ lần 2, thị trường tài chính toàn cầu đã trải qua những biến động chưa từng có.

Thị trường - 09/11/2025 07:03

Thị trường Việt Nam mang về cho đại gia Thái Lan SCG 25.300 tỷ đồng trong 9 tháng

Tập đoàn SCG tiếp tục tăng cường khả năng tự phục hồi thông qua bốn chiến lược trọng tâm, trong đó có việc mở rộng tại các thị trường tiềm năng như Việt Nam.

Thị trường - 08/11/2025 17:02

Thông tin cập nhật về tình hình khắc phục hậu quả bão số 13 (KALMAEGI) và khôi phục cung cấp điện

EVN cập nhật một số thông tin đến sáng ngày 08/11/2025 về tình hình khắc phục hậu quả cơn bão số 13 (KALMAEGI) và khôi phục cung cấp điện.

Doanh nghiệp - 08/11/2025 15:01

Giải mã vị trí 'tam cận huyết mạch' ven sông, lợi thế định hình giá trị Sunshine Sky City tại khu Nam Sài Gòn

Với lợi thế "tam cận huyết mạch" – Cận sông, cận đô thị, cận giao thương, Sunshine Sky City không chỉ tái định nghĩa chuẩn sống tầm cao mới, mà còn trở thành dự án tiên phong theo đuổi mô hình sống “chuẩn khách sạn” 4.0 bên sông khu Nam Sài Gòn.

Doanh nghiệp - 08/11/2025 12:18

Fitch Ratings công bố kết quả đánh giá tín nhiệm năm 2024 đối với EVNNPC ở mức BB+/Ổn định

Một trong 3 tổ chức xếp hạng tín nhiệm uy tín nhất thế giới - Fitch Ratings – vừa công bố xếp hạng tín nhiệm năm 2024 đối với với Tổng công ty Điện lực miền Bắc (EVNNPC) ở mức BB+/Ổn định.

Doanh nghiệp - 08/11/2025 12:16

- Đọc nhiều

Đáng đọc

- Đáng đọc

Gần 1 tỷ USD trái phiếu 'chảy về' một Group

Tài chính - Update 2 week ago

Nhóm vật liệu xây dựng nào sẽ phục hồi rõ nét hơn dịp cuối năm?

Thị trường - Update 3 week ago