Kiểm soát tín dụng - Thực tiễn tại một số quốc gia và Việt Nam

Việc kiểm soát tín dụng được sử dụng nhằm cảnh báo, ngăn chặn những nguy cơ tăng trưởng tín dụng mạnh hoặc quá nóng có thể xảy ra, từ đó gây ảnh hưởng không tốt đến hệ thống tài chính.

Kiểm soát tín dụng góp phần đảm bảo an toàn vĩ mô. Ảnh minh họa: Trọng Hiếu.

Kiểm soát tín dụng (KSTD) được xem là biện pháp sử dụng phối hợp giữa chính sách tiền tệ, an toàn vĩ mô và các chính sách khác nhằm thực hiện các mục tiêu kinh tế. Tại Việt Nam, từ năm 2011 đến nay, Ngân hàng Nhà nước Việt Nam (NHNN) đã sử dụng kiểm soát tín dụng như một biện pháp bổ trợ vừa góp phần đạt được các mục tiêu của chính sách tiền tệ, vừa đảm bảo an toàn vĩ mô và ổn định hệ thống ngân hàng.

Tổng quan về biện pháp kiểm soát tín dụng của ngân hàng trung ương

Quan điểm về KSTD

Trên thế giới có hai luồng quan điểm trong điều hành đối với biện pháp kiểm soát tín dụng (credit control/restriction): (i) KSTD được xem là biện pháp/công cụ chính sách tiền tệ (CSTT) truyền thống trực tiếp; (ii) KSTD nằm trong phạm vi của các công cụ an toàn vĩ mô (CGFS, 2010; IMF, 2011).

Dưới góc độ là một công cụ CSTT, KSTD được hiểu là biện pháp nhằm kiểm soát trực tiếp nguồn tín dụng đối với nền kinh tế với mục tiêu kiềm chế lạm phát thông qua thiết lập “trần” (hạn mức) tăng trưởng tín dụng (Cotula và Padoa-Schioppa, 1971) cho các ngân hàng theo lĩnh vực hoặc theo khoản vay nhằm bảo vệ các ngành nghề ưu tiên và các đối tượng khách hàng như các doanh nghiệp nhỏ. Trên quan điểm hiện đại, KSTD có thể được xếp vào một trong những công cụ thuộc chính sách an toàn vĩ mô (macro-prudential policies) (Galati and Moessner, 2018). Chính sách an toàn vĩ mô (Macroprudential policies) được xem như việc xây dựng khuôn khổ và việc sử dụng các công cụ an toàn vĩ mô để hạn chế rủi ro hệ thống tài chính nhằm đạt được mục tiêu cuối cùng là ổn định tài chính. Hệ thống các công cụ chính sách an toàn vĩ mô bao gồm 04 bộ công cụ liên quan đến tiêu chuẩn tín dụng, vốn, tính thanh khoản và ngoại hối. Trong đó, việc KSTD được sử dụng nhằm cảnh báo, ngăn chặn những nguy cơ tăng trưởng tín dụng mạnh hoặc quá nóng có thể xảy ra, từ đó gây ảnh hưởng không tốt đến hệ thống tài chính. Đây cũng được coi là biện pháp độc lập bổ sung cho NHTW khi cần phải đạt được mục đích cho cả CSTT và tài chính bền vững (Aikman, Bush và Taylor, 2016).

Vai trò của KSTD

Kiểm soát tín dụng có vai trò và ý nghĩa quan trọng trong việc phối hợp chính sách an toàn vĩ mô, chính sách tiền tệ, giúp NHTW thiết kế chiến lược, điều hành chính sách tín dụng đối với nền kinh tế hướng đến các mục tiêu ổn định vĩ mô, thể hiện trên các khía cạnh sau:

Thứ nhất, việc sử dụng các công cụ CSTT truyền thống để tác động vào cung tiền, tín dụng thường có độ trễ nhất định, trong khi KSTD sẽ có tác dụng ngay lập tức lên khả năng cấp tín dụng của hệ thống ngân hàng, qua đó điều tiết cung tiền. Hơn nữa, việc KSTD tạo ra tính linh hoạt khi NHTW muốn tạo ra những tác động khác nhau lên các nhóm đối tượng khác nhau như lĩnh vực bất động sản và/hoặc các doanh nghiệp nhỏ và vừa… bằng cách phân bổ chỉ tiêu tăng trưởng tín dụng đối với từng lĩnh vực để các NHTM thực hiện.

Thứ hai, việc sử dụng biện pháp KSTD đối với nền kinh tế để tác động đến tổng cầu, tiết kiệm và đầu tư phần lớn phụ thuộc vào việc NHTW điều hành lãi suất linh hoạt trên cơ sở cung - cầu thị trường hay quản lý ấn định lãi suất. Về cơ bản, ngày nay đa số NHTW các quốc gia đều coi trọng việc sử dụng các công cụ, mục tiêu về giá (lãi suất, tỷ giá…) hơn là về khối lượng (dự trữ, tiền cung ứng…) trong điều hành CSTT để kiểm soát kinh tế vĩ mô đặt trong khuôn khổ CSTT hướng đến mục tiêu ưu tiên cao nhất là lạm phát. Do đó, nếu NHTW điều hành lãi suất có sự linh hoạt nhất định, việc KSTD theo hướng thắt chặt hơn sẽ có xu hướng làm tăng lãi suất và kích thích tiết kiệm tư nhân, qua đó giúp củng cố vị thế bên ngoài của quốc gia. Trong khi đó, nếu việc KSTD theo hướng mở rộng, sẽ củng cố niềm tin thị trường, các cá nhân sẽ muốn tăng đầu tư và tìm kiếm nguồn tài chính thay thế (không gây lạm phát) - ví dụ như thông qua giảm tiêu dùng.

Thứ ba, kiểm soát tín dụng phát huy hiệu quả trong việc đảm bảo an toàn vĩ mô nền kinh tế, đặc biệt trong điều kiện khủng hoảng hay tăng trưởng nóng: sau khủng hoảng tài chính toàn cầu (năm 2008), để ứng phó với sự tăng giá trên thị trường nhà đất năm 2010- 2012, NHTW Thụy Điển đã kiểm soát sự gia tăng này bằng cách sử dụng công cụ CSTT chủ đạo là tăng lãi suất chính sách và đẩy nền kinh tế vào tình trạng lạm phát thấp dưới mức mục tiêu, cụ thể lạm phát năm 2012 đạt khoảng 1%, thấp hơn so với mức mục tiêu 2% (Sveriges Riksbank, 2012), khiến các doanh nghiệp hạn chế mở rộng sản xuất, kinh tế suy giảm và thất nghiệp gia tăng. Trong khi đó, NHTW Na Uy đã thực hiện một số chính sách an toàn vĩ mô mang tính chu kỳ để hạn chế mở rộng tín dụng và giảm bớt sự bùng nổ các khoản vay thế chấp và tăng giá nhà mà không phụ thuộc nhiều vào việc tăng lãi suất, và nền kinh tế đã tránh được tình trạng lạm phát dưới mục tiêu như ở Thụy Điển.

Áp dụng tại một số quốc gia

Trong lịch sử, Bồ Đào Nha (1977- 1989) là quốc gia đầu tiên áp dụng biện pháp kiểm soát tín dụng (thông qua phân bổ hạn mức/trần tín dụng) trên tổng dư nợ tín dụng trong nước (domestic credit), sau đó mở rộng áp dụng đối với tín dụng với nước ngoài (external credit) và cho vay bằng ngoại tệ. Pháp áp dụng từ 1969 - 1987, Anh từ 1964-1971 (không tính các khoản vay đối với các lĩnh vực ưu tiên - xuất khẩu vào hạn mức tín dụng) (Mitra & Gabriel, 1996). Hà Lan áp dụng kiểm soát tín dụng (KSTD) như một công cụ chính sách tiền tệ (CSTT) từ 1960- 1990 (Van Ees và cộng sự, 1999). Nhiều nghiên cứu đã chứng minh sự phổ biến của công cụ này trong khoảng thời gian thập niên 60, 70, và 80 như các nghiên cứu của Laso (1958) đối với các NHTW Trung Mỹ, cụ thể là Costa Rica, El Salvador, Guatemala, Honduras, và Nicaragua; hay so sánh giữa CSTT được hỗ trợ bởi công cụ KSTD và CSTT đi theo hướng an toàn vĩ mô bằng việc sử dụng công cụ định hướng tài chính (financial guideline) (Mayer, 1972) và khẳng định việc sử dụng biện pháp KSTD là phương pháp gần như tối ưu, đặc biệt hạn chế ảnh hưởng tiêu cực đối với các ngành nghề tiềm ẩn rủi ro, nhạy cảm.

Ngày nay, bên cạnh việc thực thi CSTT điều tiết chủ đạo về lãi suất để kiểm soát lạm phát, các NHTW thường phối kết hợp với chính sách an toàn vĩ mô trong việc đạt được mục tiêu ổn định tài chính. Đặc biệt, sau khi trải qua các khủng hoảng (khủng hoảng tài chính 2008-2009, khủng hoảng nợ công Châu Âu năm 2010 và đại dịch Covid 2020 - 2021) đã cho thấy tầm quan trọng của việc phát triển chính sách an toàn vĩ mô đối với sự ổn định của hệ thống tài chính. Khuôn pháp lý và CSTT hiện nay chủ yếu tập trung vào duy trì sự ổn định giá cả là chưa đủ để giám sát một hệ thống tài chính hội nhập toàn cầu hiện đại. Một nhóm 28 quốc gia mới nổi ở khu vực châu Âu đã theo đuổi việc thực hiện các chính sách an toàn vĩ mô (Macroprudential policies - MPP) (Ganić, 2012). Theo đó một số công cụ CSTT cũng được sử dụng với mục tiêu an toàn vĩ mô như kiểm soát tăng trưởng tín dụng, dự trữ bắt buộc, trong khi các công cụ truyền thống như nghiệp vụ thị trường mở, cho vay và nhận tiền gửi qua đêm được xem là công cụ thường trực, chủ đạo của CSTT.

Thực tiễn kiểm soát tín dụng tại Việt Nam

Trước năm 2011, tình hình kinh tế vĩ mô Việt Nam chứng kiến nhiều bất ổn, đặc biệt là lạm phát diễn biến rất phức tạp và tăng cao so với giai đoạn trước (năm 2010 lên mức hai con số: 11,75%). Do đó, từ năm 2011, để bám sát với diễn biến, tình hình thực tế của thị trường tài chính, tiền tệ trong nước cũng như các yếu tố vĩ mô, NHNN đã bắt đầu công bố mục tiêu tăng trưởng tín dụng cho toàn hệ thống TCTD dựa trên cơ sở kỹ thuật lập trình tài chính do Quỹ Tiền tệ quốc tế (IMF) hướng dẫn.

Từ năm 2012, chỉ tiêu tăng trưởng tín dụng của các TCTD được xây dựng và thông báo trên cơ sở đánh giá tình hình hoạt động, khả năng mở rộng tín dụng lành mạnh của từng TCTD, trong đó có xem xét ưu tiên chỉ tiêu tăng trưởng tín dụng ở mức cao hơn đối với các TCTD đáp ứng các nguyên tắc phân bổ từng thời kỳ. Đồng thời, NHNN linh hoạt điều chỉnh chỉ tiêu tăng trưởng tín dụng trên cơ sở đề nghị của TCTD để TCTD có thêm dư địa, điều kiện hỗ trợ nền kinh tế; hướng tín dụng vào các lĩnh vực sản xuất kinh doanh, lĩnh vực ưu tiên theo chủ trương của Chính phủ, cho vay phục vụ nhu cầu đời sống, tín dụng tiêu dùng.

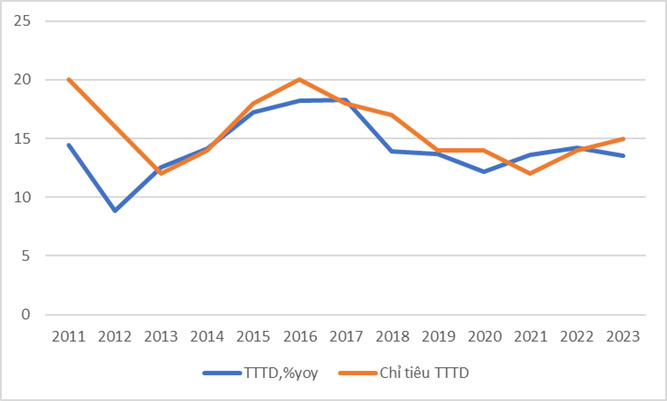

Hình 1: Chỉ tiêu và tăng trưởng tín dụng thực tế. Nguồn: NHNN.

Về cơ bản, điều hành chỉ tiêu tăng trưởng tín dụng của NHNN luôn đảm bảo bám sát mục tiêu đề ra, qua đó góp phần đạt được mục tiêu CSTT trong từng thời kỳ (Sơ đồ 1). Đặc biệt từ 2020 đến nay, bối cảnh dịch bệnh Covid-19 phức tạp, tình hình kinh tế - xã hội trong và ngoài nước gặp nhiều bất ổn, căng thẳng chính trị leo thang tại một số quốc gia và khu vực (Nga - Ukraine, Trung Đông…) đã gây khó khăn và thách thức đối với triển vọng tăng trưởng kinh tế của Việt Nam.

Theo đó, việc duy trì tăng trưởng tín dụng ở mức 2 con số trong suốt đại dịch đã phần nào hỗ trợ cho các doanh nghiệp gặp khó khăn trong thanh khoản, tạo tiền đề cho đà phục hồi kinh tế. Trong năm 2022, tăng trưởng tín dụng tại Việt Nam đã đạt mức trên 14% (năm 2020: 12,17%; năm 2021: 13,61%), mức cao nhất kể từ năm 2018 sau nhiều nỗ lực cắt giảm lãi suất, chi phí, thủ tục cho vay của các NHTM và nhiều lần nới “room” tín dụng của NHNN. Kết quả, tăng trưởng GDP năm 2022 đạt hơn 8% so với năm trước, phát tín hiệu tích cực tới các nhà đầu tư nước ngoài tiềm năng, nâng cao vị thế của Việt Nam trên thế giới.

Theo công bố gần nhất tại buổi họp báo triển khai nhiệm vụ ngân hàng năm 2024, tăng trưởng tín dụng đối với nền kinh tế năm 2023 đạt khoảng 13,5% (gần sát mức mục tiêu 14-15%) và có xu hướng tăng nhanh trong những tháng cuối năm. Theo đó, tăng trưởng GDP tiếp tục phục hồi và đạt mức 5,05%, cao hơn mức tăng trưởng giai đoạn bùng phát đại dịch Covid-19 2020-2021, gấp 1,5 lần mức tăng trưởng toàn cầu (2,9%), đặc biệt trong bối cảnh kinh tế thế giới suy giảm do lạm phát vẫn ở mức cao và lãi suất toàn cầu có xu hướng tăng.

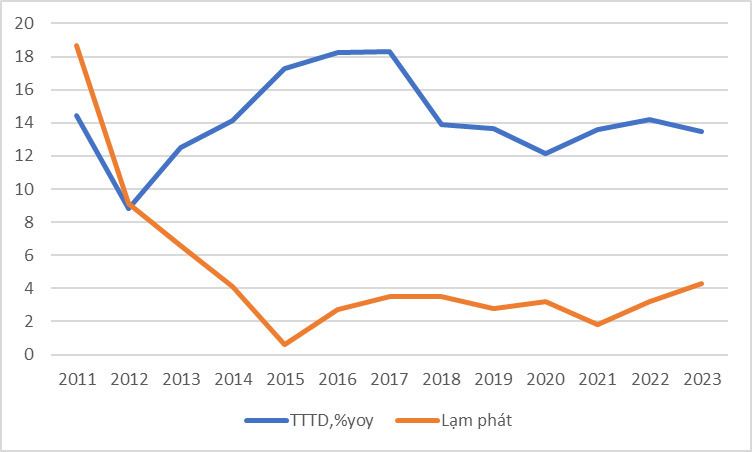

Hình 2: Diễn biến tăng trưởng tín dụng, lạm phát của Việt Nam giai đoạn 2011-2023. Ảnh: Tổng hợp website NHNN, World bank.

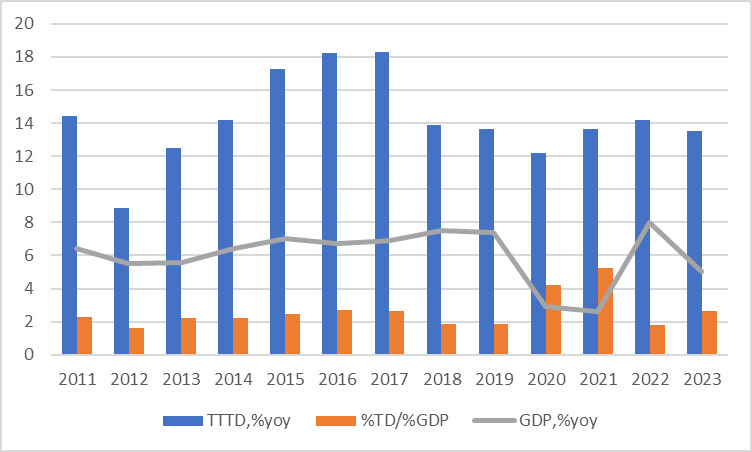

Việc điều hành tăng trưởng tín dụng của NHNN cũng góp phần hỗ trợ kiểm soát lạm phát (bình quân giai đoạn 2016- 2020 khoảng 3,2%, giảm mạnh so với mức bình quân 7,56% giai đoạn 2011 - 2015). Đặc biệt, từ năm 2021 - 2023, lạm phát bắt đầu tăng theo với xu hướng thế giới, lên mức lần lượt là 3,2-3,25% trong năm 2022 - 2023 nhưng thấp hơn nhiều lần so với lạm phát lên đến 2 con số ở các nước phát triển và trong khu vực (Mỹ, EU...). Tỷ lệ tăng trưởng tín dụng/GDP cũng đã được thu hẹp dần (bình quân giai đoạn 2006- 2010 là 5,29 lần; giai đoạn 2011-2015 là 2,25 lần; giai đoạn 2016- 2020 là 2,74) và đến 2022-2023 đạt quanh mức 2 lần - Hình 3.

Đồng thời, cơ cấu tín dụng đã chuyển dịch tích cực theo hướng tập trung vốn cho lĩnh vực sản xuất kinh doanh, lĩnh vực ưu tiên của Chính phủ, hỗ trợ tích cực quá trình tái cơ cấu ngành nông nghiệp, phát triển thủy sản, công nghiệp hỗ trợ, doanh nghiệp vừa và nhỏ, doanh nghiệp xuất khẩu, doanh nghiệp ứng dụng công nghệ cao. Tăng trưởng tín dụng các lĩnh vực tiềm ẩn rủi ro như bất động sản, chứng khoán, tiêu dùng được kiểm soát.

Bên cạnh đó, NHNN cũng đã quy định các tỷ lệ bảo đảm an toàn trong hoạt động cấp tín dụng của TCTD thông qua ban hành, sửa đổi bổ sung các quy định về kiểm soát tín dụng đối với các lĩnh vực tiềm ẩn rủi ro thông qua các giới hạn, tỷ lệ bảo đảm an toàn trong hoạt động của TCTD, chi nhánh ngân hàng nước ngoài.

Hình 3: Diễn biến tăng trưởng tín dụng, GDP của Việt Nam giai đoạn 2011 - 2023. Ảnh: Tổng hợp website NHNN, World Bank.

Có thể thấy, sự thành công trong việc vừa kiểm soát lạm phát, đồng thời vừa tăng trưởng kinh tế là sự kết hợp của nhiều yếu tố bao gồm các công cụ, biện pháp điều hành CSTT khác và chính sách tài khoá. Tuy nhiên, không thể phủ nhận sự đóng góp của công cụ KSTD trong điều hành kinh tế vĩ mô trong giai đoạn trên.

Một số đề xuất

Một là, đổi mới công tác điều hành CSTT theo lộ trình phù hợp theo hướng: Chuyển sang chủ yếu điều hành theo giá (lãi suất); Hoàn thiện khuôn khổ CSTT hướng đến mục tiêu ưu tiên cao nhất là ổn định, kiểm soát lạm phát, trong đó sử dụng lãi suất là công cụ, mục tiêu chủ đạo; Tập trung phát triển, ứng dụng công tác nghiên cứu, dự báo cơ chế truyền dẫn CSTT, các biến động kinh tế vĩ mô, lạm phát trong điều hành; Thực hiện công tác truyền thông kịp thời, hiệu quả nhằm kiểm soát kỳ vọng của thị trường.

Hai là, hoàn thiện cơ sở pháp lý liên quan đến hoạt động của NHNN theo chuẩn mực quốc tế theo hướng: Tăng tính độc lập của NHNN trên các khía cạnh quyết định mục tiêu CSTT, tài chính, chấp nhận phát sinh tăng chi phí trong điều hành CSTT…; Hoàn thiện khuôn khổ pháp lý về ổn định tài chính và chính sách an toàn vĩ mô; Luật hóa chức năng ổn định tài chính và quy định cụ thể tại các văn bản quy phạm pháp luật chuyên ngành có liên quan;

Ba là, xây dựng lộ trình đối với điều hành KSTD theo từng giai đoạn, cụ thể: Trước mắt, trong ngắn và trung hạn, NHNN tiếp tục giao chỉ tiêu tăng trưởng tín dụng theo hướng nới lỏng và tăng tính chủ động cho các TCTD, qua đó cho phép các TCTD hoạt động linh hoạt hơn theo khả năng kinh doanh và biến động thị trường; Trong dài hạn, khi hệ thống tài chính phát triển và hoạt động an toàn hơn, NHNN xem xét dỡ bỏ biện pháp phân bổ chỉ tiêu tăng trưởng tín dụng cho các TCTD hàng năm, tiến tới điều hành tín dụng thông qua sử dụng các tỷ lệ bảo đảm an toàn trong hoạt động của TCTD (chất lượng tín dụng) và lãi suất (giá cả của khoản tín dụng).

Bốn là, phát triển và tăng cường sử dụng các công cụ giám sát gián tiếp như các công cụ giám sát an toàn vi mô và giám sát an toàn vĩ mô; Cập nhật và cải tiến liên tục các khuôn khổ chính sách để ứng phó với những thay đổi trong bối cảnh đổi mới tài chính, toàn cầu hóa tài chính và sự phát triển của khu vực phi ngân hàng; Tiếp tục nghiên cứu, phát triển các phương pháp, mô hình, công cụ giám sát an toàn vĩ mô, đặc biệt các công cụ kiểm soát tín dụng đối với hệ thống tài chính, tiền tệ.

Năm là, tiếp tục xây dựng và hoàn thiện triển khai các giải pháp cơ cấu lại hệ thống TCTD gắn với xử lý nợ xấu theo “Đề án cơ cấu lại hệ thống các TCTD gắn với xử lý nợ xấu giai đoạn 2021- 2025”, trong đó tập trung xử lý các TCTD yếu kém và nâng cao năng lực tài chính, năng lực quản trị, điều hành, tăng sự minh bạch và tuân thủ các chuẩn mực quốc tế, năng lực cạnh tranh quốc tế.

Sáu là, phối hợp với các Bộ, ngành, địa phương liên quan tháo gỡ khó khăn về tăng trưởng tín dụng cho sản xuất, kinh doanh để thúc đẩy tăng trưởng và ổn định kinh tế vĩ mô; Thanh tra giám sát hoạt động cấp tín dụng của các TCTD, đảm bảo các quy định về an toàn, hiệu quả, nâng cao chất lượng tín dụng đối với nền kinh tế theo hướng tập trung vào các ngành, nghề được Chính phủ ưu tiên; Đẩy mạnh ứng dụng công nghệ, thông tin trong quy trình eKYC (Máy học - ML, trí tuệ nhân tạo - AI…), đa dạng hóa tài sản thế chấp, tránh tập trung quá lớn đến bất động sản.

(*) Vũ Mai Chi, Học viện Ngân hàng

Tài liệu tham khảo:

Aikman, D., Bush, O. and Taylor, A.M. (2016). Monetary versus macroprudential policies: causal impacts of interest rates and credit controls in the era of the UK Radcliffe Report. National Bureau of Economic Research. Available at: https://www.nber.org/papers/w22380 (Accessed: 23 December 2023).

Committee on the Global Financial System (CGFS) (2010). Macroprudential instruments and frameworks: a stocktaking of issues and experiences. CGFS Papers no. 38.

Cotula, F. and Padoa-Schioppa, T. (1971) ‘Direct credit controls as a monetary policy tool’, PSL Quarterly Review, 24(98). Available at: https://rosa.uniroma1.it/rosa04/psl_quarterly_review/article/view/12870 (Accessed: 23 December 2023).

Galati, G. and Moessner, R. (2018) ‘What Do We Know About the Effects of Macroprudential Policy?’, Economica, 85(340), pp. 735–770. Available at: https://doi.org/10.1111/ecca.12229 (Accessed: 20 December 2023).Ganić, M., 2012, ‘The impact of the global financial crisis on the banking sector of Western Balkans: Cross-Country Comparison Analysis’, Journal of Economic and Social Studies 2(2), 177–196. https://doi.org/10.14706/JECOSS11228.

Grebler, L. (1960). The Selective Credit Controls of 1955. In: NBER, Housing Issues in Economic Stabilization Policy, pp. 37-68. Available at: https://www.nber.org/system/files/chapters/c2411/c2411.pdf (Accessed: 20 December 2023).

Henderson, J.M. (1960) ‘Monetary reserves and credit control’, The American Economic Review, 50(3), pp. 348–369. Available at: https://www.jstor.org/stable/1814226 (Accessed: 20 December 2023).

International Monetary Fund (IMF), 2011). Macroprudential tools and frameworks – update to G20 Finance ministers and central bank governors. BIS/FSB/IMF paper, 14 February.

International Monetary Fund (IMF), 2023, Global Debt Monitor. Available at: https://www.imf.org/-/media/Files/Conferences/2023/2023-09-2023-global-debt-monitor.ashx.

Mayer, T. (1972) ‘Financial Guidelines and Credit Controls’, Journal of Money, Credit and Banking, 4(2), pp. 360–374. Available at: https://doi.org/10.2307/1991043.

Mishkin, F. S., & Serletis, A. (2011). The economics of money, banking and financial markets (4th Canadian ed). Pearson Addison Wesley.

Ms. Mitra Farahbaksh & Mr. Gabriel Sensenbrenner, 1996. "Bank-By-Bank Credit Ceilings: Issues and Experiences," IMF Working Papers 1996/063, International Monetary Fund.

Van Ees, H., Sterken, E. and H. Garretsen (1999). Some evidence on the relevance of bank behaviour for the lending channel in the Netherlands. De Economist 147 (1), 19-37. Available at:https://link.springer.com/article/10.1023/A:1003590024587.

Jonung, L. (1993). The rise and fall of credit controls: the case of Sweden, 1939–89. In Monetary Regimes in Transition, M. Bordo and F. Capie (eds), p. 346-370.

Jorda, Oscar, Moritz Schularick, and Alan M. Taylor, 2013. “When Credit Bites Back.” Journal of Money, Credit and Banking, 45(s2): 3–28. Available at:https://onlinelibrary.wiley.com/doi/abs/10.1111/jmcb.12069.

Ostry, J., Ghosh, A., Chamon, M. And Qureshi, M. (2012). Tools for managing financial-stability risks from capital inflows. Journal of International Economics, 88, 407–21. Available at: https://www.sciencedirect.com/science/article/pii/S0022199612000177.

Stuart Aveyard, Paul Corthorn, Sean O’Connell, 2018, “Crisis and Credit Control, 1964–1971”. Available at: https://doi.org/10.1093/oso/9780198732235.003.0005.

Schreft, S. (1990). Credit Controls: 1980s. Federal Reserve Bank of Richmond Economic Review, 76(6), pp.25–55. Available at: https://papers.ssrn.com/sol3/papers.cfm?abstract_id=2122688.

Simmons, E.C. (1947) ‘The role of selective credit control in monetary management’, The American Economic Review, 37(4), pp. 633–641. Available at: https://www.jstor.org/stable/648.

Sveriges Riksbank, December 2012, Monetary Policy Update, ISSN 2001-0311 http://archive.riksbank.se/Documents/Rapporter/PPU/2012/121218/rap_ppu_121218_eng.pdf.

Website NHTW một số quốc gia

Báo cáo Thường niên Ngân hàng Nhà nước Việt Nam từ năm 2010- 2021.

Dương Thị Thanh Bình (2021), Hoàn thiện công cụ chính sách tiền tệ nhằm từng bước chuyển dịch từ cơ chế điều hành khối lượng sang điều hành theo giá tại Việt Nam, Đề tài NCKH cấp Bộ.

Các văn bản pháp lý liên quan.

- Cùng chuyên mục

Áp lực phải có lợi nhuận trong năm 2026 của Novaland

Novaland kỳ vọng 2026 sẽ là năm đột phá với động lực Aqua City. Từ 2027 trở đi, thêm NovaWorld Ho Tram và NovaWorld Phan Thiet bắt đầu đóng góp lớn vào kết quả kinh doanh tập đoàn.

Tài chính - 25/11/2025 13:39

TTC Land tìm doanh thu ổn định ở mảng cho thuê văn phòng

TTC Land có định hướng mở rộng mảng vận hành tài sản thương mại – văn phòng để tạo doanh thu ổn định, giảm phụ thuộc vào chu kỳ phát triển dự án.

Tài chính - 25/11/2025 07:35

Cổ phiếu CTX lao dốc sau tin rời sàn, ai bảo vệ nhà đầu tư nhỏ lẻ?

Cổ phiếu CTX giảm sàn 2 phiên sau thông tin HĐQT có chủ trương hủy tư cách công ty đại chúng. Xét từ đỉnh tháng 8, cổ phiếu này mất 53% giá trị.

Tài chính - 24/11/2025 16:08

Tăng lãi suất huy động cuối năm: Nhóm Big 4 nhập cuộc

Thời gian gần đây, lãi suất huy động các ngân hàng liên tục tăng khi nhu cầu huy động vốn của các ngân hàng tăng cao trong những tháng cuối năm và chênh lệch trong huy động và cho vay. Đặc biệt, cuộc đua tăng huy động đã có sự tham gia của nhóm Big 4.

Tài chính - 24/11/2025 15:58

Nhóm Vingroup ‘bùng nổ’ kéo VN-Index tăng mạnh

VN-Index phiên 24/11 tăng chủ yếu nhờ nhóm cổ phiếu Vingroup và vài điểm sáng như VPB, VNM, VJC. Trong khi đó, thanh khoản tiếp tục yếu, xuống mức thấp nhất 6 tháng.

Tài chính - 24/11/2025 15:52

Vinataba muốn thoái bớt cổ phần tại mì Miliket và loạt doanh nghiệp

Vinataba muốn đấu giá 20% vốn tại Colusa – Miliket, đồng thời, đấu giá 15,52% cổ phần Lilama, 13,96% cổ phần Dalatbeco.

Tài chính - 24/11/2025 14:32

HSC: VinMetal có thể mua lại Pomina

Các chuyên gia HSC nhìn nhận khả năng M&A Pomina là bước đi có tính chiến thuật và giúp VinMetal có chỗ đứng nhanh hơn trong ngành thép bằng cách sử dụng công suất thép xây dựng sẵn có.

Tài chính - 24/11/2025 11:33

Cổ phiếu xuất khẩu: Nhóm ngành đang bị thị trường 'bỏ quên'?

Các chuyên gia cho rằng việc nhiều nhà đầu tư vẫn e ngại câu chuyện rủi ro thuế quan và sự suy yếu của các nền kinh tế lớn là những nguyên nhân khiến nhóm cổ phiếu xuất khẩu chưa thể bật tăng mạnh.

Tài chính - 24/11/2025 07:21

Agribank giảm tới 2%/năm lãi suất cho vay tại 9 tỉnh, thành bị bão lũ

Agribank triển khai chính sách giảm tới 2%/năm lãi suất cho vay hỗ trợ khách hàng bị ảnh hưởng bởi bão số 12, bão số 13 và mưa lũ tại 9 tỉnh, thành.

Tài chính - 23/11/2025 22:47

Triển vọng cổ phiếu bất động sản khu công nghiệp sáng

Lợi nhuận doanh nghiệp khu công nghiệp tăng tích cực trong 9 tháng. Các đối tác đã quay lại đàm phán thuê đất sau khi chính sách thuế quan của Mỹ rõ ràng hơn.

Tài chính - 23/11/2025 08:11

HoSE nhận hồ sơ niêm yết của Antesco

HoSE thông báo đã nhận hồ sơ đăng ký niêm yết của CTCP Rau quả Thực phẩm An Giang (Antesco – UPCoM: ANT).

Tài chính - 22/11/2025 11:23

Cổ phiếu VMD tăng trần liên tiếp sau khi được gỡ đình chỉ giao dịch

Cổ phiếu VMD của CTCP Y Dược phẩm Vimedimex ghi nhận chuỗi phiên tăng trần ngay sau khi được HoSE gỡ đình chỉ giao dịch.

Tài chính - 22/11/2025 09:15

Chủ tịch DNSE: Giao dịch T+0 sẽ làm thay đổi cách thị trường vận hành

Khi giao dịch T+0 được vận hành, công nghệ sẽ là chìa khóa giúp nhà đầu tư giảm rủi ro từ tâm lí giao dịch và nắm bắt cơ hội.

Tài chính - 22/11/2025 06:45

CTX Holdings muốn rời sàn chứng khoán, cổ phiếu lao dốc

Cổ phiếu CTX Holdings bốc hơi gần 40% giá trị trong 3 tháng qua, riêng phiên 21/11 giảm sàn. Doanh nghiệp vừa báo lãi lớn nhờ bán dự án.

Tài chính - 21/11/2025 10:47

Vừa giải trình tăng trần, cổ phiếu DAS liên tiếp nằm sàn

Sau nhiều phiên tăng trần liên tục và chạm mức 15.500 đồng/cổ phiếu, mã DAS của CTCP Máy - Thiết bị Dầu khí Đà Nẵng "quay đầu" giảm mạnh trong các phiên gần đây.

Tài chính - 21/11/2025 10:18

10 năm theo đuổi dự án 239 Cách Mạng Tháng Tám của Phát Đạt

Phát Đạt liên tiếp công bố chủ trương M&A dự án, bán 2 dự án lớn tại Bình Dương (cũ) và Đà Nẵng trong khi mua dự án tại khu vực trung tâm TP.HCM.

Tài chính - 21/11/2025 08:37

- Đọc nhiều

Đáng đọc

- Đáng đọc

Gần 1 tỷ USD trái phiếu 'chảy về' một Group

Tài chính - Update 1 month ago

'Cơn sốt' vàng bao giờ chấm dứt?

Thị trường - 1 month

Nhóm vật liệu xây dựng nào sẽ phục hồi rõ nét hơn dịp cuối năm?

Thị trường - Update 1 month ago